Избранное трейдера Kurono

Искажения мышления

- 29 июня 2019, 22:40

- |

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 33 )

Оставаться в рынке

- 29 июня 2019, 10:16

- |

Цена меди является индикатором ожидания роста мировой экономики (жадность).

Цена золота показывает уровень стресса в ней (страх).

Отношение цены меди к золоту дает нам представление о балансе этих двух составляющих

И следовательно, показывает возможные уровни покупки в моменты пессимистичного отношения рынка к росту.

На графике:

Синим — отношение цены меди к золоту

Оранжевым- SPX

Просадка производного до локальных (таких, как сентябрь 2011) или глобальных (кризис 2008-2009) уровней позволяет определить момент лонга американских акций.

Почему я считаю этот индикатор достоверным?

Взгляните на следующий график:

( Читать дальше )

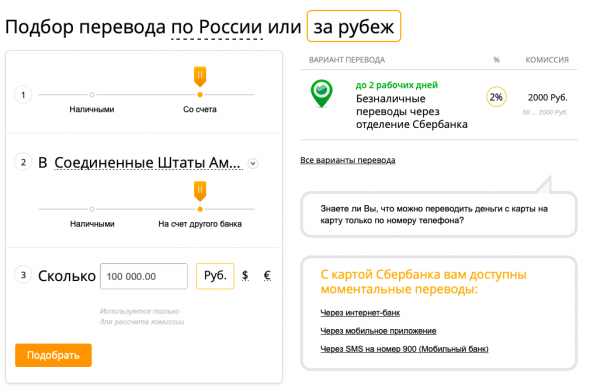

Переводы в IB

- 29 июня 2019, 08:27

- |

Уточнил тарифы у банков. В среднем получается 1000-2000р. за перевод рублей заграницу.

https://www.sberbank.ru/ru/person/remittance/in_out

Я пользуюсь только иностранными дочками- Ситибанк, Росбанк.

Так вот, сегодня получил отличную новость от Ситибанка, что комиссия за перевод рублей в IB по тарифу «CitiOne Plus», «Citi Priority», «Гуру» равна 0 рублей и тарифицируется как обычный межбанковский перевод, при соблюдений условий тарифа.

Для «CitiOne Plus» нужно поддерживать среднемесячный остаток 300 000р. на счету, открыв допустим депозит в рублях или долларах. Так же не забываем, что Ситибанк это дочка американской группы Ситигруп, что позволяет получать переводы из IB максимально быстро (примерно 1 рабочий день).

https://www.citibank.ru/russia/pdf/rus/CO-tarif.pdf

( Читать дальше )

Трейдинг, новости и "психология"

- 28 июня 2019, 15:49

- |

Это я к чему? Собственно, к ценности технического анализа. Лично я пользуюсь волнами Эллиотта преимущественно, остальные методы для меня являются вспомогательными. Но это кому как, я не настаиваю. Только технический анализ позволяет понять, в каком состоянии сейчас находится рынок и куда он готов двигаться.

Яркий пример — нефть! Когда я это пейсал, никаких новостей, говорящих о её росте не было, однако цели выполнены и перевыполнены! А так, новостями можно очень легко объяснить всё постфактум, благо их много и подходящую можно подобрать под любое движение. Даже если нет, одной и той же новостью часто объясняют и рост, и падение!

Как мозг обманывает нас в трейдинге?

- 28 июня 2019, 10:41

- |

Конечно, ситуация №1 и №2 может развиваться как в соответствии с ожиданиями толпы, так и против них. Но когда ситуация развивается против, толпа будет всегда терять. Человеку тяжело ментально покупать по непривычно высоким ценам. Толпа покупает тогда, когда цена становится более привлекательной относительно тех цен, которые стали привычными.

Многие люди не хотят поступать как правильно. Люди предпочитают поступать как комфортно.

А у 95% людей одинаковые инстинкты и именно в погоне за комфортом люди начинают шортить ситуацию №1 пускай даже без плечей.

Если просто включить генератор случайный чисел и посадить толпу торговать этот график, люди все равно будут верить, что покупка подешевле и продажа подороже даст преимущество. Хотя движение из точки 1 и точки 2 в обе стороны будет совершенно равновероятно.

( Читать дальше )

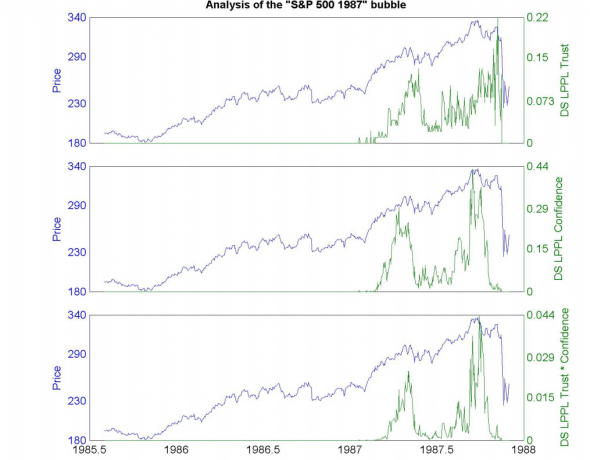

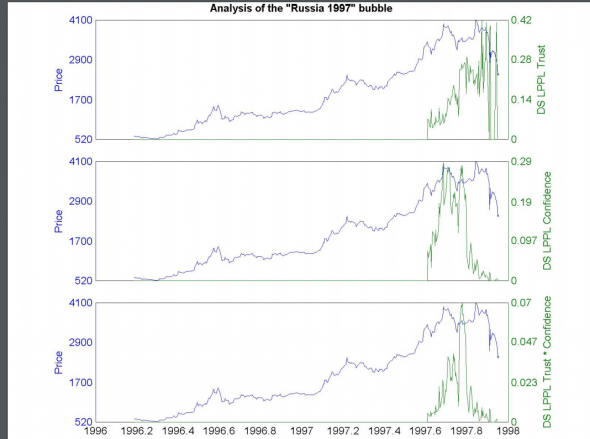

Модель предсказывающая крахи финансовых рынков

- 25 июня 2019, 14:41

- |

Давайте, рассмотрим, пример прогнозов у знаменитой модели Log Periodic Power Law (LPLL) или модель предсказания крахов. В 2001 году вышла книга:«Как предсказывать крахи на финансовых рынках», где Дидье Сорнетте описал как действует эта модель.Сейчас они пользуются улучшенной версией Log-Periodic Power Law Singularity (LPPLS).

Но гораздно интереснее насколько она прогнозирует реально рынок и где можно найти эти прогнозы!?

Давайте для начала посмотрим примеры из прошлого по модели LPLL:

( Читать дальше )

Звезда нефтехимии Нижнекамскнефтехим

- 25 июня 2019, 13:21

- |

В основном, большинство о ней узнало в марте 2019 из-за шума, который имел место быть в связи с дивидендами за 2018 год — почти 20 руб. на акцию при стоимости акции 42, х руб. в последний день торгов перед объявления рекомендации СД по дивидендам.

Анализ дан с точки зрения перспективы роста НКНХ префы. Обычки уменя нет, т.к. дивиденд на префу и обычку платят одинаково и в уставе НКНХ есть защитная оговорка по поводу размера дивиденда на префу — не ниже, чем на обычку.Отношусь к префе как к длинной облигации, поэтому не вижу смысла переплачивать за обычку.

Фон для анализа с точки зрения роста акций очень благоприятный. Компания реализует амбициозный проект по строительству завода ЭП1200 по производству этилена можностью 1200 тыс. тонн в год, а также пропилена, бутадиена, бензола, и других сопутствующих продуктов, которые в дальнейшем будут использоваться в производстве и перерабатываться в высокомаржинальные пластики. Первая очередь ЭП600 будет введена в эксплуатацию уже в 2023.

( Читать дальше )

Коэффициент P/E простыми словами.

- 22 июня 2019, 10:12

- |

P/E = Цена (Price) / Чистая прибыль (Earnings Ratio)

Обратное значение коэффициента P/E показывает доходность в процентах — 1 / (P/E) или E/P

Для чего нужен мультипликатор Р/Е

Значение цена — чистая прибыль позволяет быстро сравнить несколько абсолютно разных по капитализации компаний и сделать правильный выбор в пользу тех, которые в данный момент наиболее выгодные с точки зрения доходности.

Допустим у вас есть деньги и вы хотите купить квартиру (или несколько) для сдачи в аренду. Есть вариант квартиры с большой площадью стоимостью 100 000 долларов. Также можно на эти деньги купить 2 квартиры поменьше, по 50 тысяч каждая. Что же выбрать?

( Читать дальше )

Коэффициент P/B простыми словами.

- 16 июня 2019, 12:57

- |

Коэффициент P/B показывает отношение рыночной капитализации компании (Price) к ее балансовой стоимости активов (Book Value Ratio). Иногда обозначают как P / BV.

Price — сколько стоит компания на данный момент на рынке. Или рыночная стоимость одной акции х на количество бумаг.

Балансовая стоимость — термин из бухгалтерского учета. Оценка имущества компании за минусом всех ее обязательств.

Если простыми словами, сколько денег можно выручить за компанию, если продать все ее имущество (от зданий, оборудования до дверных ручек, столов, стульев и табуретов, золотых унитазов топ-менеджеров и рабов). Снять все средства с резервов и нераспределенной прибыли. С полученных денег закрыть все долги (рассчитаться с кредиторами, выплатить зарплаты, заплатить все налоги). А то что останется (если останется) и будет считаться балансовой стоимостью.

Коэффициент P/B показывает на какую сумму инвестор получает имущества компании на каждый вложенный им доллар.

- P/B =1 (стоимость компании равна балансовой стоимости)

- P/B < 1 ( означает, что рынок оценивает компанию ниже ее имущества)

- P/B > 1 (люди готовы платить больше, чем стоит компания).

( Читать дальше )

Сменить хронотип с "совы" на "жаворонка"...? - элементарно!

- 16 июня 2019, 00:14

- |

Это выяснили ученые в ходе эксперимента, в котором добровольцам с поздним хронотипом необходимо было сместить часы подъема и отхода ко сну на два часа раньше, а также придерживаться своевременных приемов пищи и ограничения потребления кофеина по вечерам. Статья опубликована в журнале Sleep Medicine.

Суточная активность организма человека во многом определяется свойственным ему хронотипом — наиболее комфортными для него циклами сна и бодрствования. Основных хронотипов чаще всего выделяют два: «жаворонки» раньше встают и раньше ложатся спать, а «совы», наоборот, придерживаются более позднего образа жизни. При этом первый хронотип все же более эффективен и оправдан биологически: он больше соответствует, во-первых, смене дня и ночи, а во-вторых, распространенному распорядку рабочего дня или учебы. Известно, к примеру, что у «сов» из-за неподходящего им расписания занятий в университете ниже успеваемость.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал