Избранное трейдера Александр Лайша

Книжка про бизнес, которую советовал Артемий Лебедев

- 12 мая 2019, 21:49

- |

Начинается за здравие, заканчивается за упокой. Начало мне понравилось: в начале книги описана проблематика начала моего предпринимательства с характерными нюансами и метаморфозами.

Типа специалист (я), которому нравится его занятие (блогинг) начинает заниматься предпринимательством. Стадия детства — вы владеете не бизнесом, а владеете работой.

В нормальном бизнесе собственник бизнеса (предприниматель) не должен быть ниспециалистом, ни тем, кто руководит специалистами (менеджером). Бизнес развивается не с потребностями бизнеса, а с потребностями его владельца (тут я себя тоже очень узнаю). Ведь спец хочет делать то, что ему нравится (торговать, анализировать рынки, вести блог), а развитие бизнеса отвлекает от этого любимого занятия:((

И рано или поздно с этой проблемой сталкивается любой спец, кто переходит в разряд предпринимателей. Спец, который делает биз, часто склонен делать все один, не доверяя полномочия, и не делегируя свою ответственность. Путей два: либо спец уходит из бизнеса и возвращается к любимой работе, либо переходит к стадии взросления. Взросление начинается с найма первого сотрудника.

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 46 )

Ближайшее будущее

- 10 апреля 2019, 17:02

- |

Полная статья очень познавательная. Это перечень почти всех технологических новинок, которые появились или вот-вот появятся.

Рекомендую полностью её прочитать (44 страницы).

www.forecast.ru/_ARCHIVE/HT_Mons/2019/2019_qI.pdf

Ближайшие технологические прорывы в мире

---

Ближайшие технологические прорывы в России

( Читать дальше )

Дивидендные аристократы: крупнейшие ETF и российская "знать".

- 13 марта 2019, 21:26

- |

Про многочисленных американских дивидендных аристократов написано уже немало, и каждый сам волен решать нужны ему эти «скучные» акции с див.доходность около 3% в портфеле или нет. Для тех, кому они интересны, есть два пути. Первый — это самостоятельно выбрать наиболее интересные (с Вашей точки зрения) акции. Используя нужные параметры (например, классические для США 25 лет непрерывно повышающихся дивидендов), Вы получите длинные выборки, которые придется изучить поименно, чтобы отсеять компании с теми или иными изъянами (опять же по Вашему мнению).

Также можно купить всю выборку сразу или воспользоваться экспертизой акул инвестиционного бизнеса за сравнительно небольшую комиссию. Существует масса подборок хороших дивидендных акций, как американских, так и других стран. На рынке можно найти (и купить) разные биржевые фонды (ETF), инвестирующие в дивидендные истории. И методики отбора эмитентов у них различаются. Но основной критерий в виде стабильных и высоких дивидендов у всех подобных фондов на первом месте. Просто каждый добавляет свои, так сказать «авторские», фильтры. А некоторые просто повторяют какой-нибудь из «аристократических» индексов, например S&P 500 Dividend Aristocrats (тот самый, в котором 25+ лет роста выплат).

Выбор дивидендных ETF велик, вот лишь некоторые из наиболее крупных фондов (таблица составлена по данным сайта ETFdb.com):

( Читать дальше )

Проклятие среднего игрока

- 13 марта 2019, 12:45

- |

Давайте обобщим мысль в важном рисунке (нарисовано наспех, как курица лапой, знаю – но лучше куриной лапой по делу, чем красиво всякую ересь). Чего ждать среднему участнику от биржи в частности, и инвестирования вообще.

Нулевая реальная доходность будет центром распределения, обратим внимание на отклонение доходности как вправо, так и влево. Вертикальная ось – годовая доходность (реальная с учетом инфляции), горизонтальная – вероятность ее получить. Если в игру начнут играть реальные люди, вероятность будет реальным процентом тех, кто получит тот или иной результат. Рисунок грубый. Нам сейчас не важна точность, важна идея. Для начала фиксируем, что ноль — центр распределения. Именно к нулевой доходности будет стремится безрисковая ставка, чуть выше (но не более 2-3%) даст покупка индекса со всеми налогами, комиссиями и т.д. Срочный рынок же, как известно, вообще игрока с отрицательной суммой, здесь мы ему даже польстим.

( Читать дальше )

Ритейл и Аэрофлот, анализ ситуации.(ч.10)

- 18 января 2019, 06:33

- |

Всем привет.

Часть 9 - https://smart-lab.ru/blog/516541.php

Последний пост из серии анализа инструментов на начало года, где я хотел оценить ближайшие перспективы для торговли.

В ритейле в конце года ситуация стала немного налаживаться, чего многие наверное ждали и задавались вопросом: «Сколько же можно падатЬ?

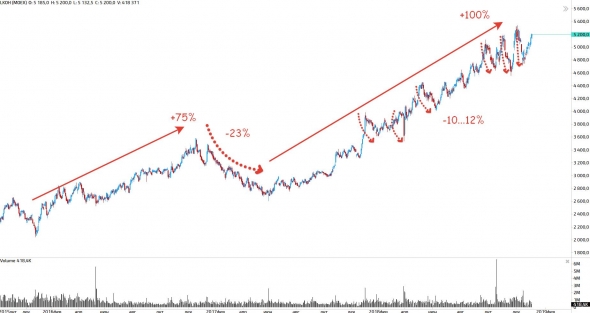

Ну и вот наступил Звёздный час Магнита, я его немного покупал после теста пробитого сопротивления, но с надеждой доливаться выше, думаю что пока наверное буду закрываться, чтобы потом перезайти после того как новости о новом руководство немного улягуться. Проанализируем график и разберемся почему я принял решение немного прикупить и почему сейчас хочу пока зафиксироваться. Всё это можно объяснить одним графиком, без копания на всех таймфреймах:

Вот и вся логика, цена показывает смену приоритета и теперь пора покупать, ждать теста пробитого 3800 я думаю пока не стоит, но вот боковик около 4 000 может образоваться и потом вероятно мы пойдем выше. Сегодня на открытии я скину позицию если это не будет большой гэп вниз, поскольку тогда это потеряет смысл, буду сидеть до сигнала к доливке.

( Читать дальше )

Энергетики и сети, разбор ситуации!

- 16 января 2019, 17:31

- |

Часть 8 - https://smart-lab.ru/blog/516418.php

Девятая часть разборов акций и фьючей! Предпоследними оказались энергетики и сетевики!

Начнем с РусГидро, тут недавно произошла столь ожидаемая кульминация:

Акция падала 2 года и вот сейчас возможно наступает ее звёздный час! Открывая недельный график становится понятно, что ситуация очень занимательная:

( Читать дальше )

Телекомы и Яндекс, стоит ли покупать?(ч.8)

- 16 января 2019, 10:06

- |

Вчера говорили о нефтянке - https://smart-lab.ru/blog/516148.php

В новой части постов поговорим про IT сферу и телекоммуникации, которые по существу в РФ представлены тремя компаниями — МТС, Ростелеком и Яндекс, всех остальных можно в расчет не брать, кроме Мегафона, но и там вследствие делистинга с Лондонской биржи дела идут не очень хорошо.

Одна из самых крупных и современных IT компаний не только в России конечно же Яндекс, однако после не очень хороших новостей и некоторой манипуляции с котировками, цена перешла из фазы роста в фазу снижения, где и остается по сей день!

Ситуация в акции выглядит негативно при любом рассмотрении, старший ТФ и долгосрочная картина:

( Читать дальше )

Поговорим о нефтянке(ч.7)

- 15 января 2019, 07:29

- |

Часть 6 - https://smart-lab.ru/blog/516084.php

Сегодня давайте поговорим о «передовом» секторе российской экономики, который весь 2018 год с помощью девальвации и роста цен на нефть, тащил нашу экономику и индексы вверх!

По большей части нефтегазовый сектор сейчас находится в не лучше положении, падающие цены на нефть, а также высокие цены акций, не оставляют пространства для продолжения роста на сколько нибудь значимую величину, о чем я уже писал в конце 20018 года, сейчас только подчеркну это еще раз и попытаюсь найти какой-то позитив в ситуации!

Начнем с мастодонтов! Лукойл:

Акция находится близко к пределам своего возможного роста исходя из волатильности прошлых волн:

В такой ситуации шорт наравне с лонгом становится неплохим спекулятивным вариантом, вовремя открытый шорт даже может стать очень не плохой среднесрочной идеей, но пока рано! При поиске крупных объёмов мы можем видеть, что начинается фиксация позиций, но пока это не приводит к существенному снижению спроса на акцию, по большей части после вливания объёма акция продолжает расти:

( Читать дальше )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

Каршеринг и инвестиции, почему я продал автомобиль

- 06 января 2019, 11:36

- |

Необходимость продажи личного автомобиля я четко осознал, когда заметил, что большую часть поездок осуществляю ради его обслуживания: помыть, поменять резину, пройти ТО, купить страховку, а также, что трачу много времени на осмотр автомобиля без поездок: подойти проверить, как он там, почистить стекло, завести, чтобы батарея не садилась.

Необходимость продажи личного автомобиля я четко осознал, когда заметил, что большую часть поездок осуществляю ради его обслуживания: помыть, поменять резину, пройти ТО, купить страховку, а также, что трачу много времени на осмотр автомобиля без поездок: подойти проверить, как он там, почистить стекло, завести, чтобы батарея не садилась.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал