Избранное трейдера LaraM/ЛарисаМорозова/

Одна из лучших фраз.

- 07 октября 2017, 21:35

- |

Данная фраза принадлежит Александру Горчакову:

"годовая прибыль делается за 2-3 месяца" в его посте тут.

Конечно данная мысль не нова, но она ключевая.

Это очень важная фраза.

Т.к. не многие понимают, что с рынком нужно терпеть и работать, и работать возможно долгое время без отдачи.

- комментировать

- ★9

- Комментарии ( 47 )

Как люди в России на пенсию копили

- 06 октября 2017, 11:48

- |

1900 год. Эх какие времена, а новый царь Николай какой? Мужик! Западу грозим, Японцев если надо одной дивизией за неделю разложим! Сельское хозяйство растет — по экспорту пшеницы первые в мире! Буду копить на пенсию самостоятельно, а если раньше умру — внукам достанется! Слышал биржа в Петербурге хорошая, куплю акций разных, упор сделаю на Сбербанк, гособлигаций для диверсификации, за 30 лет доходность неплохая будет, да и гарантии государства есть, у нас ведь одни из самых сильных экономик и армий в мире!

1930 год. Послушай меня сын Иван, ну не повезло отцу, сначала Первая Мировая, потом революция и советы к власти пришли, биржу и буржуев разогнали, по облигациям дефолт объявили. Посмотри как сейчас семимильными шагами промышленность развивается, страну от белогандонников отстояли, мировая пролетарская революция на носу!

И решил Иван тоже на пенсию самостоятельно копить, откладывая 10% от заработка. А куда вкладывать? Вчера в колхозе настоятельно рекомендовали купить гособлигаций. Буржуины западные бойкот на займы объявили, а мы патриоты обязаны гос-ву помочь! Дам стране в займы, гарантии 100%! 12% годовых это вам не хухры-мухры! За 30 лет доходность просто огромная!

( Читать дальше )

Жить на дивиденды или вложиться в ПИФы?

- 06 октября 2017, 11:14

- |

UPD: Нашелся очень внимательный читатель, который очень педантично перепроверил мои расчеты. А в следствие исправления ошибки в расчетах — пришлось подкорректировать статью и выводы к ней.

-----------------

Идею этой стати навеяло вот этим трудом: http://blogs.investfunds.ru/post/118957/

Нет, идея вкладываться в ПИФ, чтобы экономить на налогах кажется вполне разумной, но вот тезис о том, что стереотип о «проедании» капитала, связанный с погашением паев — неверный, показался сомнительным. Мол, если гасить часть паев, вложенных в ПИФ на сумму, которая требуется для получения нужного дохода не будет приводить к уменьшению капитала. Забегая вперед, скажу, если гасить часть паев, чтобы получать нужный доход — обнищаешь вряд ли. Но вот если жить на дивиденды — то деньжат в кармане будет водиться поболее. А чтобы не бросаться абстрактными словами, давайте рассмотрим условный пример.

Все цифры в примере условные, основное назначение примера — показать, что выгоднее: жить на дивиденды или погашать паи ПИФа.

( Читать дальше )

Анализ акций ВСПМО-АВИСМА

- 06 октября 2017, 10:42

- |

Первоначально статья была написана в декабре 2015 года, с тех пор мало что изменилось по существу рассматриваемых вопросов — разве только цифры в бухгалтерской отчетности, да и те в лучшую сторону. Хотя первое полугодие 2017 года — не самое лучшее у АВИСМы.

----------------------------

Инвестиционная привлекательность:

( Читать дальше )

Гимн ПЕНСИОННЫЙ ФОНД РОССИИ

- 05 октября 2017, 17:15

- |

давно туда не ходил , тут забрел ..

попался в руки их буклет с расчетом балов и пенсией

и вот что интересно

ОНИ считают пенсию человека со стажем

37 лет и зарплатой 24 000 р

отчисления с зарплаты 22%

24 000 * 12 * 0.22 = 63 360 р в год

22% - это грубо пенсионный налог

на начисление ВАМ зарплаты ,

это зарплата вместе с НДФЛ = 13% ,

грубо на руки 20 800 рублей

и получают пенсию 9 800 р + 4 000 ( доплат )

скажем пусть будет 15 000 р в месяц

я прикинул , а если тупо перебрасывать эти деньги ежемесячно в облигации

и получил вот , что

за 10 лет таких платежей ( 63 360 р в год ) в ОФЗ

с доходностью 8% получим 991 285 р

( Читать дальше )

Финополис 2017, пленарочка

- 05 октября 2017, 10:29

- |

Тиньков:

- через 2 мес мы запускаем телеком

- мы видим конвергенцию между банком и телекомом чтобы лучше обслуживать клиентов

- не вижу трагедии в контроле за персональными данными

- риски небольшие по сравнению с удобствами

- Сбер открывает 50 тыс. счетов малому и среднему бизнесу, Тинькофф №2, открывает 30 тыс. (ВТБ 15 тыс, Альфа около 10 тыс)

- Видим позитивный тренд по предпринимателям

- Мы видим себя самым большим цифровым банком в мире

- Очень важно быть близким к клиенту через фронт-енд, через юзабилити

- У нас 500 тыс входящих звонков через Ростелеком

- 10% звонков у нас обрабатывают роботы

- Мы превращаем 100% звонков в текст

- Мы верим в систему распознавания лиц

- Мы делаем 20 тыс. доставок в день!

- 50 чел Физтеха работают над системой распознания речи у нас

- Мы победили Сири! Это факт. Наша система лучше

- Амазон может стать Уолмартом, а уолмарт амазоном — нет, поэтому большой филиальный банк не сможет стать онлайн банком

- Поэтому мы не боимся дигитализации биг банков

- 2 большие мировых финтех истории — это Киви и Тиньков, хотя Бретт Кинг и не упоминает нас в своих книгах

- Alipay — это больше монополия

- очень крутой техно ориентир — американский банк Capital One

- Основное пожелание к ЦБ: чтобы все банки были равноудалены от ЦБ и для всех были равные конкурентные условия

- приветствуем таких как Тиньков

- пусть соберет на себе все риски, получит опыт, проложит нам дорожку:)

- мы пока будем деньги зарабатывать, учиться на чужих ошибках

- Надо создавать единый цифровой идентификатор для каждого россиянина

БКС добавил в топ-5 дивидендной корзины акции "Аэрофлота", убрал акции "Ростелекома"

- 03 октября 2017, 16:32

- |

«Мы выводим акции „Ростелекома“ из нашей дивидендной корзины ввиду снижения прогноза дивидендов компании за 2017 год (с выплатой в 2018 году) на 11%. Наши аналитики не уверены в том, что оператор сможет поддерживать сильные показатели второго квартала 2017 года до конца года, поскольку отчасти сильные результаты были вызваны повышением структурно волатильной части выручки (интерконнект и передача трафика). Текущие ожидания предполагают выплату „Ростелекомом“ 46 млрд рублей в 2016-2018 годах, что чуть выше минимального целевого уровня, установленного дивидендной политикой компании (45 млрд рублей)», — пишет В.Смольянинов.

В настоящее время в топ-5 дивидендной корзины входят ГМК «Норильский никель» (MOEX: GMKN), ПАО «Мобильные Телесистемы» (MOEX: MTSS) (локальные акции), «Татнефть» (MOEX: TATN) («префы»), «Аэрофлот» и «ФСК ЕЭС» (MOEX: FEES).

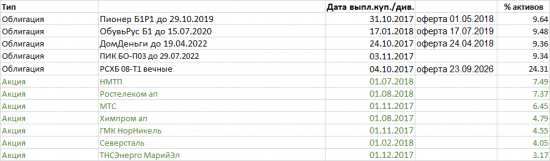

Мой доходный портфель: облигации "второго эшелона" + дивитикеры

- 02 октября 2017, 13:56

- |

60% облигаций, 40% дивитикеров (текущих и потенциальных). Со временем доведу долю облигаций до 80%, для надежности.

Химпром — рисковый актив, но похвальна тенденция выплаты промежуточных дивидендов. Показатели, кроме уровня долга, тоже хороши. Но рентабельность компании выше среднего, не опасно.

ТНСЭнерго Марий Эл — понимаю, что дивиденд разовый и из нераспределенки. Но компания недооценена по всем мультипликаторам, кроме P/B. Тем не менее, рентабельность данного энергосбыта высока, уровень долгов невысокий.

Ростелеком ап — пересмотрел свой взгляд. Рентабельность компании невысокая, поэтому дивиденды лучше реинвестиций. Поскольку компания будет монопольным поставщиком услуг для госорганизаций и собирается распродать ненужную недвижимость, денежный поток может вырасти. Взрывного роста капитализации не жду, просто дивитикер, более выгодный, чем ОФЗ.

ГМК НорНикель и Северсталь — компании с долларовой выручкой, не повредят.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал