Избранное трейдера Lbank

Полезная фишка в Quik

- 22 августа 2015, 18:39

- |

- комментировать

- ★53

- Комментарии ( 25 )

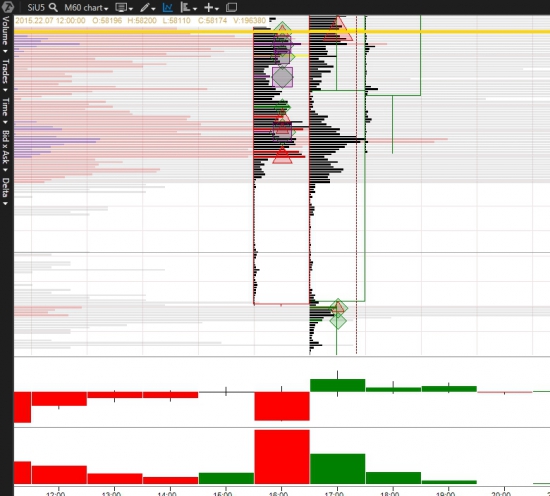

Как торговать, используя объем и дивергенцию

- 20 августа 2015, 11:33

- |

В данной статье мы покажем, как можно использовать дивергенцию между ценой и объемом для торговли на фьючерсах, валютном рынке и акциях.

Когда начинающий трейдер впервые наблюдает за поведением объемов на своих графиках, то он думает, что в этих палочках должно быть нечто важное, просто он не может этого понять. Чтобы разобраться, он читает литературу по трейдингу, ходит на семинары, посещает онлайн-вебинары и изучает все новые методы: бары с низким объемом, бары с высоким объемом, бары со сверх-высоким объемом, признаки слабости и признаки силы. Но несмотря на все знания, он никак не может уловить общую идею.

Вместо того, чтобы торговать, он как будто боится сделать первый шаг, потому что не знает, стоят ли за конкретным баром скрытые продавцы или покупатели.

( Читать дальше )

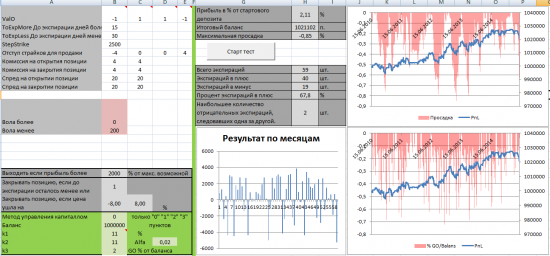

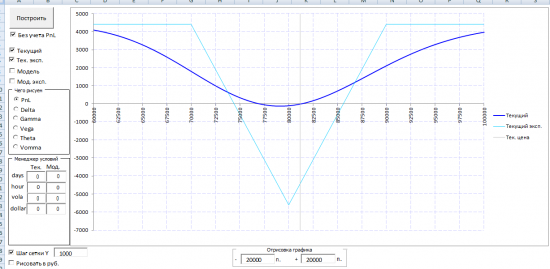

Тест простых опционных конструкций. Стратегия 2

- 19 августа 2015, 19:41

- |

Здравствуйте дорогие друзья!

Разберем стратегию 2.

Краткое описание всех систем с пояснениями по тесту http://smart-lab.ru/blog/269275.php.

Тест тистемы 1 http://smart-lab.ru/blog/272107.php (тамже описание систем управления капиталлом (СУК))

Условия входа:

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

+1 шт. PUT страйк 0

-1 шт. CALL страйк +4

-1 шт. PUT страйк -4

Условия выхода:

— если цена фьючерса ушла более чем на 8 % от цены фьючерса на момент создания стратегии в любую сторону.

— или за 1 день до экспирации.

Профиль:

( Читать дальше )

QUIK + QLUA = Алготрейдинг

- 13 августа 2015, 14:46

- |

Приследуют маржин-коллы?

Топчешься на месте без прибыли?

Тогда пора начать писать роботов. На сегодняшний день язык LUA самый удобный и доступный способ для программирования в ИТС QUIK для начинающих программистов. Lua достаточно мощный язык для быстрого написания от простых до сложных программ. Возможность писать скрипт на самом «низком» уровне позволяет очень гибко и тонко настраивать вашего робота под вашу стратегию.

Вместе изучаем язык программирования LUA и программируем роботов в QUIK.

Занятия проходят дистанционно — Skype + TeamViewer

Вопросы-ответы: egorax@gmail.com

PS. Когда засмеялся робот,… всем стало не до смеха… (шутка)

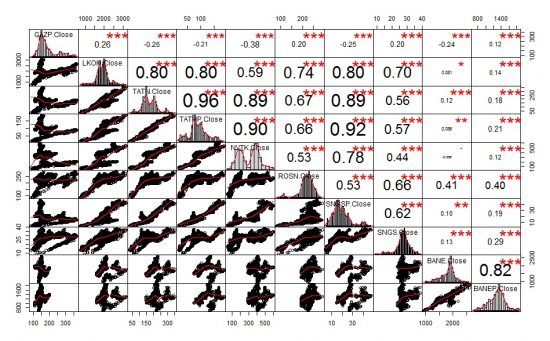

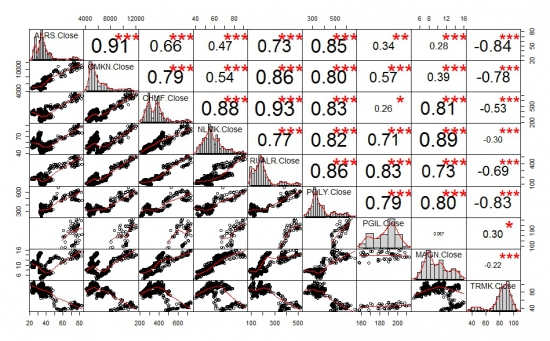

Корреляционные матрицы российского рынка

- 13 августа 2015, 11:54

- |

( Читать дальше )

Стрэддл FB в динамике.

- 08 августа 2015, 23:17

- |

Сейчас его цена еще меньше, равна по рынку Call 95 @ $1.10 + Put 95 @ $1.83 = $2.93. Это значит, что от его стоимости осталось всего 30%. Но сразу после отчета мной был продан стрэнгл на опционах последней недели июля, опционы обесценились, и это позволило вернуть +$2.58. Затем мной был продан стрэнгл первой недели августа и вчера этот стрэнгл тоже вернул мне часть денег: +$2.14. Таким образом цена моего стрэддла сейчас $2.93 + $2.58 + $2.14 = $7.63. До экспирации две недели и мне нужно вернуть минимально $2, чтобы не было убытка. Но я намерена взять прибыль.

Мной продан вчера еще один стрэнгл второй недели августа:

Sell To Open FB AugWk2 93 Call @$2.34 + Sell To Open FB AugWk2 95 Put @ $2.00 = $4.34

Расчет прежний, что опционы подешевеют и я получу прибыль от продажи. При этом, поскольку я продаю против длинного стрэддла, мне не требуется маржа при продаже.

Тест простых опционных конструкций.

- 30 июля 2015, 22:31

- |

Выкладываю тест простейших опционных конструкций. Тест типа купил и через каойто промежуток времени закрыл или по приходу кокогото события и все, без роллирывания, выравнивания дельты, кроме открытия позиции и закрытия больше нет ни каких телодвижений. Так что каких то супер результатов ждать не стоит, идея совсем в другом. Мне бы хотелось чтобы данные тесты послужили какойто основой для разработки полноценной торговой системы трейдера.

Тестировал на месячных опционах. Данные для теста качал с биржы от сюда.

Параметры для теста:

Инструмент: месячные опционы на RI

Шаг страйка: 2500 п.

Шаг цены опционов: 10 п.

Комиссия по опционам: 4 п.

Проскальзывание по опционам: 20 п.

Период тестирования: с 15.06.2010 по 15.05.2015 (котировок за более ранний период нет)

( Читать дальше )

Акции — Часть 22: Отступая от REIT-ов

- 21 июля 2015, 22:01

- |

В Части 20 обсуждаются приколы в американском пенсионном и налоговом законодательстве для тех счастливчиков, кто накопил приличную сумму на 401k и решил жить на эти деньги не дожидаясь достижения пенсионного возраста. Часть 21 называется «Инвестирование в Vanguard для европейцев». Их можно почитать на английском языке по ссылке внизу.

Сансара

На прошлой неделе я получил комментарий от читателя по имени Поль. В нем он задал очень провокационный вопрос: «Любопытно, почему ты рассматриваешь REIT-ы как более лучшую защиту от инфляции, чем акции?»

Как всегда бывает, я долго размышлял над ним в последнее время. Постоянные читатели знают, и я писал об этом в Части 6: Идеи портфелей, что лично я держу 25% нашего портфеля в REIT-ах. В частности в

( Читать дальше )

Оптимальное количество индикаторов в торговой системе

- 21 июля 2015, 11:31

- |

Как выбирать хороший индикатор для торговли среди бесконечного множества? Рассмотрев три элемента исходных данных, вы сможете подобрать себе несколько, которые докажут свою пользу. В данной статье выясним, как это сделать.

Как выбирать хороший индикатор для торговли среди бесконечного множества? Рассмотрев три элемента исходных данных, вы сможете подобрать себе несколько, которые докажут свою пользу. В данной статье выясним, как это сделать.

В программах с графиками всегда можно встретить от 70 до 100 с лишним индикаторов. Хорошо, когда есть выбор, но у вас нет необходимости использовать их все регулярно. Как же решить, на каких стоит остановиться? Важно помнить о трех элементах исходных данных на графике. Это цена, время и проторгованный объем. Все индикаторы затрагивают как минимум два элемента из трех: цену и время или объем и время. Некоторые включают все три. Использование всех элементов данных создает ведущий гибридный индикатор, который может, при краткосрочной торговле, превосходить в предсказательной силе все остальные индикаторы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал