Избранное трейдера Виктор Петров

Акции - урок 1

- 15 июля 2020, 17:24

- |

Акции (урок 1)

Итак, вы создаёте портфель из акций (или уже создали) и хотите подойти к процессу системно. Будем считать, что это только акции США и в портфеле нет облигаций. Что делать? Вначале – структура, а это:

1. Разбивка по секторам

2. Разбивка по капитализации

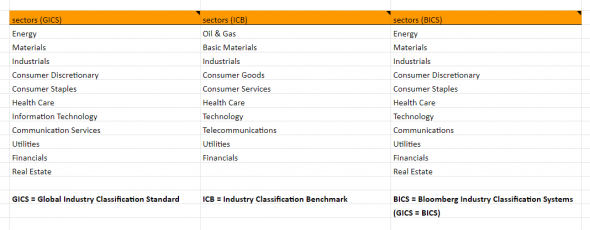

Вначале о секторах. Какие бывают сектора – смотри картинку ниже.

Почему важно понимать, к какому сектору принадлежит компания? Разные сектора ведут себя по-своему на разных стадиях бизнес-цикла. Порой некоторые сектора становятся «любимчиками» инвесторов и на протяжении нескольких лет растут быстрее других.

Есть несколько стандартов классификаций секторов. Это:

1. GICS (Global Industry Classification Standard)

2. ICB (Industry Classification Benchmark)

3. BICS (Bloomberg Industry Classification Systems)

Они практически одинаковы. Однако названия немного различаются и здесь можно немного запутаться. Поэтому я и привёл на картинке их всех. Кроме того, в первом и во втором стандарте есть сектор Real Estate, которого нет во втором стандарте.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 2 )

Нижнекамскнефтехим: эффект от строительства производства метанола мощностью 500 тыс. тонн в год

- 11 июля 2020, 18:09

- |

О проекте производства метанола мощностью 500 тыс. тонн/год известно немного. Финансовая его часть глубоко засекречена НКНХ, однако в сопоставлении с аналогичными объектами строительства метанольных производств его стоимость может быть в районе 22 млрд. руб. без НДС (аналогом может являться 3-я очередь по строительству метанола в ПАО Щекиназот мощностью 500 тыс. тонн/год со сроками строительства 2018-2022, https://вэб.рф/proyekty/stroitelstvo-tretey-och...).

До настоящего времени в публикациях о производстве метанола в НКНХ широко освещались лишь скандальные слушания по ОВОС в 2019 г. в Нижнекамске. Можно предположить такой таймлайн работ до ввода производства метанола в эксплуатацию в 2024 г.

НКНХ, являясь многие годы мировым лидером по продажам изопренового каучука с долей рынка 44%, планомерно наращивало производства существовавших переделов в рамках программы по увеличению мощности изопренового каучука до 330 тыс. тонн.

( Читать дальше )

Раздаю КАЧАЙТЕ!!! 2 курса по объемной торговле.

- 22 июня 2020, 12:47

- |

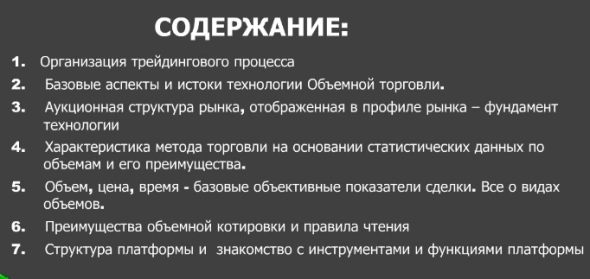

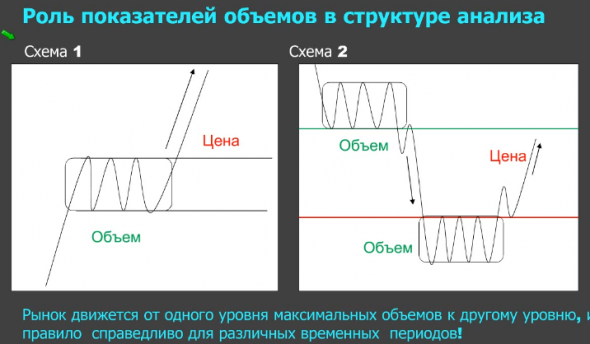

Курс создан официальным разработчиком обучающих программ по технологии объемной торговли.

2 курса, базовый для новичков второй для продвинутых пользователей.

Первый.

cloud.mail.ru/public/2x5K/2FEsH9Wih

( Читать дальше )

Сравнение с/х компаний в секторе ВДО - продолжение

- 17 июня 2020, 19:32

- |

Сегодня на СЛ размещен пост с сравнением «Шевченко», «Агрофирма Рубеж», «ОбъединениеАгроЭлита» и «Урожай»

smart-lab.ru/company/ivolga_capital/blog/628445.php

Добавлю немного своего видения по их сравнению.

Сравнение АО им. Т.Г. Шевченко с коллегами только по масштабу, и по качеству финансовых коэффицентов, возможно. Но, наверное, это не покажет полностью картины, с какой АО им. Т.Г. Шевченко подходит к производственному процессу.

Давайте попробуем чуть шире посмотреть на этого эмитента, в его нынешнем виде.

Переходим по ссылке:

www.rusprofile.ru/history/3415450

За 2020 год наблюдаем два исполнительных производства по штрафам от гибдд, по событиям, имевшим место 12.07.2019. Зачем доводить до исполнительного производства и попадать на двойной размер оплаты (куры денег не клюют)? Почему было сложно все сделать вовремя (каждый день в физическом состоянии — никакое)? Как вкрался сбой в процесс передачи информации (ехали на рыбаку, разжечь костер было нечем, пустили на это дело копию полученного протокола)?

( Читать дальше )

Передача капитала следующим поколениям: как это сделать в России?

- 16 июня 2020, 19:01

- |

Традиции преемственности и наследования семейного состояния – явление, которое в России еще только зарождается. Состоятельные люди, задавшись этим вопросом, сталкиваются с отсутствием примеров – ни с другом не посоветоваться, ни у родителей не спросить. Проблема усугубляется особенностями российского законодательства, возможностями, которые дают другие юрисдикции, и множеством нюансов, которые нужно учитывать, чтобы успешно передать семейный капитал детям. Каждый сегодня в этом вопросе первопроходец.

Время первых

Состоятельные россияне – в основном предприниматели в первом поколении. Им в среднем 55 лет, они полны сил, преумножают капитал и далеки от того, чтобы «отпустить» свое дело.

( Читать дальше )

Губит людей не пиво!

- 26 мая 2020, 18:17

- |

Пока продвинутое инвестиционное сообщество изучает высокотехнологичные бизнесы вроде CISCO, SPLUNK, CRM и прочее добро, торгующееся за 10 выручек и 50 EV\EBITDA, ваш консервативный автор предпочитает простые и понятные истории с однозначными мультипликаторами.

Эти и другие полезные материалы у нас в Telegram

В мире ускоряющихся технологий, всеобщего перехода на удаленку и онлайн конференции бесценным становится простое человеческое общение. Перефразируя знаменитую рекламу: «Выпить пива с друзьями — бесценно!» И для того, что бы вы всегда могли это сделать на планете земля существует крупнейшая в мире пивоваренная компания: Anheuser-Busch InBev SA. (BUD)

Корпорация была образована 18 ноября 2008 года путём слияния бельгийско-бразильской компании InBev и американской Anheuser-Busch, которые на момент объединения занимали соответственно первое и третье место в мире по объёмам производства. Слияние произошло путём выкупа акций Anheuser-Busch на общую сумму $52 млрд. В свою очередь InBev возникла в 2004 году в результате объединения бельгийской Interbrew[en], владевшей пивоваренными активами в Европе и Канаде, и бразильской AmBev[en]*, контролировавшей значительную долю пивного рынка Южной Америки.

Доля объединенной компании на международном рынке пенного составляет почти 30%!!! Каждая четвертая бутылка пика не планете производится под одним из брендов BUD!

Фактически компания является монополистом мировых масштабов.

( Читать дальше )

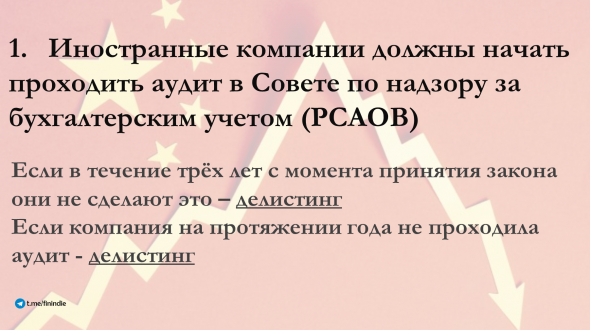

Делистинг китайских компаний с американских бирж или Всё, что вам нужно знать о СМИ

- 26 мая 2020, 12:30

- |

Именно такой посыл несли заголовки новостей на прошлой неделе.

Редкий читатель помнит, что в моём мини-пенсионном фонде есть целых три китайских компании: Alibaba, Baidu, Vipshop. И сумма-то немаленькая — 1250 долларов, несмотря на то что это «всего лишь» 2% от портфеля.

Естественно, эти новости разворошили меня не хуже новостей об экономическом кризисе. Пошёл ли я читать русскоязычные новости? 💩💩💩 Может, начал читать англоязычные новости? Нет, я пошёл дальше, я изучил сам принятый законопроект Сената США, чтобы не было эффекта испорченного телефона, знаете ли. Он на самом деле маленький, удивлён непрофессиональности журналистов — вместо того чтобы прочитать законопроект, они просто начали перепечатывать случайный 💩 источник, ведь конец недели, а на дворе май: пиво греется, шашлычки стынут!..

И вот что я там вычитал:

1. Иностранные компании должны начать проходить аудит в Совете по надзору за бухгалтерским учетом (PCAOB).

( Читать дальше )

Где покупать квартиру инвестору?

- 20 мая 2020, 14:52

- |

Как то я смотрел цены за аренду однокомнатной квартиры в Москве и неожиданно для себя заметил логическую несопоставимость между ценой продажи квартиры в одном районе и ценой сдачи аналогичной квартиры находящийся неподалеку в 2 3 километрах.

В двух районах средняя стоимость месячной аренды однокомнатной квартиры была практически одинаковой, но стоимость квартир отличалась процентов таки на 40%. Обычный человек к данному факту отнесется скорее спокойно, но не математически подкованный. Я лично увидел то что в одном районе Москвы при сдаче в аренду квартира окупиться на 30% быстрее чем в другом! Ну не фарт ли? Но в топике я хочу написать не про среднюю окупаемость квартир между районами Москвы, а между 10 городами России! Про районы Москвы я напишу отдельный пост.

P.S Наверняка на форуме найдутся «короли недвижимости» которые увидев то о чем я пишу — просто покрутят пальцем у виска. Но я хочу предупредить о том что знаю что существует огромное количество нюансов влияющие на итоговую маржинальность бизнеса и что сложно определить сколько прибыли принесет тебе актив в будущем. Тут я хочу показать вам примерные цифры, а то-есть ознакомить с ситуацией в целом.

И так можно ли найти недооценённый город в России получив максимальную доходность с квадратных метров. На самом деле цена имеет свойство раскрывать все нюансы бизнеса, продукта, услуги. Но иногда активы переоценены за счет медийной востребованности, общего ажиотажа, большого объема спекуляций. Почему люди готовы покупать переоцененные компании когда на рынке можно найти компанию со схожими статистическими показателями предоставляющие те же услуги. Чаще всего это происходит из-за покупки бумаг без применения какого либо анализа и применения логики следуя первородным эмоциональным инстинктам.

( Читать дальше )

Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счета

- 19 мая 2020, 16:19

- |

Любой инвестор хочет получить больше денег от инвестиций. Однако там, где есть доход, есть и налоги. Если снизить размер налогов, в вашем портфеле останется больше денег и вы быстрее придете к своим целям.

Российский налоговый кодекс позволяет снизить НДФЛ от инвестиционного дохода, не платить его или вернуть уже уплаченный налог. Для этого есть разные способы.

Рассказываем про основные варианты оптимизации налогов согласно НК РФ. Сегодня поговорим про брокерские счета, а в следующей части расскажем про ИИС и связанные с ними вычеты.

Добавляйте в избранное, чтобы не потерять!

Вычет по сроку владения («трехлетняя выгода»)Этот вычет позволяет освободить от налогов весь доход или часть дохода от продажи ценных бумаг, если вы не продаете их три года с момента приобретения.

Вычет применяют к доходу от продажи акций, облигаций, паев ETF и БПИФов, которые торгуются на российских биржах. Еще его можно применить к доходу от продажи паев открытых ПИФов российских управляющих компаний. Эти активы должны быть куплены, получены в дар или наследство в 2014 году или позже.

( Читать дальше )

Дивидендные акции REIT, которые любят инсайдеры!

- 08 мая 2020, 13:34

- |

Для начала, что такое REIT ?

REIT — сокращение от Real Estate Investment Trust — это компания, которая получает доход от аренды и управления недвижимостью в различных секторах экономики: гостиницы, офисы, промышленность, ритейл, здравоохранение, дата-центры.

Такой инструмент был изобретен в 1960х годах в США для открытия возможности инвестировать в коммерческую недвижимость небольшие суммы денег частных инвесторов. Акции некоторых публичных REIT сейчас торгуются ниже 10 долларов/шт. То есть на 1000 долларов вы можете купить кусочек коммерческой площади на Манхэттене и сдавать его в аренду, получая регулярные дивиденды. Таким образом сегодня множество американцев хранят свои пенсионные накопления в REIT компаниях и получают пассивный доход.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал