Избранное трейдера Марэк

IPO Ozon – это уникальная возможность или распиаренная история с ограниченным темпом роста?

- 24 ноября 2020, 14:07

- |

Что из себя представляет компания Ozon, какие перспективы роста, и стоит ли инвестировать в эту компанию, когда на рынке присутствует большой выбор из качественных международных компаний в сегменте электронной коммерции, которые показывают не только высокий темп роста, но и положительную прибыль, а также генерируют большие денежные потоки.

Итак, давайте разберемся, какие могут быть перспективы развития компании Ozon в ближайшие 5-10 лет, и есть ли они вообще?

Небольшой спойлер: перспективы роста компании Ozon ограничены как на локальном рынке, так и на международной арене электронной коммерции.

Прежде всего нужно отметить, что перспективы роста компании Ozon ограничиваются Россией и странами СНГ и, может быть, некоторыми странами Восточной Европы. Так как если посмотреть на мировой рынок электронной коммерции, то он давно уже поделен главными игроками этой отрасли, и на каждом рынке идет нешуточная борьба за покупателей и продавцов, в случае маркетплейса, и новичков там точно уже не ждут.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Чем будет полезен ИИС третьего типа?

- 08 ноября 2020, 11:46

- |

Банк России предлагает создать новый тип индивидуального инвестиционного счета (ИИС) в дополнение к двум уже существующим. Он будет полезен для долгосрочных инвесторов.

Напомню, что сейчас доступны два типа ИИС:

- Тип A — налоговый вычет на взносы (13%). Можно получать ежегодно до 52 тысяч рублей. Доступен для тех, кто платит налоги по ставке 13%.

- Тип Б — налоговый вычет на доход (13%). Если получите прибыль от торговли ценными бумагами, можно не платить НДФЛ с дохода от операций.

Особенности ИИС 3-го типа

Рассчитан на инвестиции на срок от 10 лет. При этом сумма на счете ограничиваться не будет.

Новый вид счета также как и другие типы ИИС предполагает налоговые вычеты для инвесторов. Гражданин сможет воспользоваться ими по истечении 10 лет владения счетом и выбрать для себя удобный вариант оформления вычета:

- На ежемесячно вносимую сумму через работодателя, но не более 6% от дохода.

- На самостоятельно размещенную сумму, но не более 120 тыс. рублей в год.

- Также можно будет воспользоваться налоговой льготой на инвестиционный доход.

( Читать дальше )

Про основную н**бку в инвестициях

- 26 октября 2020, 09:39

- |

Про основную н**пку в инвестициях

я уже писал про это https://smart-lab.ru/blog/638001.php

тема вызвала интересную дискуссию… про то что инвестиции в индексы широкого рынка типа доу и сипи абсолютно бессмысленны и проигрывают обычному золоту...

пришли к мнению, что хоть роста нет, но зато есть дивы… которые реинвестируются и можно лет через 40-50 невиданно разбогатеть...

господа, индустрия вас и тут наепала...

рассказываю:

когда то … давным давно… деньги были золотыми монетками… до 1944г… а потом зелеными бумажками, которые в банках можно было свободно обменять на золотые монетки… и кончилась эта прекрасная эпоха в 1968году… золотой бакс сдох… деньги стали бесконечными фантиками и фейком… и началась фейкономика

поэтому рассмотрим два периода… с 1919г по 1968гг в 49лет и с 1968г по 2011гг в 43 года… периоды примерно равны...

цены на голду смотрим здесь

https://www.anaga.ru/tsena-zolota-s-1792-goda-do-nashikh-dney.htm

а доу с реинвестированием смотрим здесь (смотрим именно доу, т.к сипи появился в 1970ых, а все пересчеты сипи в более раннее время — это по нынешним временам аналог индекса на компании с малой капитализацией — мыж не хотим жульничать надо чтоб все было корректно).

https://dqydj.com/dow-jones-return-calculator/

и что видим:

1919г — окончание первой мировой… испанка… европа в руинах… в россии гражданская война… от этого момента до 1968г доу вырос 82раза за счет реинвестирования дивов… надо понимать, что т.к доллар был золотым, то и доу был номинирован в золоте и дивы платились в золотом баксе, т.е доход от тогдашних инвестициях был не в фантиках, а в голде… золото за этот период выросло в цене почти в 2 раза… т.е общий профит был 41 раз за 49лет за счет реинвестирования дивов и роста доу...

смотрим дальше… 1968… начинается отвязка бакса от золота… бакс превращается в зеленый фантик… начинается фейкономика… за период с 1968г по 2011год доу с реинвестированием дивов вырос в 54раза… а золото на хаях 2011 стоило 1850баксов… что дает рост от 1968 в 1850$/39$=47 раз...

т.е вложившись в доу в 1968г инвесторы переиграли золото аж на (5400%-4700%)/5400%*100=13% за 43 года. И это с учетом реинвестирования дивов.

( Читать дальше )

Мнение о выборах в США.

- 26 октября 2020, 01:08

- |

Т.е. можно сказать будет убедительная победа Трампа с которой согласятся даже противники.

Но самое интересное тут то, что на мой взгляд выбор того или иного повлияют практически одинаково на все основные активы.

1. Индексы, как мне кажется ждет падение:

— От Байдена ожидают роста, т.к. он демократ (как считается они более охотно субсидируют экономику).

— От Трампа ожидают роста, т.к. рост был в прошлый раз.

Но в реальности:

— Байден хочет установить новые налоги, выступает за «зеленую энергетику», что так же является бременем для экономики.

— Трамп же ведет экономическую войну против Китая, а никаких новых налоговых послаблений (что как считается стало причинной ралли после его избрания) он не предлагает насколько мне известно.

2. Индексы будут основным двигателем для стоимости всех остальных активов (т.е. и валюты и товары вероятнее всего пойдут вниз).

( Читать дальше )

P/E>50, много это или мало?

- 11 октября 2020, 22:20

- |

Решил свой ответ на эту тему оформить в виде отдельного поста.

P/E по сути означает время окупаемости вложений. Будете вы вкладывать на 50 лет? Навряд ли. Если кратко то это МММ пока люди готовы вкладываться оно растет, люди прекращают вкладываться — все рушится, главное тут успеть вовремя выйти. Для активных биржевых игроков, которые могут своевременно среагировать возможно это и подойдет, но думаю подавляющее большинство в час X останется в дураках.

Чтобы понять почему нет смысла вкладываться на 50 лет, то отвечу так, что по исследованию (честно говоря сам пока не читал, перешел сразу к выводам, но позже обязательно прочту статью полностью) большинство компаний находились в индексе Доу Джонса в среднем 10 лет. Исключения существуют, но их еще угадать надо. Это конечно не значит, что все выпавшие из индекса компании обанкротились (хотя это касается не малой части), это означает, что куда как быстрее росли другие компании.

( Читать дальше )

Кто не понял, тот поймёт или Видит око, да зуб неймёт .

- 05 октября 2020, 09:03

- |

Население: 790 тыс человек (≈населению Черногории).

Территория: 361,9 тыс кв км (≈площади Германии).

Уровень газификации: 0%

-------------------

Правительство России одобрило планы повышения тарифов на электроэнергию для населения с июля 2021 года на 5%, на газ с июля 2021 года на 3% и на пассажирские железнодорожные перевозки с января 2021 года на 3,7%.

-------------------

Индекс Russia PMI mfg, характеризующий конъюнктуру в обрабатывающей промышленности, снизился в сентябре с 51.1 до 48.9 пунктов.

-------------------

Топ-10 российских компаний по капитализации на 31 января 2020, в $ млрд.

1. Сбербанк 89.51

2. Газпром 86.57

3. Роснефть 80.54

4. Лукойл 72.76

5. Новатэк 57.84

6. НорНикель 53.95

7. Газпромнефть 34.52

8. Татнефть 28.97

9. Сургутнефтегаз 27.34

10. Транснефть 18.93

-------------------

( Читать дальше )

Создать систему добровольных пенсионных накоплений.... Шо, опять???!!!

- 30 сентября 2020, 21:09

- |

Министр финансов РФ Силуанов отметил, что людям надо создавать возможности для того, чтобы они накапливали пенсию и имели минимальное сокращение доходов после завершения трудовой деятельности.

«Поэтому давайте сначала создадим систему добровольных накоплений, а потом будем возвращаться к таким кардинальным предложениям», — сказал министр.

Т.е. прошлую, по которой собирали деньги и их потом заморозили из за #крымнаш благополучно похоронили, деньги раздербанили и нужно создать новую «более лучшую для государства систему».

Между тем 30 сентября (какое совпадение!), правительство предложило продлить запрет на формирование накопительной части пенсии до 2023 года. В пояснительной записке к законопроекту, который был внесен в Госдуму, говорится, что

( Читать дальше )

Бешеный рост цен недвиги

- 30 сентября 2020, 11:59

- |

Совкомфлот IPO

- 27 сентября 2020, 00:53

- |

Первое.

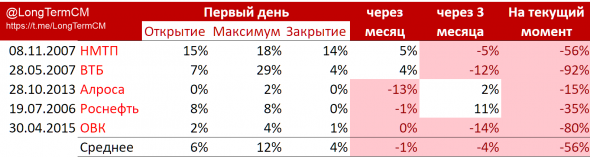

Для начала посмотрим на немногочисленные примеры размещений государственных/около государственных компаний. Хотя в целом это и так все знают, мы всё же покажем для наглядности. В таблице представлена доходность к цене IPO, всё пересчитано в долларовом выражении:

Стоит, однако, заметить, что мы не учитывали дивидендные выплаты, поэтому это неполная доходность.

Также из этих размещений у АЛРОСА акции по факту уже торговались на рынке до так называемого IPO, поэтому их динамика просто сошлась к оценке IPO, и мы просто видим около нулевые значения в первый день.

Стоит также учитывать, что 2006 и 2007 года были совершенно иными с точки зрения инвестиционного климата в России, и даже в мире. Иными в лучшую сторону. С другой стороны, сейчас имеется повышенный энтузиазм со стороны розничных инвесторов.

( Читать дальше )

Блеск и нищета России

- 20 сентября 2020, 09:35

- |

| Блеск и нищета России. Ч.1. |

Когда мы сравниваем жизнь в Российской империи и сегодняшней России неизменно бросается в глаза различия в восприятии эстетики окружающего мира. Ведь Ф.М. Достоевский недаром писал о том, что красота спасет мир. Именно с красотой связана внутренняя гармония мира. Это сейчас Россию накрыл какой-то морок негативных эмоций и страстей как тяжелое и плохо преодолимое историческое наследие красного правления. Объявив войну дворцам и мир лачугам, большевики поселили в умах людей трущобную психологию и исказили эстетические вкусы советских людей. Это коснулось всех сфер материальной культуры, начиная архитектуры и кончая моды. Все эти безликие и серые дома-коробки, понастроенные в социалистических странах, как бы постоянно напоминали советским людям о бесперспективности их существования. Как выразился Б. Спиноза, «Все прекрасное так же трудно, как и редко». |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал