Избранное трейдера Aleks778

Мои опционные тараканы.

- 07 июня 2019, 23:14

- |

Решил для себя сделать оценку популяции этих милых насекомых. Но, возможно, такая занятная семейка кому то еще пригодится?))

Таракан первый.

Никогда не сидеть подолгу в продаже волатильности. Не верить даже уважаемым людям, что iv>>rv почти всегда, хватать достойные хлебные крошки быстро и решительно, затем не менее решительно ховаться под плинтус.

Таракан второй.

Ежели в продажу волатильности все-таки занесло, не заниматься «защитой краев» и прочими интеллектуальными игрищами, а постоянно с максимально разумной частотой рехеджить позицию. Все мысли о возвратности цены, возвратности волатильности и возвратности денег отложить. Потом, под плинтусом в уюте и безопасности успеем их просмаковать.

Таракан третий.

Не бояться покупать волатильность. Купив же оную, не торопиться с рехеджем. Частый рехедж убивает прелести длинной гаммы с надежностью и неотвратимостью хозяйского тапка.

Таракан четвертый.

Ничего не любить. Не любить ни купленную волатильность, ни проданную, ни меднокрылых кондоров, ни ядовитых змей, ни прочую конструктивную геометрию. Любить только себя сидя под плинтусом.

Таракан пятый.

… убежал. Пятница, знаете-ли, у всех свои дела. Но, при необходимости, поищем))

- комментировать

- ★19

- Комментарии ( 53 )

Максим Краев (Enter1) рассказал, при помощи какой стратегии победил в ЛЧИ

- 16 мая 2019, 16:18

- |

Полное выступление тут, за небольшую плату:

( Читать дальше )

Постигая опционы #1

- 02 мая 2019, 11:46

- |

Качественный способ обучиться чему-либо — попытаться объяснить предмет изучения кому-то другому. Среди программистов (коим являюсь и я) в роли слушателя иногда выступает кот. Кота у меня нет, а учить аудиторию смартлаба торговле опционами было бы глупо, здесь же все, итак, умные и зарабатывают на бирже (ага?), поэтому я никого учить не собираюсь, а пишу ради себя.

Постигая опционы. Прелюдия

Эти записи будут выступать в роли дневника, в котором я буду стараться описывать свой путь изучения опционов. Зачем мне эти опционы? Забегая вперед, скажу, что это очень интересно и что самое главное, похоже, что торговля опционами больше всего подходит под мой характер.

На бирже я с 2016 года, за это время овладел двумя навыками: терять деньги и иногда их зарабатывать. Само собой, на спекуляциях я в целом в нуле. И тут считаю и кроется 3-й навык, который стоит постичь — научиться не терять.

Наверное, стоит сказать немного слов о том какой подход у меня к торговле и в целом как я отношусь к трейдингу. А к трейденгу я отношусь негативно (разрыв да?). Копнем поглубже.

( Читать дальше )

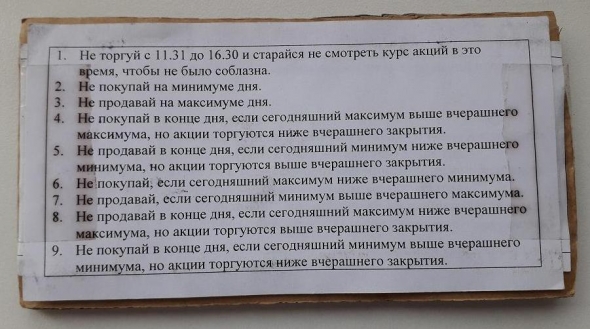

Табличка NineNot для трейдера

- 08 апреля 2019, 18:53

- |

Введение

В воскресенье 7 апреля я перебирал полки в шкафах, просматривая старые бумаги и выбрасывая те, которые уже не пригодятся. За долгое время накопилось много бесполезного хлама, который надо было выбросить. Какие-то старые чеки, квитанции, ненужные распечатки. Так я перебирал бумаги одну за другой, сортируя, что пойдет на выброс, а что еще может когда-то пригодиться, и вдруг на пол упала до боли знакомая старая затертая картонка. Боже мой! Как давно это было! Вроде бы не так уж давно, но на самом деле целую трейдерскую жизнь назад! Воспоминания нахлынули на меня…

Затертая замусоленная старая табличка, обычный кусок картонки и неаккуратно приклеенная скотчем распечатка. Но сколько денег она мне помогла заработать, а сколько денег благодаря ей я не потерял!

Табличка NineNot (9 “не”).

( Читать дальше )

Как я искусственный интеллект торговать научил

- 01 апреля 2019, 12:44

- |

Однажды великий гуру трейдинга и знаток анекдотов Александр Михайлович (который Герчик) в одном из своих семинаров рассказал про один случай, когда он пытался алгоритмизировать работу с уровнями и нанял целого математика, чтобы тот разработал мат.аппарат и запрограммировал сигналы для отбоя/пробоя. Целый математик бился над задачей как рыба об лед, но, видимо, математик он был так себе и поэтому задачу решить не смог.

Даже я, на тот момент имеющий в активе три класса церковно-приходской, долго недоумевал, как можно было не решить такую простейшую задачу. Это же легче легкого, думал я: хочешь запрограммировать горизонтальные уровни — тупо вбей в систему справочник круглых чисел, хочешь запрограммировать вершину параболы — пиши регрессию. И так далее.

Потом времена ушли далеко вперед и появился Искусственный Интеллект (ИИ), который легко решает эту задачу, даже без понимания, как оно должно работать.

Собственно, ИИ появился еще лет 50 назад. Но в те давние времена (уже почти былинные), когда и трава была зеленее и небо голубее, компьютерное железо было не способно решать задачи такого уровня. Сегодня ситуация изменилась.

( Читать дальше )

Анонс нового СУПЕР-БЛОКБАСТЕРА от Мюнхгаузена

- 31 марта 2019, 03:00

- |

Обращаю внимание, что в готовящейся к публикации заметке будут приведены почти неоспоримые причины и доказательства того, почему в ближайшее время продолжат свой рост:

— российский фондовый рынок;

— американский индекс S&P500;

— китайский индекс Шанхай-композит;

— нефть.

Также в этой заметке будет наглядно продемонстрирована причина продолжения дальнейшего укрепления рубля и падения американской и европейской валют.

Я понимаю, что сейчас не многие верят в продолжение роста мировых фондовых рынков.

В рост нефти тоже верят очень не многие трейдеры.

Не говоря уже о рубле. В дальнейшее укрепление рубля после пятничной просадки, скорее всего, вообще уже никто не верит.)))

( Читать дальше )

Как сделать из каждого нищего рублевого миллионера на ИИС!

- 27 марта 2019, 09:06

- |

Наблюдаю с высоты своего пентхауса за городом, попивая кофе. Внизу ходят люди, спешат на работу и заставляют задуматься, ради чего они ходят на работу, если в конце каждого месяца не остается ничего. А почему бы не сделать из каждого нищего миллионера, хотя бы рублевого! Итак, Я хочу сделать из простого нищего рублевого миллионера, спускаюсь вниз на лифте, ищу простого нищего. Никого нет, забиваю в поисковик людей с наименьшей зарплатой, дворники, почтальоны и так далее. Наконец, нахожу 5 кандидатов, с которыми сидим и обсуждаем технологию получения миллиона, каждому из них я даю по 250 рублей и уезжаю. Кандидаты тут же расходятся по делам. Далее, история первого кандидата (ПК).

ПК отправляется в брокерскую фирму и открывает ИИС счет, кладет в него 10 рублей. Затем он отправляется к своим друзьям и родственникам, далее диалог:

— Привет, как твои дела? Квартиру еще не купил?

— Нет… какая квартира, едва концы с концами сводим. (ПК:…так, значит имущественный вычет человек не получает..)

( Читать дальше )

Дивидендные аристократы: крупнейшие ETF и российская "знать".

- 13 марта 2019, 21:26

- |

Про многочисленных американских дивидендных аристократов написано уже немало, и каждый сам волен решать нужны ему эти «скучные» акции с див.доходность около 3% в портфеле или нет. Для тех, кому они интересны, есть два пути. Первый — это самостоятельно выбрать наиболее интересные (с Вашей точки зрения) акции. Используя нужные параметры (например, классические для США 25 лет непрерывно повышающихся дивидендов), Вы получите длинные выборки, которые придется изучить поименно, чтобы отсеять компании с теми или иными изъянами (опять же по Вашему мнению).

Также можно купить всю выборку сразу или воспользоваться экспертизой акул инвестиционного бизнеса за сравнительно небольшую комиссию. Существует масса подборок хороших дивидендных акций, как американских, так и других стран. На рынке можно найти (и купить) разные биржевые фонды (ETF), инвестирующие в дивидендные истории. И методики отбора эмитентов у них различаются. Но основной критерий в виде стабильных и высоких дивидендов у всех подобных фондов на первом месте. Просто каждый добавляет свои, так сказать «авторские», фильтры. А некоторые просто повторяют какой-нибудь из «аристократических» индексов, например S&P 500 Dividend Aristocrats (тот самый, в котором 25+ лет роста выплат).

Выбор дивидендных ETF велик, вот лишь некоторые из наиболее крупных фондов (таблица составлена по данным сайта ETFdb.com):

( Читать дальше )

Аэрофлот. Продажа путов дает 60% годовых

- 13 марта 2019, 19:44

- |

3:15 расчет доходности

4:56 сравнение продажи путов и банковского депозита

6:20 теоретическая цена и доходность

8:04 продажа колов после получения акций

9:30 BIR стратегия, адаптированная к нашему рынку

13:29 Для чего нужны покупки и продажи опционов

15:33 BIR стратегия как часть хедж-позиции

17:40 пут\колл рейтио

26:34 торговля с «подушкой безопасности» или как выиграть ЛЧИ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал