Избранное трейдера Mars

ДТС №3: Как заработать на дивидендах Татнефти 27.12.2019

- 26 декабря 2019, 21:22

- |

ДТС №3: Как заработать на дивидендах Татнефти 27.12.2019

Введение

26.12.2019 последний день с дивидендами торговались акции Татнефти (TATN). Уже в пятницу 27.12.2019 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендном гэпе в акциях Татнефти по системе

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 2 )

Какие книги произвели на меня наибольшее впечатление в 2019 году?

- 16 декабря 2019, 00:47

- |

https://smart-lab.ru/books/reviewed_by/dr-mart/

У меня кстати юбилей, 150 рецензий. По этому показателю я первый на смартлабе, а следующий за мной — Дмитрий Гизатуллин, 66 рецензий.

Согласно моей статистике, я прочел 20 книг всего:( Из них:

- 6 про бизнес

- 5 про зож

- 3 про SMM

- 2 про историю

- 2 про детей

- 2 про инвестиции и трейдинг

Из этих книг я бы рекомендовал прочесть вам следующие:

1. Просто космос. Компактная книга про эффективность, которая впечатлила меня тем, что затронула именно те проблемы, которые я испытываю в данный момент. Думаю, аналогичные вещи будут полезны всем предпринимателям. Этот обзор мне надо перечитывать каждый месяц >>>>.

2. Очаровательный кишечник. Просто новая и полезная информация о том, какое значение имеет кишечник в вашем здоровье. Читается легко и интересно, много занимательных фактов. Полный обзор >>>>

( Читать дальше )

Почему рынок недвижимости скоро рухнет?

- 29 ноября 2019, 05:12

- |

В период с 2000 до 2008 года был отложенный спрос со стороны поколения шестидесятников, которые, условно, разъезжались с тёщами. Не забываем, что 1998 год многих подкосил, там была стагнация до 2002 и уже с конца 2002 начался строительный бум.

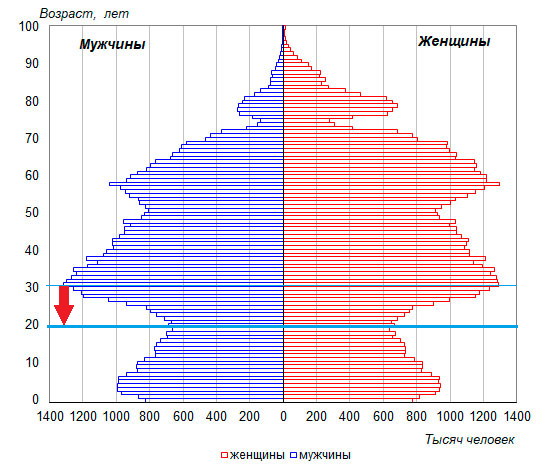

Получается, что сейчас пик спроса, а в семейную жизнь начинает входить демографическая яма 90-х. И продлится это около 10 лет. Плюс часть этой группы молодых людей эмигрирует. Соответственно, прогнозируется существенный провал спроса.

Смарт Сток Инсайдеры. Что покупать в коррекциях. ALDX +40%

- 28 ноября 2019, 14:42

- |

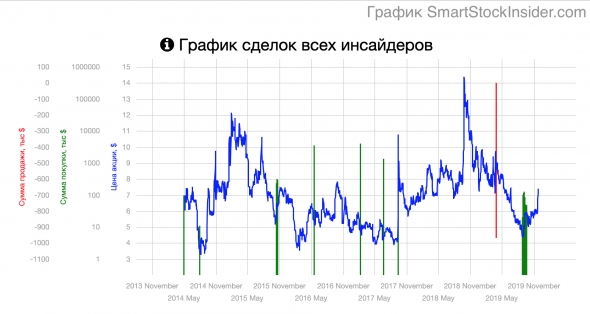

В нашем деле для нас есть только одни помощники - Смарт-Инсайдеры компаний (софт https://smartstockinsider.com/). Те кто знает больше и, часто наперёд.

Акции компании ALDX Aldeyra Therapeutics, Inc. были добавлены в Наш Портфель 2 октября.

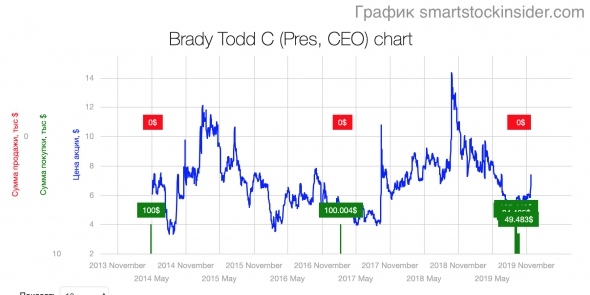

Триггером послужили кластерные покупки инсайдеров (см график выше) и, главное, нескольких покупок Смарт-Инсайдеров (это те кто уже показал ранее способность предугадывать рост).

Среди них были CEO компании Brady Todd, купивший на более чем $200К и директор Bronstein Ben.

( Читать дальше )

Как я стал совладельцем нескольких магазинов «Пятерочка» и «Перекресток»

- 27 ноября 2019, 14:13

- |

Читатели просили меня написать о том, как я вкладываю в недвижимость. Расскажу про один из инструментов. Скоро будут и другие материалы на эту тему.

Все началось с того, что меня перестала устраивать доходность моих “однушек”. Куча хлопот ради микроскопической ренты в 5%.

Долгое время я облизывался на двухзначные доходности коллег из коммерческой недвижимости. Но не понимал как к ним присоединиться. Любые попытки войти в “высшую лигу” заканчивались провалом.

Сначала меня отпугивали хлопоты. Я сидел на форумах и с интересом читал захватывающие истории рентополучателей, которые пытались скупать квартиры на первых этажах, переводили их в нежилой фонд и сдавали магазинам. Неплохая была “тема”. Правда сегодня она уже не работает. Слишком сложно получить разрешение.

( Читать дальше )

Портфель пятиклассника

- 26 ноября 2019, 22:26

- |

В детстве я был пятиклассником. И у меня был портфель…

— Ну, всё, старик окончательно впал в детство, — почему-то огорчённо произнёс молодой смартлабовец, и обречённо махнул рукой. Дверь, понятное дело, за ним захлопнулась…

Нда, похоже, я как-то слишком издалека начал :-)

В общем, не знаю, как насчёт впал или выпал, не мне судить, но просто захотелось подойти к вопросу так, как никто не подходил. К какому вопросу? К вопросу инвестиций и сбережений своих денежных знаков. Вопрос важный и подходить к нему нужно ответственно и соответственно.

Советчиков много, каждый норовит дать свой совет и жаждет поделиться своим инвестиционным взглядом. Многие даже выкладывают свой портфель на всеобщее обозрение. Это не может не радовать, и тут, как мне видится, смартлаб впереди планеты всей. Здесь наибольшая концентрация полезных авторов, которые в совокупности выполняют очень важную социальную функцию по просвещению людей финансовой грамотности.

Но, позвольте, если на смартлабе собраны лучшие специалисты по инвестициям, то куда же я лезу? Со своим свиным рылом в калашный ряд… Человек, не имеющий финансового образования, тоже решил дать свой совет? Да, решил. Ибо среди множества разных взглядов на инвестиции, я не увидел одного взгляда – дилетантского, а это значит, что пробил мой звёздный час :-)

Не советую и никого ни к чему не призываю, более того, как практик, я планирую сначала испытать этот подход на собственной полосатой шкуре. Ну, а теребить мою шёрстку, спустя время, будем все вместе.

( Читать дальше )

БРОКЕР И НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ.

- 25 ноября 2019, 21:09

- |

Впредь планирую не допускать на период уплаты(удержания)налога в январе(обычно)свободных денежных средств на своих счетах, а как ими распорядиться ( своими финансами в течении10 месяцев), я думаю найду.

Всем удачи.

Дивидендная стратегия инвестирования. Плюсы и минусы

- 25 ноября 2019, 14:45

- |

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

( Читать дальше )

Честный трейдер возвращается на биржу.

- 24 ноября 2019, 18:02

- |

Пробовал себя в реальном секторе, но не пошло. Хотя, может и пойдет позже, но как оказалось в реальном секторе намного больше подводных камней и непреодолимых проблем, чем в торговле на бирже. Сложности, с которыми столкнулся лично я: административная и кадровая проблемы. Возможно в будущем напишу и о реальном секторе. Его я не бросаю, буду пробовать и дальше, но в торговлю на бирже решил вернуться и публично вести блог со своими трейдами и мыслями. Торговать буду на американской бирже. Каждый день до открытия нового торгового дня (где-то в 17:00 по Москве) буду размещать трейды за вчерашний день. Буду публично вести дневник сделок и всю статистику. Вы скажете зачем мне это нужно? Честно, сразу и не отвечу, возможно хочется признания, возможно это дополнительная ответственность и меньше будет лудоманства, возможно хочется делиться знаниями, возможно быть в трейдерской тусовке (Не хватает адекватного общения с трейдерами. Очень много лжи сейчас вокруг), а возможно и все эти причины все вместе взятые. Я в свое время преподавал, учил торговать, был риск-менеджером и психологом. Мне это нравилось, был свой кайф в этом. После никак не могу найти своё, то, что будет приносить удовлетворение от жизни. И сразу добавлю, что я за честность. Я любил смарт-лаб, когда он только появился, адекватного общения было намного больше. Сейчас здесь много лжи, зависти, инфоцыган и лохотронов. Но я верю, что есть интересные личности, с кем можно будет делиться торговыми системами, обсуждать сложности на бирже, помогать друг другу.

( Читать дальше )

Bridgewater Рэя Далио ставит $1,5 млрд. на падение рынка акций к марту

- 23 ноября 2019, 13:55

- |

В продолжение темы окончательного отрыва рынка акций от фундаментальной реальности.

Ранее мы уже отмечали о том что на Уолл-Стрит среди управляющих всё больше сомнений по поводу дальнейших перспектив рынка акций.

Сначала у нас была заметка о «большом шорте» в виде покупки опционов колл на VIX (индекс страха). Это было в конце октября, когда VIX утаптывал пол.

Теперь, после ещё двух недель роста и обновления исторических максимумов индексом S&P500 из общей серии шести победных растущих недель, рынок приостанавливает этот «рост надежд и обещаний». А профессионалы начинают хеджировать свои позиции, портфели, да и просто шортить — делать ставку на неминуемое падение рынка, его возвращение к реальности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал