Избранное трейдера Константин

Объемный анализ RI: Прогноз, сценарии и планирование на 07 - 11 мая 2018 год.

- 06 мая 2018, 17:23

- |

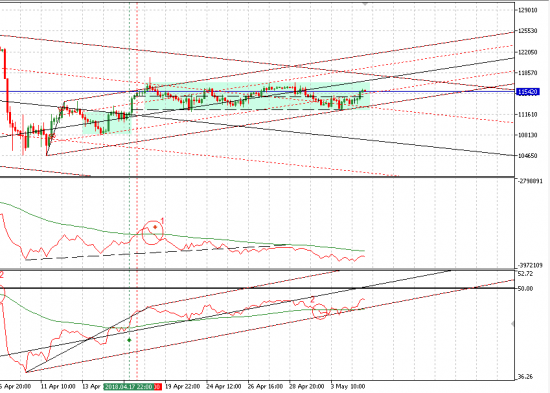

В этой статье я хотел бы поделиться с Вами своим видением текущей ситуации на фьючерсе на индекс РТС (RI) под углом объемного анализа.

После сильного падения 09 апреля, на мой взгляд, рынок сменил настроение на негативное, и пока он находиться ниже 118 000 имеет смысл отдавать предпочтение продажам. С 19 апреля и до текущего момента рынок находиться в балансе между покупателями и продавцами в границах113 000 — 116 000. Также в пользу продаж говорит и то, что максимальный объем текущего контракта все еще находиться наверху на уровне 124 700, и все еще не было инерционных продаж к области 106 000 — 108 000 после резкого падения. Из ослабляющих идею продаж фактов, могу отметить, что начинают появляться покупочные кластеры и максимальный объем текущего баланса в нижней части.

Предполагаю 3 возможных сценария развития событий:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 13 )

Ситуация на 06.05.18 по фьючерсу РТС

- 06 мая 2018, 12:19

- |

График 2 часа.

На 06.05.2018 ситуация остается краткосрочно восходящей,

глобальное нисходящее движение еще не сломлено.

Рынок продолжает преподносить сюрпризы: ставим стопы.

с 18.04 находимся в боковике, что предполагаю изрядно всех вымотало.

Верхняя граница примерно 118 000, нижняя 113500.

И ту и другую область пройти будет сложно.

Про прохождению 113 500 вероятнее всего нисходящее движение продолжиться.

Не забываем ставить стопы.

Буду всем признателен и рад видеть в своей группе в контакте

Частный трейдинг- это математика или!

- 05 мая 2018, 15:45

- |

Почему получают профит больше смерды-математики, а гуманитарии по большей части сливают. Есть и исключение из этих правил ( например, таксист, если верить ему на слово)

Да все потому, что те, кто выучил два курса математики в вузе- просто умеют логически мыслить и делать выводы из своих ошибок. В этом им помогают знания, полученные в вузе по математике. Вспомните увлекательный процесс взятия производной или интеграла?

А как работает МатЛаб или Маткад!? Гуманитариям и тем, кто боится формул, логарифмов, интегралов и не шиша в них не смыслит, опираться не на что. Они не понимают, что происходит в действительности ( конечно, они глядя на счет- понимают, что сделали что-то не так, но объяснить не могут) и я могу посоветовать…

( Читать дальше )

4 года как уволился с работы ради трейдинга

- 04 мая 2018, 10:32

- |

Наверное больше сотни таких прочитал, и теперь могу сказать что в целом они лажа и мудрости там нет.

Как и не будет её и в моём посте. «Не мы такие, смартлаб такой».

( Читать дальше )

S&P 500, текущая ситуация

- 27 апреля 2018, 15:21

- |

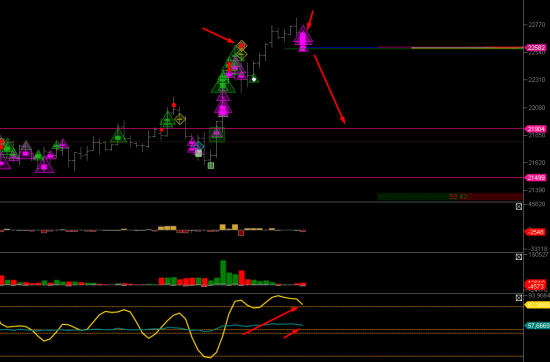

В продолжение вчерашней статьи (лучше ее прочесть если не читали), хочется добавить, что в настоящий момент 4-х часовой график добрался до тех уровней, о которых вчера велась речь и теоритически он может отправится вниз к 2619-16 строить «правое плечо» фигуры.

Однако есть факторы позволяющие говорит, о том, что цена может выйти на уровень 2692-95

1. Для начала не до конца реализованный вымпел, цель которого 2685-92;

2. Кроме того вчера на регулярной сессии при пересечении уровня 2655, к нему возвращались трижды и очень серьезно проторговали и только после этого двинулись выше;

3. Вчера практически не было объемов, то есть я пока не видел выхода из длинных позиций открытых крупными игроками по уровням 2616-2611;

( Читать дальше )

ТОПы S&P 500

- 25 апреля 2018, 15:03

- |

Наверно уже всем известно на сколько переоценены американские акции практически по всем критериям. Но фундаментальные показатели лишь показывают на сколько сильно могут упасть акции. Для определения того, когда всё таки стоит продавать акции или даже шортать стоит использовать технический анализ.

Фундаментальный анализ показывают ЧТО, технический — КОГДА

После экстремально тихого рынка в 2017 году, в начале этого года на рынок наконец-то вернулась волатильность(сильное изменение цены) в виде резкого падения рынка в феврале. Некоторые объявили о том, что мы уже увидели ТОП рынка и дальше дорога только вниз.

Я решил посмотреть на прошлые максимумы S&P 500 с технической точки зрения. Каждая свечка на графиках будет содержать неделю движений индекса S&P 500. Снизу будет показан популярный индикатор RSI(14) — индекс относительной силы с периодом 14. Он показывает в процентном отношении на сколько силён тренд в определённую сторону.

( Читать дальше )

Голубые фишки! Разбор ситуации

- 25 апреля 2018, 13:58

- |

Всем привет!

Сегодня решил уделить время только самым основным акциям нашего рынка! В целом прогноз видится скорее позитивным, чем негативным, наибольший скепсис вызывает Сбербанк, который падал ранее круче многих! большая часть бумаг почти выкуплена от слива 9 апреля, а вот Сбер слаб и это важный фактор, обычно всё было наоборот, когда все стоят, сбер растёт!

По Сберу мы пока находимся в падающем приоритете и я думаю пока мы не закрепимся в течение нескольких дней выше 230, покупать не стоит с длинными целями, только если интрадей! А вот продажа с надеждой на слив в 3-5 дней я думаю в данных областях очень перспективен.

По Газпрому и остальной компании всё немного лучше, пока находимся в зоне лонгов и в данной зоне лучше отдавать предпочтение покупкам:

( Читать дальше )

Кто жрёт асаи боулы и ныряет в гугловские бассейны с шариками?

- 24 апреля 2018, 10:00

- |

Так вот, за последний год появилась целая шобла особо ценных и продвинутых программистов, которые развалились в этих бассейнах, играют в настольный теннис по уютненьким комнатам отдыха, сидят по кафешкам жрут дико полезные бразильские ягодки (кстати, сейчас там в Долине принято вообще не жрать — наоборот, модно стало несколько дней в месяц голодать). Инфа отсюда.

Люди, получающие зарплату в 250+ тысяч долларов в год (а то и 400+, что и по американским меркам уже очень дохера) сидят и ничего не делают, потому что ждут начисления своих вестингов. Поговаривают, что некоторым сотрудникам их руководители даже рекомендуют не показываться на работе, пока их акции потихоньку зреют в закромах.

Почему так происходит? Ответ неожиданный, но простой: чтобы их не наняли конкуренты. Преподавателям новейших дисциплин (например, квантовые вычисления) в Microsoft платят космические зарплаты в качестве защиты от найма соперниками. То есть, пусть он там преподаёт себе в Стэнфорде или где, но за сумкой с колбаскою приходит прямиком к Биллу, и тот ему каждый месяц отстёгивает высостимулирующее средство — баксы. Только бы тот не пошёл работать на Гугл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал