SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера MrDrJOKER

Марихуана________ BUY !

- 01 июля 2014, 17:21

- |

С 1995 по 2001 год сумасшедший рост Dotcom, на тот момент это было неизведанно и даже революционно ( по отношению к традиционным инвестициям — спекуляциям. нефть-газ-энергетика и т.д). Многие зевнули этот старт. Да этот пузырь лопнул, надулся и лопнул НО 5 лет сумасшедшего — стабильного роста…

Bitcoin ну прям, как Dotcom… неизведанный зверь, многие вообще недавно узнали, что это. Рывок большинство зевнуло, многие кусали локти))))))))

Марихуана_______ 2014г

Сегодня прочитал статью. и задался вопросом почему бы и нет… почему бы эти компании которые выращивают эту травку, сегодня на бирже стоящие ооочень дешево не купить… ??? Да ралли по сравнению с Dotcom может и не стать… Но взрыв цен на Акции компаний занимающимся выращивания конопли, может стать не хуже БиТкОиНоВ...........

Читая дальше попутно предлагайте другие безумные идеи!!! На каком рынке можно заработать________ что еще мы не видим, какой фин-товарный продукт недооценили ))))

( Читать дальше )

Bitcoin ну прям, как Dotcom… неизведанный зверь, многие вообще недавно узнали, что это. Рывок большинство зевнуло, многие кусали локти))))))))

Марихуана_______ 2014г

Сегодня прочитал статью. и задался вопросом почему бы и нет… почему бы эти компании которые выращивают эту травку, сегодня на бирже стоящие ооочень дешево не купить… ??? Да ралли по сравнению с Dotcom может и не стать… Но взрыв цен на Акции компаний занимающимся выращивания конопли, может стать не хуже БиТкОиНоВ...........

Читая дальше попутно предлагайте другие безумные идеи!!! На каком рынке можно заработать________ что еще мы не видим, какой фин-товарный продукт недооценили ))))

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 19 )

Как превратить 500$ в 320 000$ используя Опционные Стратегии?

- 30 июня 2014, 17:58

- |

Добрый день, трейдеры и инвесторы!

Сегодня мы поговорим о практических возможностях создания капитала, используя Опционные Стратегии.

Если за год случится кризис, как в 2008г.: прибыль +320 000$

Если за год случится кризис, как в 2011г.: прибыль +30 000$

Если Кризиса будет только через 10 лет (серьезно?):

Расходы: 10 * 2 * 500$ = -10 000$

Прибыль: +310 000$

Детали проведения сделки смотрите в видео:

( Читать дальше )

Сегодня мы поговорим о практических возможностях создания капитала, используя Опционные Стратегии.

Стратегия на VIX при Кризисе

Вложение: 500$Если за год случится кризис, как в 2008г.: прибыль +320 000$

Если за год случится кризис, как в 2011г.: прибыль +30 000$

Если Кризиса будет только через 10 лет (серьезно?):

Расходы: 10 * 2 * 500$ = -10 000$

Прибыль: +310 000$

Детали проведения сделки смотрите в видео:

( Читать дальше )

Страх роста или падения. Part II

- 30 июня 2014, 11:05

- |

“The key to successful investing is not predicting the future, but looking at the present with clarity”, Dr. David Kelly

403 дня, 403 дня,… именно столько индекс S&P 500 уже держится выше 200 дневной скользящей средней. Это технический момент, но он отчетливо характеризует все безумство пустых денег от различных программ стимулирования, низких процентных ставок и безальтернативности их инвестирования.

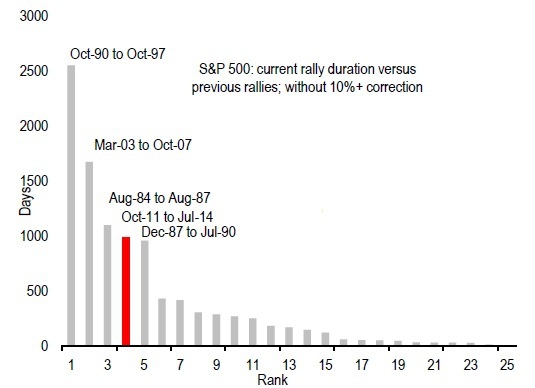

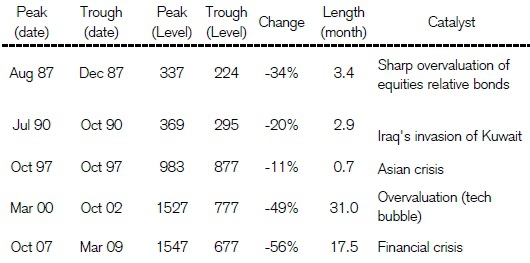

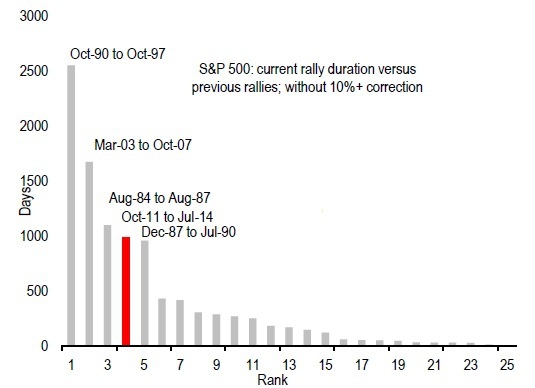

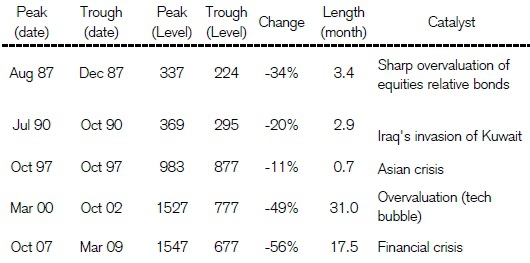

С октября 2011 года по июль месяц этого года не было ни одного периода, который бы дал коррекцию больше 10%.

Как правило, когда не бывало здоровых коррекций более 10%, то это приводило к резким спадам в последствии, и входило в историю под каким-нибудь умным названием. Нет смысла вдаваться в разъяснения тех или иных периодов, но представить наглядность того, что может быть в разрезе истории, будет не лишним.

( Читать дальше )

403 дня, 403 дня,… именно столько индекс S&P 500 уже держится выше 200 дневной скользящей средней. Это технический момент, но он отчетливо характеризует все безумство пустых денег от различных программ стимулирования, низких процентных ставок и безальтернативности их инвестирования.

С октября 2011 года по июль месяц этого года не было ни одного периода, который бы дал коррекцию больше 10%.

Как правило, когда не бывало здоровых коррекций более 10%, то это приводило к резким спадам в последствии, и входило в историю под каким-нибудь умным названием. Нет смысла вдаваться в разъяснения тех или иных периодов, но представить наглядность того, что может быть в разрезе истории, будет не лишним.

( Читать дальше )

Какао бум

- 29 июня 2014, 23:02

- |

Казалось бы, рост по какао подошел к разумному пределу, но сегодня опять волнения. Причем удивительно, что всю неделю шло снижение с гэпами, и лишь в пятницу цена дернулась вверх:

Новый экстремум — самая высокая точка за последние 34 месяца. Есть несколько причин этому.

По ряду рынков этот год — год повышенного спроса при ограниченном предложении. Очень часто дефицит конкретного товара не приводит к галлопирующему росту цен — в случае, если объём спроса на дефицитный товар небольшой или ограниченный.

С какао ситуация иная — спрос на шоколад очень большой и продолжает расти.

При этом Международная организация какао (ICO), расположенная в Лондоне, заявила о том, что в этом месяце предложение превышает спрос на 30 000 метрических тонн (в хоз. году, оканчивающемся 30 сентября), а вот дефицит для сезона 2014-15 составит 100 000 тонн.

Цены на какао масло (жирная субстанция, которая придает шоколаду кремовую текстуру), почти удвоились за последний год. «При том, что спрос на шоколадную продукцию значительно растет, какао не может стоять в стороне такого роста», — заявил специалист компании Citigroup.

( Читать дальше )

Новый экстремум — самая высокая точка за последние 34 месяца. Есть несколько причин этому.

По ряду рынков этот год — год повышенного спроса при ограниченном предложении. Очень часто дефицит конкретного товара не приводит к галлопирующему росту цен — в случае, если объём спроса на дефицитный товар небольшой или ограниченный.

С какао ситуация иная — спрос на шоколад очень большой и продолжает расти.

При этом Международная организация какао (ICO), расположенная в Лондоне, заявила о том, что в этом месяце предложение превышает спрос на 30 000 метрических тонн (в хоз. году, оканчивающемся 30 сентября), а вот дефицит для сезона 2014-15 составит 100 000 тонн.

Цены на какао масло (жирная субстанция, которая придает шоколаду кремовую текстуру), почти удвоились за последний год. «При том, что спрос на шоколадную продукцию значительно растет, какао не может стоять в стороне такого роста», — заявил специалист компании Citigroup.

( Читать дальше )

Про волатильность

- 28 июня 2014, 21:44

- |

Объясню во-первых, почему волатильность — это крайне важно для тех кто делает деньги на бирже.

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

- в период низкой волатильности народ начинает брать большой риск в т.ч. кредитное плечо, поэтому это рано или поздно заканчивается плачевно, но прежде чем долбанет, может копиться еще достаточно долго

- много надежды на то, что вола начнет расти после того как центральные банки начнут повышать ставки (обычно пузыри взрываются на после ужесточения монетарной политики)

- ну или случайное неожиданное геополитическое риск-событие

- вола по основным валютным парам минимальная за всю историю — торговать ими практически бессмысленно (только это мало кто понимает из тех кто торгует на форексе)!

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

Принципы построения системной торговли

- 28 июня 2014, 19:50

- |

Здравствуйте!

К сожалению, на ресурсах по трейдингу мало статей статистического характера. Статей узкой направленности, которые содержат технические моменты применимые к торговле, стратегиям, правилам построения стратегий, поиску идей, оценки качества стратегий. В общем, тем ценным зернам, добывая которые и получаются работающие системы.

Лично я и мои товарищи по трейдингу используем в своем арсенале только 100% формализованные стратегии, т.е четкий набор правил, сигналов, условий при соблюдении которых совершаются сделки купли продажи.

Почему именно такой метод? Если с моим опытом нахождения на рынке можно достаточно глубоко разобраться в механике рынке и так сказать «чувствуя его» работать достаточно успешно.

Во первых – полная формализация, автоматизация дает возможность достаточно быстро проверять и тестировать идеи. Во вторых – возможность работать десятью стратегиями (в моем случае) на одном счете, что физически достаточно сложно. В третьих – снятие психо-эмоциональной нагрузки во время процесса автоматизированных исполнения сделок. И самое главное – есть ожидаемые результатов в будущем. Т.е если стратегии имеют надежную фундаментально обоснованную идею и хороший бэк тест, так же хорошие результаты на реальной торговли (к примеру от полугода), то я могу с некими допущениями прикидывать будущие ее результаты.

( Читать дальше )

К сожалению, на ресурсах по трейдингу мало статей статистического характера. Статей узкой направленности, которые содержат технические моменты применимые к торговле, стратегиям, правилам построения стратегий, поиску идей, оценки качества стратегий. В общем, тем ценным зернам, добывая которые и получаются работающие системы.

Лично я и мои товарищи по трейдингу используем в своем арсенале только 100% формализованные стратегии, т.е четкий набор правил, сигналов, условий при соблюдении которых совершаются сделки купли продажи.

Почему именно такой метод? Если с моим опытом нахождения на рынке можно достаточно глубоко разобраться в механике рынке и так сказать «чувствуя его» работать достаточно успешно.

Во первых – полная формализация, автоматизация дает возможность достаточно быстро проверять и тестировать идеи. Во вторых – возможность работать десятью стратегиями (в моем случае) на одном счете, что физически достаточно сложно. В третьих – снятие психо-эмоциональной нагрузки во время процесса автоматизированных исполнения сделок. И самое главное – есть ожидаемые результатов в будущем. Т.е если стратегии имеют надежную фундаментально обоснованную идею и хороший бэк тест, так же хорошие результаты на реальной торговли (к примеру от полугода), то я могу с некими допущениями прикидывать будущие ее результаты.

( Читать дальше )

Межтоварный спред бензин-мазут

- 23 июня 2014, 11:32

- |

Спред бензин-мазут периодически дает возможность заработать в соответствии с классическими принципами статистического арбитража. В конце весны-начале зимы (причем более четкую периодизацию практически невозможно выделить) бензин переходит в своего рода «бэквордацию» относительно мазута. Видимых причин кроме смены вектора спроса на товар выявить не удалось. Очевидной связи между отклонениями температуры от нормальных значений (индекс, белым на графике) и графиком спреда (желтым цветом) тоже нет:

Поэтому самым простым решением будет анализ диаграммы распределения и выявления зон средних отклонений по спреду бензин-мазут. Такая стратегия при применении «в лоб» кажется достаточной сырой. Однако, если подходить вдумчиво, с применением фундаментального анализа (оценки потенциала спроса на бензин и мазут в отдельности), количество усреднений и вероятность раннего входа можно свести к минимуму. В любом случае, требуется как минимум «средний» капитал, для безущербного для депозита итога торговли.

( Читать дальше )

Поэтому самым простым решением будет анализ диаграммы распределения и выявления зон средних отклонений по спреду бензин-мазут. Такая стратегия при применении «в лоб» кажется достаточной сырой. Однако, если подходить вдумчиво, с применением фундаментального анализа (оценки потенциала спроса на бензин и мазут в отдельности), количество усреднений и вероятность раннего входа можно свести к минимуму. В любом случае, требуется как минимум «средний» капитал, для безущербного для депозита итога торговли.

( Читать дальше )

Торгуем скачки, стратегия

- 22 июня 2014, 19:05

- |

Итак продолжим торговать на бирже ставок betfair. Я надеюсь кто хотел тот вник в мой прошлый пост и разобрался с матчинговой системой биржи и готовы торговать. Про торговые стратегии на бирже ставок можно долго и нудно говорить, поэтому в другой раз. Сегодня я хочу рассмотреть стратегию по которой торгую я и по которой непосредственно в данный момент можно начать торговать.

Я торгую в основном английский скачки in-play (т.е. после начала события), которые активно проводятся с 17.00 до 21.00 по мск. Большинство конечно скальпирует до инплей так как там движения спокойнее и ликвидности в разы больше. Но скажу сразу халявы там нет. Роботов полно и они убирают малейшие неэффективности, по мне так уж лучше пойти сипу поскальпить, там хоть рынок подвижней.

Конечно инплей в скачках тоже не самое халявное занятие и экстрим там еще тот, потому что ликвидности мало и цена летает как хочет. А самая большая палка в колесе это задержка вводимая бетфеиром во всех инплей событиях и меняющаяся в зависимости от волатильности и видов спорта. В скачках это 2 секунды при относительно спокойном рынке и 4 при высокой волатильности либо в момент наступления какого либо события (в нашем случае обгон, смена лидера). Но даже в таком случае можно успешно торговать.

( Читать дальше )

Я торгую в основном английский скачки in-play (т.е. после начала события), которые активно проводятся с 17.00 до 21.00 по мск. Большинство конечно скальпирует до инплей так как там движения спокойнее и ликвидности в разы больше. Но скажу сразу халявы там нет. Роботов полно и они убирают малейшие неэффективности, по мне так уж лучше пойти сипу поскальпить, там хоть рынок подвижней.

Конечно инплей в скачках тоже не самое халявное занятие и экстрим там еще тот, потому что ликвидности мало и цена летает как хочет. А самая большая палка в колесе это задержка вводимая бетфеиром во всех инплей событиях и меняющаяся в зависимости от волатильности и видов спорта. В скачках это 2 секунды при относительно спокойном рынке и 4 при высокой волатильности либо в момент наступления какого либо события (в нашем случае обгон, смена лидера). Но даже в таком случае можно успешно торговать.

( Читать дальше )

Немного о рынках

- 22 июня 2014, 10:47

- |

- Рынок акций США достигает новых рекордных максимумов, VIX падает до многолетних минимумов.

- Неделя для драгметаллов была лучшей за последние 4 месяца.

- Спреды бондов периферийной Европы скакнули на макс за последние 15 месяцев.

- Самые шортимые акции выросли за неделю на 4,6% — макс за 14 месяцев

Для начала самая интересная картинка — типа, S&P500 поспешает обогнать скорость распухания баланса ФРС.

Обычно рынок притормаживает вслед за этим:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал