SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера MrDrJOKER

Gold locomotive - куда мы едем?

- 24 февраля 2013, 13:43

- |

Много «мусора» приходится перелопатить на просторах инета (в т.ч. смартлаба), прежде чем наткнёшься на «самородок», и оно того стоит. Именно наблюдение за биржевыми данными может реально дать заработать, а не простые восклицания «становитесь срочно в ЛОНГ или ШОРТ».

Например, недавно в статье В золоте просто огромные обороты прут был замечен довольно большой всклеск торгового объёма 15 февраля (по данным СМЕ) и я обратил внимание, что вылилось в дальнейшее маленькое исследование вопроса.

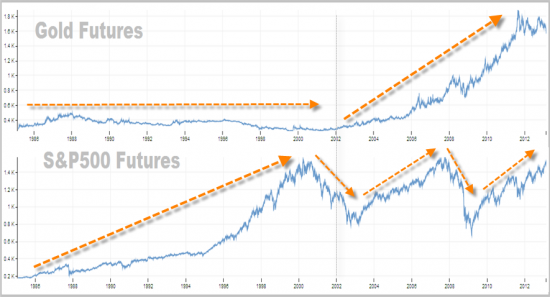

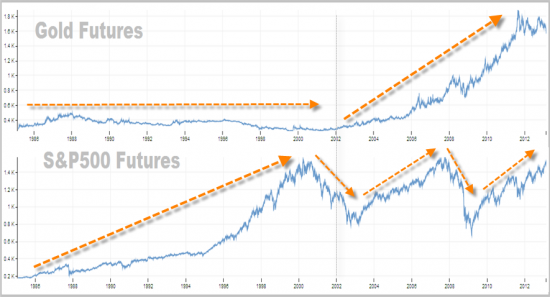

Когда на рынке панике или неопределёнка — все смотрят в сторону золота, как защитного актива. Обычно происходит так: рынок падает — золото растёт, рынок растёт — золото падает. Хотя долгосрочно оно упорно идёт вверх, как и рынок до 2000-го года.

Именно после начала «американских горок» на рынке и начался планомерный рост золота (с 2002 года).

А теперь — по порядку. Итак, был замечен всплеск объёма на СМЕ, при этом открытый интерес остался на том же уровне. По некоторым наблюдениям, это говорит о перестройке позиций маркетмейкеров этого рынка. Поэтому решил подключиться к теме — это всегда шанс хорошо заработать :).

( Читать дальше )

Например, недавно в статье В золоте просто огромные обороты прут был замечен довольно большой всклеск торгового объёма 15 февраля (по данным СМЕ) и я обратил внимание, что вылилось в дальнейшее маленькое исследование вопроса.

Когда на рынке панике или неопределёнка — все смотрят в сторону золота, как защитного актива. Обычно происходит так: рынок падает — золото растёт, рынок растёт — золото падает. Хотя долгосрочно оно упорно идёт вверх, как и рынок до 2000-го года.

Именно после начала «американских горок» на рынке и начался планомерный рост золота (с 2002 года).

А теперь — по порядку. Итак, был замечен всплеск объёма на СМЕ, при этом открытый интерес остался на том же уровне. По некоторым наблюдениям, это говорит о перестройке позиций маркетмейкеров этого рынка. Поэтому решил подключиться к теме — это всегда шанс хорошо заработать :).

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 12 )

Будующая аллокация активов.

- 23 февраля 2013, 23:07

- |

Текущий финансовый рынок, на мой взгляд, представляет собой не набор объектов рационального инвестирования, а скорее непрерывный набор возможностей " по впрыгиванию в уходящие поезда". Понятно, что если сесть не в ту «электричку», то: " а с платформы говорят, это город Ленинград"))).

Проблема в том, чтобы угадлать класс активов, который может расти и не пропустить безопасный ( наименее рисковый вход) вход. Опасность " предугаданного" входа заранее или на основе " многообещающей " инвест идеи, или того обстоятельства, что " дёшево, аж зубы ломит" состоит в том, что «пассажир» отправляется в самом лучшем случае в «тупик», а в худшем — " совсем не в ту сторону, на которую он расчитывал". Понятно дело, такая позиция объявляется позицией с «горизонтом», или просто стыдливо умалчивается. Это повседневная инвестиционная реальность. Удадать очень сложно. «Вскочить в поезд» ещё сложней, ибо высокая прогнозируемость сопровождается низкой текущей волатильностью ( тренд), «быстрым» " торговым" временем и минимальными объёмами. Поэтому, возможности вхождения в рынок при высокой прогнозируемости — минимальны. Наоборот, в случае больших объёмов, «медленного » «торгового » времени, постоянной текущей волатильности и, казалось бы, больших возможностей - локальная прогнозируемость стемительно уменьшается. В силу этих обстоятельств, как это не странно, в наше бурное время ценность среднесрочного анализа и прогноза стремительно повышается, вместе с ценностью так называемых «структурных» моделей, которые должны описывать «правильную» динамику. Вероятно, это тренд. Значимость разумных аналитических исследований и структурных представлений будет расти опережающими темпами ( по отношению к техническому анализу). Последний, как ему и положено, будет использоваться для непосредственного входа в рынок.

( Читать дальше )

Проблема в том, чтобы угадлать класс активов, который может расти и не пропустить безопасный ( наименее рисковый вход) вход. Опасность " предугаданного" входа заранее или на основе " многообещающей " инвест идеи, или того обстоятельства, что " дёшево, аж зубы ломит" состоит в том, что «пассажир» отправляется в самом лучшем случае в «тупик», а в худшем — " совсем не в ту сторону, на которую он расчитывал". Понятно дело, такая позиция объявляется позицией с «горизонтом», или просто стыдливо умалчивается. Это повседневная инвестиционная реальность. Удадать очень сложно. «Вскочить в поезд» ещё сложней, ибо высокая прогнозируемость сопровождается низкой текущей волатильностью ( тренд), «быстрым» " торговым" временем и минимальными объёмами. Поэтому, возможности вхождения в рынок при высокой прогнозируемости — минимальны. Наоборот, в случае больших объёмов, «медленного » «торгового » времени, постоянной текущей волатильности и, казалось бы, больших возможностей - локальная прогнозируемость стемительно уменьшается. В силу этих обстоятельств, как это не странно, в наше бурное время ценность среднесрочного анализа и прогноза стремительно повышается, вместе с ценностью так называемых «структурных» моделей, которые должны описывать «правильную» динамику. Вероятно, это тренд. Значимость разумных аналитических исследований и структурных представлений будет расти опережающими темпами ( по отношению к техническому анализу). Последний, как ему и положено, будет использоваться для непосредственного входа в рынок.

( Читать дальше )

Напишу для начала про открытость хедж-фондов

- 23 февраля 2013, 11:22

- |

Итак, есть у нас на смартлабе хедж-фонд пионер Дмитрий Солодин. Хотя я в общем далеко не все его взгляды разделяю, и зачастую у нас происходят какие-то противоречия (особенно относительно соблюдения правил смартлаба), я считаю, человек достоин уважения ибо:

А не облажаться очень важно, особенно в первый год. Поэтому если бы у меня был фонд в открытым трек-рекордом, я бы все делал крайне аккуратно.

Результаты господина Солодина пока вполне адекватные текущей рыночной ситуации:

http://www.bloomberg.com/quote/IIF:AD

Будьте уверены, господа! Если вы откроете фонд, за вами будут следить сотни глаз, и ждать пока вы облажаетесь. Мало кто обрадуется вашим успехам. А вот поплясать на ваших костях желающие всегда найдутся.

Даже легендарный зарабатывающий fenix-fx скажет что-нить безобидное в духе:

Я ставлю себя на место Солодина и понимаю, что мне бы было очень неприятно видеть ехидные комментарии к своей деятельности… Более того, очевидно, что смешение хедж-фонд деятельности и других видов бизнеса могут навредить друг другу.

По этой причине мы видим, что более хитрые ребята, например

United Traders

Quantum Brains Capital

предпочитают не делать перформанс открытым.

Вот и встает диллема:

больше плюсов или минусов в открытости перформанса?

- взял и сделал открытый хедж-фонд

- не побоялся вывести результаты на публику

А не облажаться очень важно, особенно в первый год. Поэтому если бы у меня был фонд в открытым трек-рекордом, я бы все делал крайне аккуратно.

Результаты господина Солодина пока вполне адекватные текущей рыночной ситуации:

http://www.bloomberg.com/quote/IIF:AD

Будьте уверены, господа! Если вы откроете фонд, за вами будут следить сотни глаз, и ждать пока вы облажаетесь. Мало кто обрадуется вашим успехам. А вот поплясать на ваших костях желающие всегда найдутся.

Даже легендарный зарабатывающий fenix-fx скажет что-нить безобидное в духе:

Я ставлю себя на место Солодина и понимаю, что мне бы было очень неприятно видеть ехидные комментарии к своей деятельности… Более того, очевидно, что смешение хедж-фонд деятельности и других видов бизнеса могут навредить друг другу.

По этой причине мы видим, что более хитрые ребята, например

United Traders

Quantum Brains Capital

предпочитают не делать перформанс открытым.

Вот и встает диллема:

больше плюсов или минусов в открытости перформанса?

Парный трейдинг

- 23 февраля 2013, 08:53

- |

Добрый день!

В очередной раз выкладываю одну из своих разработок, на сей раз в области парного трейдинга. Потратил немало времени на изучение данной тематики и проработал множество вариантов по реализации стратегий. В интернете в открытом доступе лежит достаточно материалов, исследований в этой области, но не нашел ничего, что бы в итоге помогло получить конечный алгоритм с качественными параметрами .

Начну с исследования поведения спрэда инструментов с высокой степенью корреляции. На РФР существует множество инструментов с высокой корреляцией поведения цены, такие как Сбербанк и ВТБ, Газпром и Лукойл, Сбербанк и Сбербанк п, и многие другие. Для конкретики возьмем одну пару фьючерсов со средней степенью корреляции >0.5 Сбербанк и ВТБ.

На картинке изображен характерный участок спрэда этих инструментов (Close(SBRF)/Сlose(VTB)).

Как видно, он имеет ярко выраженный трендовый характер, а именно если Сбербанк растет сильнее ВТБ, то эта тенденция продолжается длительное время. Поэтому рассматривать стратегии на расхождение/ схождение спреда относительно своей средней не будем, т.к. данные стратегии не устойчивы в долгосрочном плане. Это касается многих инструментов на РФ.

( Читать дальше )

В очередной раз выкладываю одну из своих разработок, на сей раз в области парного трейдинга. Потратил немало времени на изучение данной тематики и проработал множество вариантов по реализации стратегий. В интернете в открытом доступе лежит достаточно материалов, исследований в этой области, но не нашел ничего, что бы в итоге помогло получить конечный алгоритм с качественными параметрами .

Начну с исследования поведения спрэда инструментов с высокой степенью корреляции. На РФР существует множество инструментов с высокой корреляцией поведения цены, такие как Сбербанк и ВТБ, Газпром и Лукойл, Сбербанк и Сбербанк п, и многие другие. Для конкретики возьмем одну пару фьючерсов со средней степенью корреляции >0.5 Сбербанк и ВТБ.

На картинке изображен характерный участок спрэда этих инструментов (Close(SBRF)/Сlose(VTB)).

Как видно, он имеет ярко выраженный трендовый характер, а именно если Сбербанк растет сильнее ВТБ, то эта тенденция продолжается длительное время. Поэтому рассматривать стратегии на расхождение/ схождение спреда относительно своей средней не будем, т.к. данные стратегии не устойчивы в долгосрочном плане. Это касается многих инструментов на РФ.

( Читать дальше )

Оказывается как все просто...как заработать трейдеру.

- 22 февраля 2013, 20:45

- |

Как заработать миллион долларов на Google

15:00/11.07.2005

Каждый читатель «Вебпланеты» мог заработать миллион долларов на росте акций компании Google. Вероятно, что и сейчас остается такая же возможность. В этой статье я расскажу, как можно было заработать этот миллион и как, возможно, можно заработать еще один.

( Читать дальше )

15:00/11.07.2005

Каждый читатель «Вебпланеты» мог заработать миллион долларов на росте акций компании Google. Вероятно, что и сейчас остается такая же возможность. В этой статье я расскажу, как можно было заработать этот миллион и как, возможно, можно заработать еще один.

( Читать дальше )

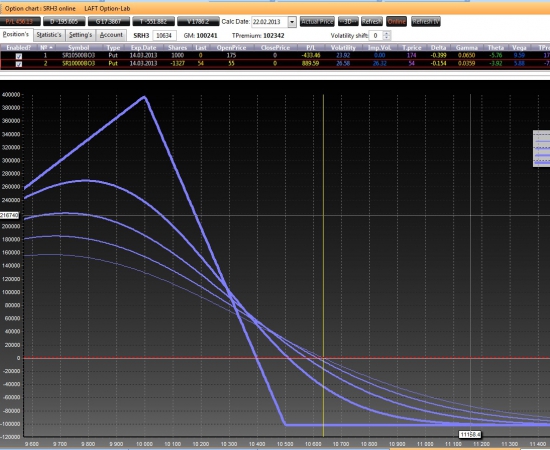

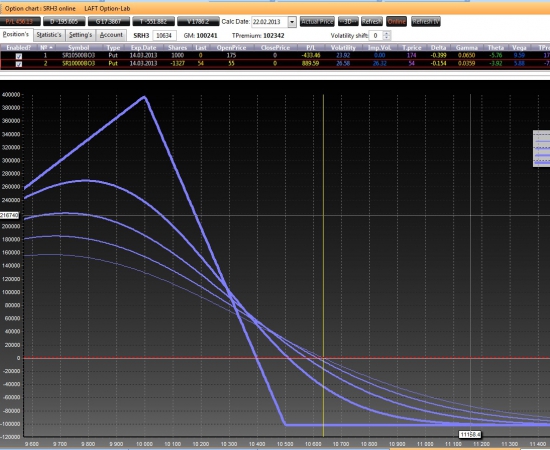

Позиция по Сберу на март

- 22 февраля 2013, 20:44

- |

Чет давненько я тут не писал, да в общем то ничего и не торговал. Отдохнул немного. Рынок вообще говоря говно полное но очень уж дорог :)

Решил всеж для разминки шортануть немного сберу. Но сделать это просто и изящно в виде фьючей не хочу, просто неинтересно.

Построил спрэдик оптимальный по ГО.

Сотку не жалко :) Успехов!

Решил всеж для разминки шортануть немного сберу. Но сделать это просто и изящно в виде фьючей не хочу, просто неинтересно.

Построил спрэдик оптимальный по ГО.

Сотку не жалко :) Успехов!

Код на Easy Language (Power Language) купленной за плюсики системки.

- 22 февраля 2013, 19:36

- |

Попробовал тут на досуге набросать на EL купленную нами за плюсики системку… )

smart-lab.ru/blog/102934.php

smart-lab.ru/blog/103636.php

К сожалению, проверить сейчас на омеге или МЧ не могу, поэтому если у кого в данный момент есть возможность, прогоните, интересно что получилось… И особенно, если вдруг кто ошибки в коде найдёт, пишите.

Итак, выложено было, по сути, 2 системы...

( Читать дальше )

Стратегия боллинджера за 3 минуты !

- 22 февраля 2013, 17:11

- |

Видео показывает, как легко можно запрограммировать любого робота на S#.Для торговли и получения данных используется самая популярная торговая платформа Quik! Стратегия по умолчанию использует минутный таймфрейм и объем равный 1. В качестве настроек можно указать длину и ширину индикатора.

Программируем стратегию боллинджера с нуля ! from StockSharp on Vimeo.

Алгоритм

Запускаются две стратегии котирования, которые выставляют и передвигают заявки каждую минуту по верхней и нижней полосе Боллинджера.

Для создания робота использовались следующие основные элементы библиотеки S#

Оставляйте комментарии и не забывайте плюсовать !

Программируем стратегию боллинджера с нуля ! from StockSharp on Vimeo.

Алгоритм

Запускаются две стратегии котирования, которые выставляют и передвигают заявки каждую минуту по верхней и нижней полосе Боллинджера.

Для создания робота использовались следующие основные элементы библиотеки S#

Оставляйте комментарии и не забывайте плюсовать !

Золото и отрицательные реальные процентные ставки (полная версия)

- 21 февраля 2013, 16:44

- |

Золото падает. Многие недоумевают, забывая уроки истории. И пока технические аналитики обосновывают провал в котировках реализацией фигуры “мертвый крест” (death cross), мы подробно рассмотрим фундаментальные предпосылки движений в желтом металле. Начнем по порядку.

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал