Избранное трейдера Natalia St*****a

Копим акции или апрельские тезисы 2025

- 17 апреля 2025, 14:43

- |

Если вы используете расчёты, то не обязательно достигнете вершин, но точно не погрузитесь в безумие. (Уоррен Баффетт)

Мира к Пасхе мы так и не получили, а получили торговую войну от Трампа. Новости сыпались в режиме нон-стоп. Благо у меня был (и есть) кэш в 20%. Одно время я жалел, что не начал еще шортить на 20%, об этом думал, но не решился. Потом успокоился, шортить, как и брать плечо буду в крайне редких случаях. Сейчас был точно не тот момент.

Коррекция прошла, я готовился докупать пониже, но так и не «допадали» до нужных уровней. Но что заметил за собой в эту коррекцию. У меня не было совсем никаких беспокойств по поводу бумажной переоценки. Дно. Апатия. Тошнит или Купи раба – это точно в прошлом. Наверное, такое в первый раз за 20 лет инвестирования.

Вот, как всего 20% кэша помогает инвестору.

У меня есть план и при росте и при падении рынка. Просто буду действовать по этому плану. Менять доли классов активов. А внутри акций – имею рейтинг, который корректирую по выходу отчетности или новостей, влияющих на прогнозы финрезультатов.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 33 )

Максим Орловский про нефть, торговые войны и тихую гавань

- 17 апреля 2025, 12:30

- |

Традиционный конспект Максима Орловского youtu.be/rco--Jqp91w

👉 Дмитрий Полевой ждет 55-60$ за брент при текущих торговых войнах (спад роста мировой экономики и тд)

👉 Рубль удивил многих, особенно тех кто прогнозировал курс исходя из бюджета. Ждем, что рубль будет дешеветь © Дмитрий Полевой

👉 Волатильность рубля (24-25%) — инфляционный фактор, ЦБ нужно более гибко подходить к продажам валюты на открытом рынке © Дмитрий Полевой

👉 Интрига на апрельское заседание отсутствует © Дмитрий Полевой

👉 2 недели назад была потенциальная сделка и мир, сейчас из одного кризиса перетекли в другой и непонятно, что по нам сильнее ударит © Максим Орловский

👉 При статус-кво нефтегазовые доходы могут упасть на 3,5-4 трлн руб за 2025 год, потери будут 2-2,5% ВВП © Дмитрий Полевой

👉 Если нефть будет торговаться по текущиим ценам — то рубль будет двигаться к 95-100 к концу года. В следующем году могут пересмотреть параметры бюджетного правила или будут пересматривать налоги © Дмитрий Полевой

( Читать дальше )

По нашей оценке, справедливая цена акций Fesco, составляет 51 руб./акц., что на 5,4% ниже текущей рыночной стоимости - Ренессанс Капитал

- 15 апреля 2025, 10:49

- |

В среду (9 апреля) Fesco представила результаты по МСФО за 2024 год. Во 2П24 группа существенно улучшила финансовые показатели как полугодие к полугодию, так и год к году в основном за счет более высоких ставок контейнерных перевозок. Мы сохраняем рейтинг ДЕРЖАТЬ и целевую цену на уровне 51 руб./акц.

Замедление роста операционных результатов

Объем интермодальных перевозок в 2024 году увеличился лишь на 2% г/г до 635 тыс. TEU против роста на 23% г/г в 2023 году, что, на наш взгляд, обусловлено общим замедлением роста контейнерного рынка России. Рост контейнерооборота ВМТП также замедлился до 2% г/г до 879 тыс. TEU в том числе за счет переориентации части трафика с дальневосточных портов на Балтику. Существенное увеличение продемонстрировали лишь международные морские перевозки (+20% г/г до 501 тыс. TEU), что, по нашей оценке, обусловлено расширением флота и открытием новых маршрутов.

Хорошие финансовые показатели за 2П24

( Читать дальше )

📊 Корпоративные облигации. Есть что-то интересное?

- 04 апреля 2025, 11:43

- |

Уже неоднократно писал, что больше предпочитаю инвестировать в акции, а свободный кэш обычно держу в коротких ОФЗ или фондах ликвидности, НО в 2024м году начал вести облигационную стратегию в Пульсе, поэтому слежу за этим рынком более тщательно.

👆 Если брать корпоративные облигации c повышенной доходностью, то нужно минимизировать риск, поэтому предпочитаю облигации эмитентов, акции которых торгуются на бирже. Более того, в условиях ожидания снижения ставки ЦБ, интересны облигации с фиксированным купоном и сроком погашения через пару лет. Среди ближайших размещений, которые соответствуют данным критериям можно отметить:

▫️Селигдар-001P-03, ежемесячный купон, купон не выше 23,75%, рейтинг АА-/A+, срок обращения 2,5 года

( Читать дальше )

Максим Орловский на РБК: Делимобиль, Газпром и прочие нерезиденты

- 03 апреля 2025, 10:57

- |

Посмотрел Максима Орловского в надежде на интересную информацию!) www.youtube.com/watch?v=z2hlX-OP5KM

👉 Тяжело прогнозировать в тех условиях, в которых мы находимся

👉 Горячие деньги, которые бежали в ОФЗ закончились. Инфляция высокая, ЦБ пока ничего не делает, иностранцев как не было так и нет

👉 Москва — центр каршеринга в мире

👉 Отчетность Делимобиля показывает, что прибыли до налогообложения нет :)

👉 14 тыс авто Делимобиля в лизинге из 32 тыс авто

👉 Делимобиль делает свои СТО (представитель Делиомбиля рассказывает какие-то сказки, что с мая по август нельзя было записаться в автосервис))

👉 Цифры в 1 квартале у делимобиля будут нехорошими (из-за теплой зимы)))

👉 Говорили на IPO, что рынок каршеринга может вырасти в 10 раз, а в итоге за прошлый год особо не выросли)

👉 Загруженность авто делимобиля — 6 часов в сутки в среднем

👉 У Максима акций делимобиля никогда не было (как и облигаций) — для него это всегда было ДОРОГО

От себя — Делимобиль как казался сомнительным бизнесом, так им и остался

( Читать дальше )

Элвис Марламов про текущую ситуацию на рынке

- 02 апреля 2025, 13:13

- |

Посмотрел свежее интервью с Элвисом (спасибо Ярославу) vk.com/video-17555738_456244767

👉 Самые невероятные события могут произойти, как и сценарий с жесткими санкциями (тогда будет обесценение рубля)

👉 Инвестор может занять две позиции (лонг валюты и лонг российских акций)

👉 Лично у Элвиса пока не было желания закупать валюту, верит в хороший сценарий

👉 Мало людей игнорирует шум и держит акции до 20 апреля или до встречи Трампа-Путина

👉 Почувствовал в Х5 «популярность» среди инвесторов и закрыл акции по 3700 + инвесторы не обратили внимание на довольно таки слабый отчет за 4-й квартал

👉 Замедление инфляции будет негативным для ритейлеров (не сможет перекладывать издержки на потребителя)

👉 Элвис купил Магнит!) Стоит дешево по мультипликаторам, хотя и качество бизнеса хуже, ждем дивиденды!

👉 Спекулятивно купил Газпром под новости, чтобы продать к отчету по МСФО — но уже потерял (вместо фиксации убытка, докупил акции в понедельник!), готов сидеть до отчета в конце апреля и терпеть убытки

( Читать дальше )

📊 Дивиденды и мультипликаторы компаний Индекса Мосбиржи

- 01 апреля 2025, 10:38

- |

В данной таблице посчитал ожидаемые дивиденды за 2024й год (без учета уже выплаченных промежуточных) и прикинул прогнозы на 2025й год по P/E и див. доходности. По некоторым компаниям были пересмотрены целевые цены из-за сильного изменения вводных.

Если убрать компании, где шансы на то, что будут выплаты 50/50 (Газпром, Аэрофлот, Ростелеком и некоторые другие), то с fwd див. доходностью > 9% выбор бумаг вообще невелик + fwd p/e 2025 < 5 тоже буквально у нескольких компаний (на хаях 2021 года такого добра и то было куда больше).

👆 При этом, на операционном уровне далеко не все компании растут (взять ту же нефтянку), в прибыли тоже далеко не всё будут расти (по крайней мере в 2025м году).

✅ Из более-менее стабильного и нормально оцененного можно выделить: Мать и Дитя, Сбер, Лукойл, Роснефть, ИнтерРАО, Префы Сургута, Транснефть, БСП + более рисковые Яндекс, Астру, Позитив, Хэдхантер. В остальном долги, либо конъюнктура рынка на ближайшие 1-2 года не располагает, либо к корпоративному управлению есть вопросы.

( Читать дальше )

❗️X5 заплатит больше 30% дивидендов в 2025 году. Почему!?

- 27 марта 2025, 21:03

- |

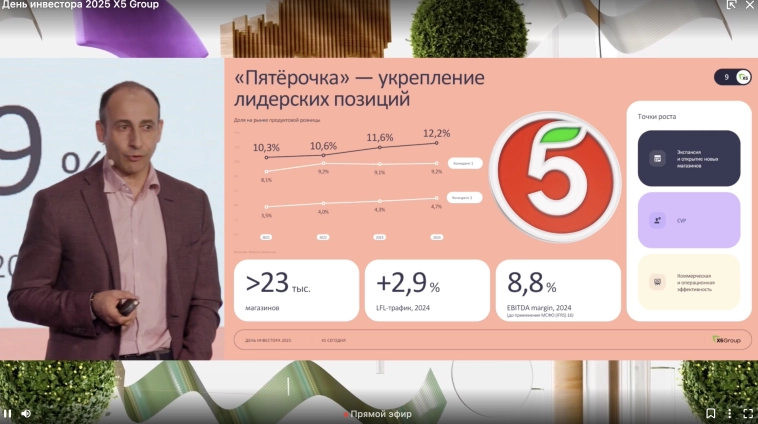

👍 Продолжается консолидация рынка (с 38 до 48% прогноз по росту доли 5 игроков с 2024 по 2028 годы); на западных рынках от 50 до 80% у первых 5 ритейлеров.

👍 Маржинальность по EBITDA Пятерочки 8,8%, Перекрестка = 6,7%, Чижик пока убыточен по EBITDA, планируют вывести его в плюс в 4 кв. 2025 года;

👍 «Нам важно увеличивать долю рынка (= расти быстрее рынка)»

👍 Цели на 2025 год:

✔️ 20% рост выручки (на окне 2025-2028 = 17-18%)

✔️ Открыть 2000 магазинов

✔️❌Маржинальность по EBITDA выше 6% («говорить про 6,6% очень оптимистично, мы даем посыл, что не опустимся ниже 6%»)

❌ Капекс от выручки не выше 5% («цифры выше 4,3%, но не превысит 5%»)

( Читать дальше )

Выкуп долларовых еврооблигаций СИБУРа

- 27 марта 2025, 13:18

- |

Вчера ПАО «СИБУР Холдинг» предложил держателям трех своих долларовых еврооблигаций (эмитент − SIBUR SECURITIES DAC), приобретенных после 03.03.2023, выкупить их с дисконтом 50% от номинала, и с выплатой недополученных купонных платежей. Предложение касается российских инвесторов, хранящих бумаги в российской депозитарной инфраструктуре.

Облигационеры могу направить компании предложение в срок до 25.04.2025 по трем евробондам:

1) погашенных в 2023 г. (ISIN: XS1693971043, US825795AA56),

2) погашенных в 2024 г. (ISIN: XS2010044621, US825795AB30), и(или)

3) обращающихся с погашением 08.07.2025 (XS2199713384, US825795AC13).

В сентябре 2024 г. был опубликован указ Президента РФ, который был направлен на пресечение схем обхода антисанкционного законодательства в части совершения сделок с ценными бумагами, где в цепочке владения участвовали нерезиденты из недружественных стран после 03.03.2023. При таких сделках выплаты по бумагам должны идти на счета типа «С». Именно этим нормативным документом объясняется дата отсечки, определенная СИБУРом.

( Читать дальше )

Максим Орловский про Русагро и текущую ситуацию

- 27 марта 2025, 10:25

- |

Пока Жека Аксельрод (https://t.me/investing_video) спит сладким ставропольским сном, кто-то должен сделать конспект Максима Орловского в текущей ситуации перед началом торгов!

(первая половина скучно и ничего интересного с макроэкономистом из ГПБ)

👉 По оценкам ГПБ рубль должен быть более слабым (90+ руб за доллар)

👉 Инвестиции в валюту могут «побить» LQDT до конца года (если реализуется сценарий 103-105 руб за бакс под конец года)

👉 Зампред из ВТБ (Пьянов) ждет снижения ставки только в сентябре 2025 года, макроэкономист из ГПБ ждет ставку 19% под конец года

👉 Максим Орловский не знает (и не гадает) когда будут снижать ставку и действует по ситуации

👉 В длинных ОФЗ возможно пришло время чтобы «зафикситься», ушли горячие деньги с рынка, Минфин начал давать дисконты

👉 Хищение в 1 млрд руб в РУСАГРО привело к падению капитализации на 40 млрд рублей за 1 день

👉 РУСАГРО не самая дешевая компания, но у Максима акции были и он все продал вчера (сейчас трудно найти гостей Максима, у которых она бы была в портфеле)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал