Избранное трейдера Алексей Бадаев

Мой портфель: перешагнул 1/3 миллиона долларов. Доходность 57,2% годовых

- 08 ноября 2024, 13:47

- |

Трампусик запустил ралли на рынках, и результаты греют душу инвесторов всего мира.

Хочу зафиксировать для себя в истории, что очередная цель была достигнута. Портфель перешагнул отметку в треть миллиона долларов, открывая путь к следующей цели: полмиллиона.

Текущий результат в долларах за последние 2.5 года. Доходность в долларах: 26% годовых

Доходность этого же портфеля в рублях — 52.7% годовых

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 54 )

Радуга - это не объект, а процесс

- 12 марта 2022, 21:23

- |

1)Концептуальное смешивание

2)Парадоксальные идеи

3)Плакат целей

4) 58 позитивных упражнений

- Мы не сможем придумать что-либо новое, используя общепринятые модели поведения.

- Пробовать смешивать несмежные объекты.

- Большинство людей обрабатывают одну и ту же информацию до тех пор, пока не столкнутся с логическим сбоем.

- Если можно задавать уточняющие вопросы, то нужно задавать их.

- Чем больше мы знаем, тем больше смотрим по сторонам.

( Читать дальше )

А теперь подойдите в зеркалу и долго смотрите на себя / “Take a long, hard look in the mirror”

- 31 декабря 2021, 02:44

- |

Когда-то, лет 25 назад, вышел замечательный английский фильм под названием Full Monty.

В нем группа безработных пытается поднять бабла, организовав стриптиз-шоу.

И вот, когда они там тренируются, как раздеваться и танцевать одновременно, один из них говорит:

“ У настоящих танцоров есть координация, умение, тайминг, фитнесс и стиль. А теперь подойдите в зеркалу и долго смотрите на себя”.

Эта последняя фраза на английском звучит как “Take a long, hard look in the mirror”

Вы все еще верите, что активной торговлей можно заработать деньги ?

Тогда давайте смотреть в зеркало.

S&P за год вырос на 28%.

В долларах. Этот возврат можно было получить, просто тупо купив индексный фонд на S&P с затратами управляющему где то в 0.05%

Мой портфель, тоже абсолютно пассивный, за этот же год вырос на 39 % в долларах.

Не думаю, что я совершил в этом году хотя бы одну покупку или продажу

Кстати, в прошлом году мой портфель вырос тоже на 40%.

Как мне это удается? В основном, потому что я рассматриваю акции как часть бизнеса, и использую при выборе инвестиций мой принцип стратегического инвестирования, который описан здесь,

( Читать дальше )

ситуация на текущий момент

- 07 октября 2021, 06:40

- |

Необходимо авторизоваться.

ситуация на текущий момент

- 01 октября 2021, 06:59

- |

Необходимо авторизоваться.

Всегда ли полезен экстремизм в трейдинге и инвестициях. Результат исследования.

- 22 июля 2021, 19:10

- |

Есть экстремисты — любители возврата к среднему. Если купить акции из нижнего дециля — 10% отстающих прошлого года (доходность за год) из состава индекса S&P500 (50 штук) и держать следующий год, то за 15 лет получаем такой же отвратительный результат как и в первом случае.

( Читать дальше )

Акции Virgin Galactic упали бомбочкой после взлёта ракеты

- 12 июля 2021, 18:38

- |

Акции компании Virgin Galactic летят в бездну.

В воскресенье 11.07.2021 года взлёт… люди затаили дыхание… выше и выше… Победа! Экипаж компании Virgin Galactic преодолел высоту в 88,5 км над уровнем моря. В состав экипажа входил глава компании – Ричард Брэнсон. Тем самым он вселял уверенность в инвесторов об удачном завершении полёта.

Доверчивая толпа полночи кричала под окнами каждого из домов, о новой ракете Virgin Galactic, которая в понедельник (сегодня) порвёт штаны шортистам и унесёт с собой ввысь всех остальных. На это указывал также и 230% рост акция за 2 месяца. И, может быть, всё так бы и произошло, если бы не сюрприз:

( Читать дальше )

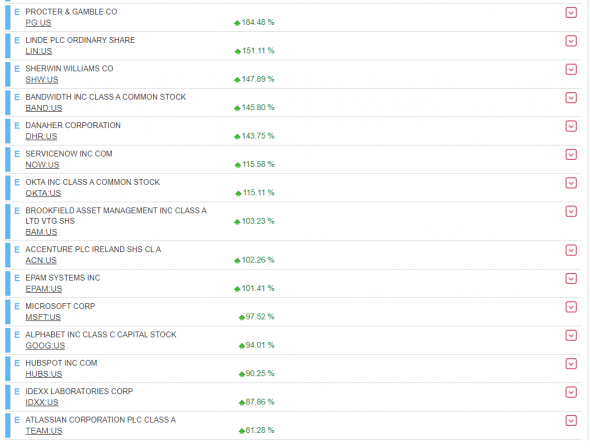

Потрфель Гуру Хренова – 20 лет спустя. Часть 2

- 14 октября 2020, 23:12

- |

Первая часть была здесь

Ну чо, давайте пройдемся по следующей части моего портфеля, который составлялся последние лет 20, и посмотрим, какие уроки долгосрочный инвестор может из этого получить

Procter and Gamble 184% — казалось бы, неплохой рост в 184 процента, но эти акции были куплены, если я не ошибаюсь, где то в 2002-м что ли году. Как подсчитать CAGR в таком случае? Переводим проценты роста в целое число (1.84), добавляем 1 и возводим полученное число (2.84) в степень 1/N, где N- это количество лет (18), после чего вычитаем обратно 1

Формула в экселе: =POWER(2.84,1/18)-1

Получается около 6% CAGR в год, плюс еще процента 2 дивидендов, всего 8%

Но в целом, конечно – это мало если вы хотите хорошего роста для портфеля. Но риск, конечно, при инвестициях в таких унылых эмитентов как PG, намного ниже

Linde PLC 151% — это компания, которая продает промышленные газы. Куплена кажется лет 10 назад. Тоже не супер какой рост, но зато стабильно. Это соответствует моей стратегии продажи лопат на золотом прииске. Самые стабильные бизнесы – это продающие расходники по долгосрочным контрактам, где стоимость продаваемых расходников является несущественной в структуре затрат клиента. При таком раскладе клиент подписывает счета и не парится поиском другого поставщика. CLTV очень высокий.

( Читать дальше )

Как просрать жизнь занимаясь трейдингом VS как стать pro! и изменить жизнь, занимаясь трейдингом #3

- 28 сентября 2020, 17:02

- |

часть 2: https://smart-lab.ru/blog/648200.php

Как и всегда — пост для участников всех рынков, от форекса и крипты, до фонды/опционов/фьючей...

Это серия статей с историей моих провалов, ознакомившись с которой + имея базовые навыки планирования, можно избежать серьезных, совсем не очевидных для многих, ошибок, из-за которых многие либо просто уходят из трейдинга в убытках, либо неэффективно теряют много лет своей жизни.

Хочешь после прочтения этих 3-х статей уже с завтрашнего дня взойти на совершенно новый уровень понимания рынков? Щелкни чтобы открыть и узнай всю правду!

Узнал? Отлично! Теперь тебя ждет путь, описанный на картинке ниже… Если ожидаешь быстрых результатов — дальше не читай и не гадь в комментах...

Всех остальных, приглашаю к чтению потенциально полезной инфы. Если уже что вынесли полезного из прошлых 2-х — плюсуйте, чтоб помочь другим :)

( Читать дальше )

Дивидендная корзина акций

- 05 августа 2020, 22:59

- |

Дивидендные акции которые мне нравятся с прицелом на 2021 год:

1. МТС — стабильный рост дивидендов на протяжении истории, надежный бизнес, достойная дивидендная доходность.

2. Сургутнефтегаз пр. — размер дивидендов колбасит достаточно сильно из года в год из-за курсовых разниц, но в этом и фишка этой акции.

3. ГМК Норильский никель — отличный бизнес диверсифицированный по корзине металлов (медь, никель, палладий, платина). Самая рентабельная компания в мире, платит отличные дивиденды.

4. Сбербанк — огромный банк, около 40% банковского сектора России с хорошими темпами роста, платит большие дивиденды. Возможно дивиденды за 2020 год будут на уровне дивидендов за 2018 год, дивиденды за 2021 скорее всего приятно порадуют и будут в районе 22 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал