Избранное трейдера Оля "Hare"... (заяц)...

АКРА. В строительной отрасли ситуация - АХТУНГ

- 15 апреля 2025, 10:11

- |

1. На 2023 год 37% всех жилых площадей относятся к зданиям, построенным после 1995 года, и 35 % на здания в промежутке с 1971 по 1995 (если брать цифры с 1946-1995, то получается 58%). Получается 60% жилищных домов имеют возраст более 30-ти лет, и исходя из этого власти будут заменять примерно 50%, все сталинки и хрущевки. От сюда и вытекает болезненный для большинства районов закон о КРТ, и то, что он ещё даже по сути не начал свою работу.

2. Кстати, по мнению АКРА, для этого и вводились льготные программы по ипотеки, поддержать стагнирующих застройщиков в 2019 году и параллельно улучшить жилищные условия граждан, омолодив здания. И от сюда следует, что льготные программы будут возвращаться по мере сокращения бюджетных дыр у Минфина и сокращения бюджетных расходов с временно крайне востребованных статей.

3. В 2024 году объем ввода жилья сократился, упав почти до уровня 2022 года, а темп прироста впервые с 2018 года показал отрицательную динамику год к году.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Распределение как PMF vs PDF vs CDF vs SurvF

- 13 апреля 2025, 06:44

- |

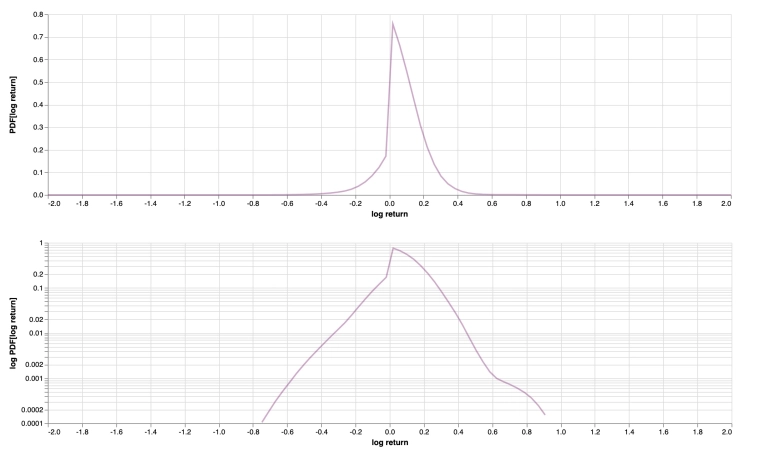

— PDF показывает плотность а не вероятности, нужно закрашивать полутонами площадь графика чтоб показать вероятности что не всегда удобно.

— PMF не стабильна при изменении шага дискретизации (см картинку ниже).

— CDF/SurvF на лог маштабе половину перекашивает.

Что использовать, для наглядности, чтоб показывало реальные вероятности, в том числе в лог маштабе? Как вариант комбинацию CDF: х<0, SurvF: х>0 (или можно выбрать моду/дреднее вместо 0).

Пример проблемы с PMF, PMF очень удобна и интуитивно понятна, но, имеет неприятную проблему, графики ниже одно и то же распределение, с разным шагом дискретизации, если его показать не точками а линией то вообще непонятно что это одно и то же.

( Читать дальше )

Топ-7 облигаций с ежемесячным начислением купонов от 26% до 30%

- 03 апреля 2025, 13:22

- |

В качестве ребалансировки портфеля с целью минимизации риска, есть смысл посмотреть в сторону долгового рынка. Сегодня предлагаю рассмотреть наиболее интересные выпуски облигаций в которых постарался совместить высокую доходность и надёжность эмитента.

Выбрал самые интересные варианты с рейтингом ВВВ- и выше без оферты:

Софтлайн выпуск 002Р-01 $RU000A106A78

Международная ИТ-компания, поставщик ИТ-решений и сервисов.

— Рейтинг: BBB+ (эксперт РА)

— Купон: 12,4%

— Частота выплат: 12 раз в год

— Текущая цена: 902Р

— Дата погашения: 20.02.2026

— Доходность к погашению: 27,2%

Эр-Телеком выпуск 6 $RU000A1087A7

Входит в топ-5 крупнейших телекоммуникационных компаний России.

— Рейтинг: А- (АКРА)

— Купон: 16,05%

— Частота выплат: 12 раз в год

— Текущая цена: 921Р

( Читать дальше )

Как выявить эмитента голодранца?

- 01 апреля 2025, 16:56

- |

Как выбрать эмитента облигации. Глава V.

Зная, что некоторые холдинги, для финансирования группы, создают компании по привлечению денег с переносом финансовых рисков на инвестора, попробуем вычислить такие конторы по индивидуальной отчётности компании.

Напоминание.

- Признаки надвигающегося банкротства можно определить только по индивидуальной отчётности.

- За возврат долга отвечает тот, кому вы занимаете, а не третьи лица, которым отдаёт ваши деньги эмитент.

Как выявить эмитента под займы?

Анализ будем проводить по бухгалтерскому балансу используя следующий алгоритм.

- Анализ строки баланса 1170 – Финансовые вложения

- Анализ строки баланса 1240 – Финансовые вложения (за исключением денежных эквивалентов)

- Анализ строки ОФР 2110 – Выручка

- Анализ строки ОФР 2310 – Доходы от участия в других организациях

- Анализ строки ОФР 2320 – Проценты к получению

- Анализ строки ОФР 2400 – Чистая прибыль

Финансовые вложения подразумевают, что эмитент держит эти средства в чём-то из ниже перечисленного:

( Читать дальше )

Рабочее место и деньги "не липнут к рукам"!

- 23 марта 2025, 10:02

- |

Моё рабочее место, как есть, без фальши.

Мой план по портфелю, со скромной доходностью, рисовал в 2021 году.

( Читать дальше )

Производство олова 2024г - ТОП-10 компаний: 1.Yunnan Tin 85 тыс т (+6,2% г/г); 2.Minsur 36,3 тыс т (+14,3% г/г); 3.Yunnan Chengfeng 21,8 тыс т (-0,1% г/г); 4.PT Timah 18,9 тыс т (+23,3% г/г)

- 16 марта 2025, 22:58

- |

Yunnan Tin, Minsur, PT Timah, Malaysia Smelting Corporation, Thaisarco и Aurubis Beerse являются членами Международной ассоциации олова.

Yunnan Chengfeng, Guangxi Huaxi и Jiangxi New Nanshan являются ассоциированными компаниями, предоставляющими данные ITA China.

Mar 13, 2025

В 2024 году мировое производство рафинированного олова составило 371 200 тонн, что на 2,7% меньше, чем в 2023 году. Около 63% этого олова было произведено всего на десяти ведущих металлургических заводах, общий объем производства которых увеличился на 14 300 тонн, то есть на 7% по сравнению с аналогичным периодом прошлого года.

Тройка ведущих производителей осталась неизменной: Yunnan Tin сохранила свои позиции в качестве крупнейшего в мире производителя рафинированного олова на уровне 85 000 тонн, а Minsur сохранил второе место, хотя и был поддержан сильным ростом на 14,3% до 36 300 тонн. Yunnan Chengfeng осталась на третьем месте с примерно неизменным производством по сравнению с предыдущим годом.

( Читать дальше )

Дискриминация по возрасту

- 19 января 2025, 06:34

- |

К концу 2010-х по сравнению с 2000-ми зарплатный эйджизм (дискриминация по возрасту) только возрос в России. Это показывает работа Елены Васильевой и Александра Тырсина из Института экономики УрО РАН («Пространственная экономика», №3, 2021). На графике хорошо видно, что в 2019 году спад уровня зарплаты начинался уже после 39 лет, тогда как в 2005 году – после 44 лет, пишет тг-канал Proeconomics. (https://t.me/proeconomics/16054)

«Более того, в России наблюдается тенденция к усилению разрыва в оплате труда по возрастам. Если в 2005 г. работники в возрасте 60-64 лет получали на 11,3% меньше, чем работники в возрасте 30-34 лет, то в 2019 г. этот разрыв составлял уже 24,2%», — пишут авторы.

Васильева и Тырсин также объясняют одну из причин разрыва в уровнях зарплат женщин и мужчин в России. Дело в том, что после возраста 50 лет в трудовой силе преобладают женщины, и в статистику по отставанию женских зарплат попадает и возрастная разница в зарплате – т.н. «феминизация старости».

( Читать дальше )

Исповедь Алкоголика - Спекулянта

- 13 января 2025, 08:49

- |

Все началось в 2018 году

Долгие годы я спекулировал и тренировал толерантность к убыткам, но так и не смог.

Единственное, что помогало забыть потери — это напиваться.

В начале пути пил только с друзьями. Им было интересно послушать про биржу, про невероятные возможности, как там все работает, ну и наверное пить на халяву ( я ведь был для них успешным трейдером-миллионером).

Бухал я не только от убытков. Были моменты когда много зарабатывал и это надо было отметить за рюмочкой.

Пил сначала только коньяк и иногда пиво.

Помню как-то удачную сделку на Газпроме — увеличил депо за несколько дней на 30%

Так потом неделю не просыхал не радостях. Заказывал роллы, шашлыки и виски

Ходили играть в биллиард, ездили на Красную Поляну кататься, даже как дети играли в Лазертаг .

Просадили около 500К, но это мелочь, ведь прибыль была около 3 лямов …

Развратил меня трейдинг незаметно и постепенно:

1. Зачем работать, если можно поднимать деньги за месяц на бирже больше, чем в реальной жизни людям нужны многие годы.

( Читать дальше )

Купи и держи в РФ не работает

- 11 января 2025, 09:39

- |

Посудите сами: MCFTRR (индекс полной доходности российских акций с учетом дивидендов и за вычетом ндфл), в долларах сегодня там же, где был в 2006-м году:

Девятнадцать лет назад!!!

Причём бОльшую часть этого времени он провёл ниже текущего уровня. А значит нынешняя цена российских акций в долларах — не есть идеальная, чтобы покупать папирок “на всю котлету”.

Другой взгляд.

Популярный на СЛ инвестор в российские акции, действующий по стратегии “Купи и держи” Евгений, начал собирать свой портфель пять лет назад. Этот период можно оценить как достаточный, чтобы именовать его портфель “долгосрочный”. Спасибо Евгению за статистику!

Согласно данным доходность его портфеля, включая дивиденды за пять лет составила 11% суммарно. Представьте себе: Евгений пять лет подряд пашет на дядю и относит доход на Мосбиржу, покупая акции.

На сегодня портфель Евгения достиг 4 млн. руб. Почти всё это — не прибыль от роста акций и дивидендов. А простое пополнение инвестиционного счета с зарплаты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал