Избранное трейдера Pacific-662

Хотел сменить ОФЗ, передумал.

- 25 октября 2019, 10:44

- |

https://bonds.finam.ru/issue/details0214D00002/default.asp

https://bonds.finam.ru/issue/details01C2600002/default.asp

И вот в описании купонов:

Ставка 1-го купона — 10,55% годовых. Купонные ставки по 2–21-му купонам определяются за два рабочих дня до даты выплаты 1–20-го купона соответственно как среднее арифметическое значений ставок РУОНИА (RUONIA) за шесть месяцев до даты определения процентной ставки по 2–21-му купонам соответственно (не включая указанную дату), увеличенное на 1,20 процентных пункта.

т.е. ставка плавающая. Да ну, это мне не подходит.

- комментировать

- ★3

- Комментарии ( 8 )

Как узнавать о размещениях облигаций?

- 22 октября 2019, 18:58

- |

На сайтах русбонд или сибондс?

А они откуда берут инфу?

Хочу сделать на смартлабе календарь размещений! Помогите нам сделать пользу для вас!:)

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 15 октября 2019, 08:51

- |

ОФЗ. К снижению ключевой ставки все готовы? Доходности ОФЗ едва ли не гарантируют нам этот шаг Банка России. Причем бумаги с погашением до 5 лет имеют доходности ниже 6,5%, намекая, что снижение будет или на 0,5%, или 2х0,25%, в общем, до 6,5%. Вообще, сектор выглядит интересно. С одной стороны доходности исторически низки. С другой – не наблюдаем инверсии кривой доходности, т.е. короткие выпуски менее доходны, чем длинные. В прошлом году падение ОФЗ началось именно с формирования инверсии. Видимо, все интересное произойдет, действительно, после снижения ключевой ставки ЦБ. До 6,5%.

( Читать дальше )

О "русрыне", пепелище и альтернативах

- 13 октября 2019, 19:31

- |

За последние 6 лет число участников финансового рынка России сократилось в два раза. Люди, не привыкшие жить иллюзиями, обязаны понимать: после окончательного утверждения законодательными органами предложений ЦБ по градации инвесторов и их допуску к торговым площадкам т.н. российский рынок окончательно прекратит своё существование, так никогда толком и не родившись за 25 лет.

Соответственно, самый актуальный вопрос сегодня: куда уходить с пепелища? Прежде, чем ответить на этот вопрос, позвольте как-то мотивировать свою позицию и привести текст, который я написал, что говорится, по горячим следам.

* * *

10 июля СМИ возбудились по поводу неправильного закона, который беспощадно лоббирует ЦБ. Речь идет о демарше г-жи Набиуллиной, направленном против отечественного фондового рынка: запрете непрофессионалам участвовать в торгах акциями иностранных компаний.

( Читать дальше )

Отрицательные процентные ставки уже давно в России.

- 09 октября 2019, 16:06

- |

Учитывая что отрицательные ставки является более цивилизованным продуктом в сравнении с инструментами, уже имеющимися в России, не следует ожидать внедрения отрицательных ставок в России в обозримом будущем.

Что же касается непосредственно самих отрицательных ставок, то переживать по поводу их существования в мире не логично. Что касается России — переживать как минимум поздно. Отрицательные процентные ставки уже давно успешно применяется Российским государством как только в них возникает необходимость, но с той лишь разницей что в России применяется их менее цивилизованный вариант. Аналогом отрицательной ставки в нашей стране выступает денежный печатный станок.

Если скорость печати новых банкнот (а точнее выдачи новых займов) превышает процент установленный по вашему банковскому вкладу, то для вас возникает тот самый эффект отрицательной процентной ставки. Ну скажем, если мы имеем в банке процент по вкладу в размере 6% годовых, а объем денежной массы, не поглощенной экономикой, возрос за год на 7%, то в результате мы имеем по нашему вкладу в банке отрицательную ставку (минус один процент годовых).

( Читать дальше )

Пенсия в долларах: зачем, почему и как правильно инвестировать с минимальным риском

- 02 сентября 2019, 09:38

- |

Статья будет полезна тем, кто живёт в России и имеет доход в рублях. Я расскажу о том, почему нужно копить в долларах и как обеспечить вложениям хорошую доходность при минимальных рисках.

Меня зовут Валентин, я владелец и руководитель небольшой веб-студии в Петербурге. Хочу поделиться своим подходом к будущей пенсии.Мне 33 года, мои родители недавно вышли на пенсию, и их знакомые и родственники тоже постепенно выходят на пенсию. Реальный размер пенсии, которую сейчас назначают людям, которые всю жизнь работали — 15-20 тысяч рублей. Достойно на эти деньги жить невозможно, поэтому я задумался о том, какие есть варианты решения проблемы.

Для оптимистов: возможно, через 30 лет после десятка пенсионных реформ люди начнут получать пенсии, на которые можно жить, а не существовать — прекрасно, в этом случае у меня просто будет две хорошие пенсии.

( Читать дальше )

Как идет размещение облигаций МСБ-Лизинга (купон 12,75%) и ОбъединенияАгроЭлита (купон 13,75%)

- 11 июня 2019, 08:48

- |

На размещении 2 выпуска, организатором которых выступает созданная мною в этом году Иволга Капитал:

- третий выпуск ОбъединенияАгроЭлита, купон 13,75%

- второй выпуск МСБ-Лизинга, купон 12,75%

В МСБ настроены на спокойный темп продаж облигаций. Т.к. лизинговой компании с диверсифицированным портфелем и небольшими сделками сложно принимать облигационные деньги большими порциями. Лучше распределять во времени, что и происходит. Темп размещения – 5,2 млн.р./день. Завершение размещения ожидается в конце июля, или даже в начале августа.

От Goldman Group, куда входит ОбъединениеАгроЭлита, ждем и 14-18 июня должны получить аудированную отчетность по международным стандартам. Сюрпризов по ней не будет. А вот мнение эмитента о развитии и ожидаемых итогах уже настоящего года – это будет ценным. И это тоже ожидается. Темп размещения – 12,4 млн.р./день. Завершится оно, предположительно, в начале июля.

@AndreyHohrin

( Читать дальше )

Угроза будущей деноминации рубля. Мнение эксперта

- 15 мая 2019, 23:18

- |

Как обманывают с облигациями. ОФЗ

- 15 мая 2019, 20:27

- |

навеяно большим размещением в ОФЗ

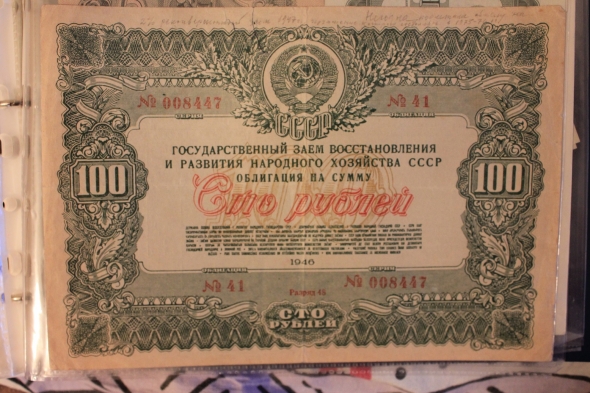

Это было давно в 1956 году.

Моего пра-дедушку заставили приобрести облигации.

одна из них дожила до наших дней в назидание потомкам.

облигация на сумму 100 рублей 1946 года.

Это не очень большие деньги от зарплаты квалифицированного рабочего она была 12 000 рублей.

Обычного рабочего 5000 р Это в деньгах послевоенных, но дореформенных 47 г.

На облигации написано карандашом:

«негодна, подлежала обмену на 2% реконверсионный заем 1947 года, погашение которого состоялось в 1975-76 годах.»

но никаких процентов не выплачивалось — их просто потом погасили в 1975 году уже с учетом двух деноминаций 10:1 в 1947 и 10:1 в 1961 году.

Т.е в 1975 том за нее дали 1 рубль.

Для справки сахар стоил уже 90 копеек. Фактически дали 1 кг сахара.

****

Есть другая облигация 1956 года, ее тоже оставили в назидание потомках чтоб никогда не связывались с облигациями и со Сбербанком.

( Читать дальше )

Московская биржа зарегистрировала 2-хмиллионного частного инвестора!

- 06 февраля 2019, 13:41

- |

Московская биржа зарегистрировала 2-хмиллионного частного инвестора!

По информации ПАО Московская биржа, всего за 2018 год на биржу пришло более 700 тысяч новых физических лиц.

Доля частных инвесторов в объеме торгов акциями – 35%, срочными контрактами – 43%, облигациями – 7%. Их доля в покупках облигаций на первичном рынке – 11% (251 млрд.р.) в корпоративных облигациях, 7% (74 млрд.р.) в гособлигациях.

Вывод #1. Отечественный фондовый рынок переживает ренессанс. Пока в большей степени в облигациях. Но усилия государства (индивидуальные инвестиционные счета, льготное налогообложение корпоративных облигаций), деградация классического банкинга и постепенный рост финансовой грамотности дали взрыв интереса к рынку: треть всех брокерских счетов была открыта в 2018 году.

Вывод #2. Российский частный инвестор – это все еще спекулянт. Годами из-за узости инструментария действовала формула: что нужно сохранить – в банк, что можно потерять – на брокерский счет. Однако, и это направление развивается, люди стали переводить не брокерские счета и консервативные деньги: для покупки облигаций и формирования долгосрочных портфелей акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал