Избранное трейдера Panta Rose

Какие будут дивиденды в 2024 году

- 18 января 2024, 19:57

- |

Дивиденды по итогам 2023 года ждёт серьёзная часть инвесторов — все дивидендные пенсионеры. Уже многие потирают ручки и подсчитывают дивиденды компания по итогам 2023 года, чтобы купить жене сапоги или жену. Благо такие в некоторых странах продаются и можно даже получить в подарок.

Действительно, а сколько выплатят дивидендов? — отличный вопрос. Я полез на сайт конторы, которая своим названием обещает всем доход. Эта компания известна тем, что я её только что упомянул. За мелочью тянуться не стал и выстроил дивиденды компаний по процентной доходности:

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 18 )

Лучшие книги по инвестированию

- 03 января 2024, 09:22

- |

Всем привет. Тем, кто хочет увеличить свое богатство, следует рассмотреть эти лучшие книги по инвестированию. А самые важные новости быстрее всего выходят на канале в Telegram, подпишитесь.👍

Лучшие книги по инвестированию преодолевают один из самых больших барьеров для людей, желающих разбогатеть: знания или их отсутствие.

Большинство людей могут подумать, что деньги являются самым большим препятствием для тех, кто хочет начать инвестировать в фондовый рынок. Но благодаря фондам и приложениям, которые позволяют начать работу всего за несколько рублей, вы можете инвестировать даже свои карманные деньги.

Однако, пожалуй, самым большим препятствием, с которым сталкиваются как начинающие, так и опытные инвесторы, является незнание, что делать.

К сожалению, инвестирование не является частью большинства образовательных программ, поэтому инвесторы должны создать, так сказать, свой собственный курс. Хорошей новостью является то, что сделать это стало еще проще благодаря множеству доступных книг по инвестированию.

( Читать дальше )

Лучшие фильмы о финансах, рынках, трейдерах

- 03 января 2024, 09:00

- |

Друзья, делимся с вами кино-подборкой (не только же облигации разбирать 😉) фильмов и финансах, рынках, трейдерах.

Картинка отсюда

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы смотрим кино в компании друзей.

Наши любимые — Уолл Стрит (обе части) и Золото (очень уж понравилась концовка). Игру на понижение будем пересматривать. А Дурные деньги по мотивам события GameStop будем смотреть сегодня.

Для нетерпеливых — сразу рейтинг фильмов, и какие из них доступны онлайн:

( Читать дальше )

Итоги 2023. Часть 1. Фьючерсы.

- 31 декабря 2023, 20:36

- |

Часть 1. Фьючерсы.

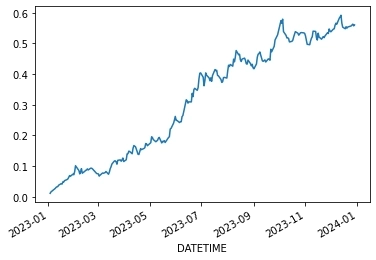

Это активная часть моего портфеля. Доход складывается из вариационной маржи по фьючерсным контрактам и прибыли по ОФЗ и LQDT, в которых размещены свободные денежные средства.

Проще всего оценить чистую фьючерсную часть, по которой у меня есть ежедневные возвраты (вариационная маржа минус комиссии).

Итог: +56,03%. Это cumsum(), т.е. просто сумма ежедневных возвратов, без сложных процентов (см. график).

Итог: +72,62%. Это cumprod(), т.е. произведение ежедневных возвратов (в формате +1% = 1,01).

cumprod() учитывает сложный процент, когда каждый день капитал системы увеличивается на результат предыдущего дня. Именно так я торговал, поэтому этот результат близок к реальному.

Производительность по отдельным контрактам:

NG +166,38%

Eu +133,15%

UC +132,64%

Si +112,27%

MM +111,67

NA +86,17

HS +67,51%

PT +34,50%

SF +31,56

CR +29,26%

ED +24,67%

VB +23,29%

AF +22,23

( Читать дальше )

Топ акций по обороту торгов: «Сбер», ВТБ, «Мечел», «Сургутнефтегаз», «Полюс»

- 14 декабря 2023, 18:11

- |

В 2023 году в топ наиболее популярных акций вошли бумаги Сбербанка, ВТБ, «Мечела», «Сургутнефтегаза», «Полюса». Аналитики «Финама» объяснили, почему инвесторы отдавали им предпочтение.

«Сбер» показывает быстрое восстановление финансовых показателей. Ведущий банк смог выплатить значительные дивиденды по итогам кризисного 2022 года. Ожидается, что прибыль Сбербанка за 2023 год может стать рекордной, а в следующем году он продолжит подъем, несмотря на ухудшение операционной среды.

ВТБ завершил 2022 год с большим убытком, а в этом году он начал быстро восстанавливать прибыльность. По прогнозу руководства, прибыль банка в этом году может превысить 430 млрд руб. Столь резкие изменения к лучшему, по-видимому, и вызвали рост интереса инвесторов к акциям банка. Однако из-за уязвимой капитальной позиции ВТБ вряд ли вернется к выплатам дивидендов в ближайшие годы.

Основной вклад в увеличение оборотов по акциям «Мечела» внес рост их стоимости в 3,5 раза с начала года.

( Читать дальше )

краткая история Российского рынка и трейдинга

- 14 декабря 2023, 16:38

- |

( Читать дальше )

Мой прогноз на следующий год, а не бред инвест домов

- 08 декабря 2023, 19:31

- |

Объёмы торгов на бирже падают, даже до физиков уже дошло, что ловить тут нечего. Заработают только профессиональные спекулянты, которые умеют вылавливать отскоки. В шлаках биржа вводит ограничения их слили и выходят из них остатки спекулянтов, используя редкие отскоки. Основная масса спекулянтов сидела в сбере, Луке, Газпром я вообще не знаю, кто его покупает. Мазохисты наверное, как и ВТБ.

Да, при баксе в 120 и индекс подтянут конечно рублёвый повыше где то на 3680+-, но РТС как был так и останется.

Тактика на следующий год-шорт нефти и лонг бакса. Ну и игра спекулятивно внутри дня или на пару дней в каких то отдельных историях (думаю это будет естественно третий эшелон), куда оставшиеся физики хомяки будут бежать наперегонки, пытаясь хоть что то заработать, как всегда первые, кто успел, заработают на опоздавших.а остальные, кто поумнее выведет деньги с биржи и положит на депозит. Тем более дальнейшее повышение ставок весьма возможно.

( Читать дальше )

ОТКРЫТИЕ-ВТБ-срочный рынок

- 29 ноября 2023, 10:43

- |

Добровольно-принудительный переход протекает плавно и спокойно.

В ВТБ появилась целая страница с вопросами-ответами по тарифам фондового и валютного рынков.

Но по срочному рынку так и остались невыясненные пока нюансы.

У меня счет на FORTS в рамках ИИС, и какой будет новый тариф, так и непонятно — то ли Специальный №1 с 0,24 руб. за контракт, то ли Мой онлайн с 1 руб. за контракт.

Также неясно, каков уровень маржин-колла и какова стоимость овердрафта по ГО.

И будет ли ВТБ за 2 дня до экспирации поднимать ГО в своем обычном режиме.

И есть ли у него премиальные опционы — с ограничениями или без.

Чтобы не питаться слухами и разными версиями, просьба к тем, кто ТОЧНО знает ответы на эти вопросы поделиться информацией.

Наверное, многим будет полезно и важно это знать.

Заранее благодарю!

Сравнение фьючерсов МБ по критериям наибольших: прибыльности и реальности осуществления сделки

- 15 ноября 2023, 23:56

- |

Классически, эффективность использования денежных средств определяется рентабельностью. Оценим эффективность торговли разными фьючерсами с этой точки зрения. Замечу, что кроме приведенных здесь рассуждений выбора фьючерсов следует помнить и про иные критерии, такие как ликвидность, «понятность» для трейдера и проч.

В нашем случае денежные средства, обеспечивающие формирование прибыли – это гарантийное обеспечение (ГО) позиции + возможные просадки (их в расчетах учитывать не будем). У фьючерсов разные волатильность, ГО, шаг цены и стоимость шага цены. Поэтому сравнивать прибыльность фьючерсов по количеству пунктов в тейке бессмысленно. Необходимо привести показатели прибыли разных фьючерсов в сопоставимый вид — это % от ГО, или сравнить их другим сопоставимым способом.

Дальнейшие рассуждения и расчеты сделаны для торговли внутри дня одной сделкой (для упрощения расчетов), использованы данные дневных интервалов, волатильность усреднена за 10 последних дней, выбраны только те фьючерсы, которыми я торгую. Волатильность или торговый диапазон (ТД), рассчитывается классически: ТД = High — Low.

( Читать дальше )

ВСЕ О ФЛОАТЕРАХ: ПОДБОРКИ И ПОДВОДНЫЕ КАМНИ

- 04 ноября 2023, 10:06

- |

По-русски — бонды с плавающим купоном. Ставка таких облигаций следует за каким-то рыночным индикатором — обычно это ключевая ставка или ставка межбанковского кредитования (RUONIA). Есть также выпуски, привязанные к доходности 7-летних ОФЗ (КАМАЗ, Автодор, ГТЛК).

Зачем нужны флоатеры? Помогают защититься от прилета «черных лебедей», кризиса ликвидности в банковском секторе и резкого повышения ключевой ставки.

Как это работает? Когда рыночные ставки растут, облигации с фиксированным купоном проседают в цене. С флоатерами все иначе ― их цены, за счет привязки купона к рынку, колеблются возле своего номинала.

Подводные камни:

1️⃣У всех выпусков низкая ликвидность — т.е. имеется риск совершить сделку по неадекватной цене. Что делать? Использовать только лимитные заявки. И помнить о сути инструмента — его цена не должна «убегать» далеко от номинала.

2️⃣Флоатеры сильно различаются условиями расчета купона. Самую быструю отдачу приносят выпуски, ставка купона которых пересчитывается ежедневно. Неплох и вариант с расчетом средних значений ставки за купонный период.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал