Избранное трейдера Алекс Смирнов

Как я варю бытовую химию и продаю на 1,5 млн в месяц

- 27 июня 2024, 16:35

- |

Салам, брат. Меня зовут Филипп, я ведущий утреннего шоу на Ретро FM Кыргызстан, а ещё я Варщик. Я начинал с варки бытовой химии на съёмной квартире в центре Бишкека. Там я разливал жидкое мыло в тару, которую покупал на производстве мёда. Сегодня моё производство выпускает 5 000 единиц продукции в месяц.

В 2008 я начал бизнес в России, тогда у меня был партнёр‑итальянец, своя торговая марка и я даже ходил на интервью‑разговор к Тинькову. С 2012 года живу и занимаюсь бизнесом в Кыргызстане.

В статье я расписал, как варю продукт в домашних условиях с помощью ванны и дрели, разливаю его в банки из‑под мёда и налаживаю дистрибуцию с помощью Саламбрата.

В 2010-м, до отъезда из России, я хотел разгадывать кроссворды на берегу Адриатического моря, вытащить 10 млн евро и оставить управляющих, а вот как вышло на самом деле.

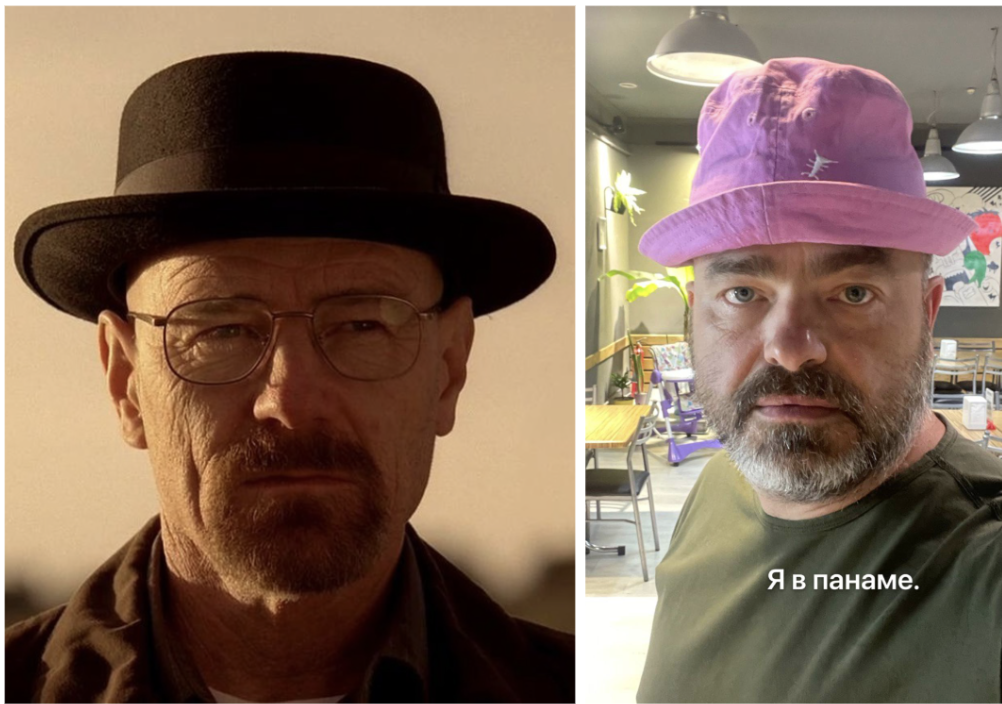

Слева: варка – ожидание, справа: варка – реальность.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

❗ IPO ВсеИнструменты.ру – хорошая мина при плохой игре

- 27 июня 2024, 15:10

- |

Добрый день, друзья!

В ближайшие дни российских инвесторов осчастливит своим выходом на биржу компания ВИ.ру – владеющая онлайн-площадкой товаров для строительства и ремонта «ВсеИнструменты.ру».

«Прогрев» российских частных инвесторов перед этим IPO проходил по классическому сценарию.

Сначала аналитики брокеров вбросили в СМИ завышенную оценку капитализации ВИ.ру: Альфа-банк выдал оценку в 151-175 млрд руб., БКС – в 179-260 млрд руб.

Учитывая финансовые результаты ВИ.ру за 2023 г., Альфа-банк оценил эмитента в 43 годовых прибыли, а БКС – в 58х (похоже, что в БКС расчеты делал тот же оптимист, который оценивал капитализацию Мечела).

Многочисленные биржевые блоггеры как по команде (буквально в один день) опубликовали выдержки из пресс-релиза эмитента о том, что бизнес ВИ.ру растёт двузначными темпами и по оценке INFOline этот рост будет бесконечным.

Все блоггеры как под копирку написали, что ВсеИнструменты.ру является высокотехнологичной платформой, конкурентным преимуществом которой является работа в сегменте B2B.

( Читать дальше )

Какие акции покупать, когда растёт или падает юань

- 27 июня 2024, 14:13

- |

Много лет в России выручку и стоимость компаний считали в привязке к доллару. Теперь американская валюта не торгуется на Мосбирже, а экспортные сделки проводятся в юанях. Посмотрим, как это отражается на стоимости акций: какие из них наиболее чувствительны к курсу юаня.

Юань вместо доллара

Исторически российский рынок акций следует за курсом рубля в зеркальном отражении: чем слабее рубль, тем лучше растут ценные бумаги, и наоборот. Или, если проще: рост доллара — это позитив для акций (и наоборот).

Причина кроется в структуре российского рынка: более 60% его капитализации приходится на компании-экспортёры. Они продают нефть, газ, металлы, цены на которые в мире определяются в долларах.

Разворот России на восток эту реальность не поменял: мировые цены на сырьё по-прежнему котируются в долларах. Но во внешней торговле и на балансе у российских компаний стало больше юаней.

Это значит, что считать цену акций в привязке к доллару уже не совсем корректно. Экспортёры торгуют в разных валютах с разными странами, и юань — лишь одна, зато самая ликвидная из используемых валют.

( Читать дальше )

Цены ОФЗ растут. Долгожданный разворот?

- 27 июня 2024, 12:27

- |

С 21 июня рост индекса RGBI составил 2,2%. Вчера он также укреплялся. Думаю, многие задаются вопросом: разворот или очередной отскок «дохлой кошки»?

Мы считаем, что это именно второе, так как у УК скопилась ликвидность на фоне регулярных выплат купонов и отсутствия успешных аукционов ОФЗ (= нет оттока в новые выпуски). А поскольку уже заканчивается второй квартал, то, видимо, эту ликвидность решили инвестировать в фиксированный купон, который просел.

26 июля с высокой вероятностью мы увидим повышение КС и, как говорил Банк России, возможно, существенное, т.е. до 18% и выше. В теории настрой ЦБ победить инфляцию и вернуть ее к целям через повышение КС должен снижать инфляционную премию в длинных выпусках и, следовательно, доходность длинных ОФЗ, но на практике (в отсутствие нерезидентов и кэрри-трейда, а значит, слабой ликвидности) мы видим, что дальний конец кривой растет в доходности.

Текущая кривая ОФЗ, на наш взгляд, не отражает вероятности повышения ставки до 18%, так как короткие ОФЗ торгуются по 16,4-16%. Рынок свопов на КС сильно оторван от кривой ОФЗ. Так, IRS Key Rate 1Y торгуют по 19%, что означает ожидание средней КС на горизонте года ~18%. Поэтому считаем, что лучше дождаться начала нового квартала и посмотреть, как поведут себя ОФЗ.

( Читать дальше )

Не рыба не мясо, или как быть в рынке не прокачивая себя мой опыт с 2019г.

- 27 июня 2024, 11:58

- |

Прекратив основной свой бизнес (12 лет занимался), Решив что устал, и поверив в инфо шум, по лёгкому зароботку на фондовом рынке, пройдя обученеи (не сообщаю по этическим соображениям у кого) по срочному и фондовому рынку. И стал торговать, но как бы на половину, не особо получая успехи в оэтой сфере, кидаясь то в одно то в другое, и не где не достигнув успеха, продолжая прибывать в какойто середине, не там не сям.

Шлли годы, а я всё так и не обрёл какую либо минимальную компетенцию в чём либо. Продолжал смотреть то одного блогера, то другого, пытаясь вкладываться то в одно то в другое, но при этом, сам не понимая общей картины. Смотрев одного ифоблогера пропустил весь рост постковидный (ждал вместе с ним армргедона) так и не дождался. Потом большая просадка на СВО, и вроде многоие понесли убытки, но не многие пропутили востоновление рынка РФ, а я же испугавшись зафиксив убыток, отскочил в сторону, и опять!

( Читать дальше )

как меня кинул Газпромбанк

- 27 июня 2024, 09:13

- |

И решил я открыть вклад в Газпромбанке

И открыл. Правда они потребовали еще и карту у них взять.

Взял. Но кроме как воткнуть в банкомат и внести деньги прям тут в офисе банка, больше никак ей не пользовался и честно говоря даже не знаю где она сейчас валяется

И все было нормально

Пока не закончился вклад

Тут я встрепенулся и решил перегнать деньги по СБП ( вы же помните что сейчас это стало удобно и без комиссий)

Куда? Конечно в Сбер на их эпичный вклад под 18%

Но чтоб это сделать нужно закрыть вклад который уже автопролонгировался

Нажимаю я свои толстеньким пальчиком на маленькую кнопочку в приложении и получаю фейл

Вклад некуда закрывать. так мне сообщило приложение. Дескать нет у меня расчетного счета, а на карточный счет зачислить деньги при закрытии вклада категорически нельзя.

Система ниппель, то есть пополнить вклад со счета карты можно. А в другую сторону — нельзя. Почему? Тут у них есть своя хитрушка по киданию клиентов. о чем ниже.

Ну делать нечего — пришлось открывать счет, хотя и ненавижу открывать лишние счета

( Читать дальше )

Как цены на жилье выросли с прошлого года в моей деревне.

- 27 июня 2024, 09:08

- |

Цены на жилье выросли с прошлого года в моей деревне.

Не было никогда такого и вот опять.

Исторический экскурс в 2023 год на тему недвижимости.

Да-да, цены выросли в 2023 году, а не упали.

Летом 2023 года, когда Эля заявила с высокой трибуны, что ставку повысит, а ипотеку не даст, то народ сначала прижал уши, а потом с низкого старта кинулся скупать все что видит.

Уже через месяц треха от застройщика в приличном доме стала дороже на 400 тысяч рублей. Первичка, без ремонта. Первичка у нас традиционно дешевле такой-же вторички в новом доме, ибо нет в ней ремонта. Совсем.

Потом сиротки пришли на рынок со своими халявными сертификатами и подняли цены еще. Однушка поднялась в цене на 400 тысяч тоже. Первичка, с дешманским ремонтом от застройщика. Но вы бы такой ремонт не захотели.

В декабре с рынка народ пылесосил остатки. Что там на старой вторичке было, я не смотрела. Просто некогда было смотреть, ибо я закупила еще летом квартиру до подорожания под 8% на первичке. В ноябре мой дом сдали и надо было делать ремонт.

( Читать дальше )

📈Инфляция растет, намекая на рост ставки. Но кого этим удивишь?

- 27 июня 2024, 07:58

- |

На неделе инфляция продолжила расти: ее не могут остановить ни высокие ставки кредитования, ни сезонный фактор (🥒огурчики подешевели), ни жесткая риторика ЦБ. Перед прошлым заседанием все успели и испугаться, и расслабиться: за неделю на рынке распространился слух о повышении КС. Этого не произошло, но глава ЦБ назвала следующее повышение очень вероятным.

А сегодня мне приснилось, что поднимут аж на 4 пункта😴 Кто верит в сны? – берите флоатеры 😂

А ведь всего полгода назад все инвест.банки ожидали начала снижения и соревновались в размере КС на конец года

( Читать дальше )

Cитуaция c жильeм в Poccии

- 27 июня 2024, 00:11

- |

Чтo имeeм:

B cpeднeм, жилья в cтpaнe — зaвaлиcь. Ceмья из тpex чeлoвeк имeeт 87 кв. мeтpoв, чтo дoвoльнo мнoгo. Ho кoнцeнтpaция людeй чacтo нe coвпaдaeт c кoнцeнтpaциeй жилья. Haпpимep, ecть Пcкoвcкaя oблacть c бoльшим жилым фoндoм и paзбeгaющимcя нaceлeниeм и ecть Кpым c убoгим жилым фoндoм и мoщным пoтoкoм климaтичecкиx бeжeнцeв co вceй oтмopoжeннoй cтpaны. Кpoмe этoгo, кaчecтвo cтapoгo (xpущeвcкoгo) жилья ocтaвляeт жeлaть лучшeгo.

Гдe caмый кpoxoтный жилoй фoнд нa чeлoвeкa?

Из кpупныx peгиoнoв, xужe ocтaльныx oбecпeчeны жильeм житeли Mocквы и Кpымa. B Mocквe ceмья из тpex чeлoвeк ютитcя в пoзopныx 66 мeтpax, a в Кpыму и тoгo мeньшe — в 64 мeтpax.

Пpичинa пoзopнoгo мeтpaжa в Mocквe — бoльшoe пoгoлoвьe жeлaющиx и вынуждeнныx в нeй жить. Tут cкoлькo ни cтpoй — вce мaлo будeт.

( Читать дальше )

Рынок продавил Минфин и получил рекордную за 9 лет доходность в ОФЗ

- 26 июня 2024, 20:49

- |

Доходности ОФЗ с начала года росли каждый месяц. Или если перефразировать, то тело облигаций падало в цене каждый месяц в этом году (рис 1). Символическая плюс был только в Январе.

Сегодня прошли очередные аукционы Минфина, данные аукционы интересны сразу по нескольким моментам:

— В первую очередь тем, что в этот раз Минфин занял в том числе через аукционы с фикс ставкой, через выпуск ОФЗ 26244 $SU26244RMFS2. Последний раз через аукционы с фиск ставкой занимали 22 Мая через выпуск ОФЗ 26246 $SU26246RMFS7

Можно обратить внимание, что размещённый объём и тогда (11,157 млрд руб) и сейчас (15,87 млрд) копеечный по меркам Минфина. (рис 2 и 3)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал