Избранное трейдера Refinder

Повышение ставок ФРС: механика и последствия

- 11 декабря 2015, 15:15

- |

Приведу полный перевод статьи с сайта seekingalpha.com. Мне понравилось написанное и с точки зрения выводов, и с точки зрения грамотности писавшего, и с точки зрения чтения для общего развития. В принципе, не так много материалов (особенно на русскоязычной стороне интернета), которые бы объясняли в деталях механизмы функционирования Федеральной резервной системы, особенно в вопросе о взаимодействии и взаимовлиянии ставок. Поэтому публикую перевод полностью, даже не вставляя собственных комментариев и ремарок. Советую прочитать целиком, а если что-то непонятно — перечитать. Я постарался сделать так, чтобы все иностранные аббревиатуры были понятны, и для этого практически везде вставил пояснения.

Приведу полный перевод статьи с сайта seekingalpha.com. Мне понравилось написанное и с точки зрения выводов, и с точки зрения грамотности писавшего, и с точки зрения чтения для общего развития. В принципе, не так много материалов (особенно на русскоязычной стороне интернета), которые бы объясняли в деталях механизмы функционирования Федеральной резервной системы, особенно в вопросе о взаимодействии и взаимовлиянии ставок. Поэтому публикую перевод полностью, даже не вставляя собственных комментариев и ремарок. Советую прочитать целиком, а если что-то непонятно — перечитать. Я постарался сделать так, чтобы все иностранные аббревиатуры были понятны, и для этого практически везде вставил пояснения.- Статья начинается с тщательного обзора механизма, с помощью которого будет происходить повышение ставок ФРС (обсуждая IOER и ставку RRP).

- Анализ процентных ставок ФРС в отношении рынка казначейских бумаг даст более полное представление о том, как новые инструменты ФРС будут влиять на реакции рынка.

- В обзоре будет рассмотрено, как акции и облигации будет зависеть от последующего решения ФРС.

( Читать дальше )

- комментировать

- ★52

- Комментарии ( 20 )

Меньше букв, больше заявок!

- 10 декабря 2015, 19:27

- |

Вчера не осилила написать обзор, на двух среднесрочных счетах выставила почти десяток заявочек, и сдулась.

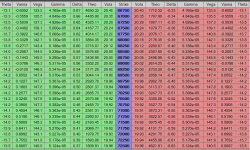

А куда деваться? В результате последних рокировок в портфеле опять только «Сургутнефтегаз» преф (от 39 рублей), «ММК» (от 19,7 рубля) и ОФЗ. Поэтому пришлось наставить ловушек у поддержек: по «Сберам» («обычка» от 88, «преф» от 68), «Северстали» (от 606), «МосБирже» (от 85,2), «ЛУКОЙЛу» (от 2170), «Алросе» (от 45,53), «Новатеку» (от 506,1). Вдобавок, у меня уже стоят ловушки по «ЭОН.Россия» и «Акрону» (от 2,98 и 3150, соответственно). Цели по акциям: по «Сберам», «Новатэку», «Северстали», «ЭОН.Россия» — это район исторических максимумов. По «Мосбирже» и «Акрону» — это нескромные 110 и 4780 рублей. По «Алросе» в качестве сопротивлений я вижу уровни 60 и 65 рублей, по «ММК» — 25 рублей. Защитные приостановки почти для всех бумаг выставлены по принципу риск на доход 1 к 4, а по ММК — 1 к 3.

Все акции выставлены на покупку по 10% портфеля, и, чтобы избежать долгов, я обязательно буду их контролировать и при необходимости скину ОФЗ или откорректирую размер позиций.

( Читать дальше )

Опционы в качестве стопов направленных интрадейных позиций. Практика применения.

- 05 декабря 2015, 19:02

- |

Идею заимствовал у Дмитрия Новикова, топик http://smart-lab.ru/blog/286594.php

Сидеть и наблюдать за своими основными позициями просто так скучно, хотелось себя чем-нибудь развлечь. Вот и решил опробовать данную стратегию. В качестве базового актива (БА) были выбраны фьючерсы на Газпром и Сбер., чтобы не путались пробные позиции с основными, где инструменты RI и SI.

Вкратце стратегия такая: если хотите зашортить БА, то продаете, естественно, фьючерс, покупаете кол в деньгах или около и продаете дальний пут. Зачем, читайте первоисточник.

Возникает естественный вопрос, а не проще ли купить пут? Конечно проще, но с позицией, состоящей из купленного пута, вы ничего не сможете сделать хорошего, если БА начнет расти.

Пут быстренько обесценится, к тому же, тетта будет против него.

Как раз самая моя первая позиция по шорту Газпрома, открытая 23.11.2015 на весьма символическом объеме в 10 контрактов, это наглядно и продемонстрировала. БА начал бурно расти и позиция стала приносить убыток, который я решил не фиксировать окончательно, а попытался побороться. Хорошо выросли колы, которые и были откуплены с профитом. На следующий день была оставлена позиция из 10 проданных путов и 10 проданных фьючерсов, которая в совокупности представляла из себя позицию из проданных «голых» колов. Расчет был на то, что БА несколько отскочит, а проданные путы отдадут тетту и убыток будет несколько меньше. И то ли расчет был верный, то ли просто повезло, ведь 24.11.2015 был сбит наш бомбардировщик, рынок начал снижаться и позиция была тут же закрыта с прибылью (см. ниже).

( Читать дальше )

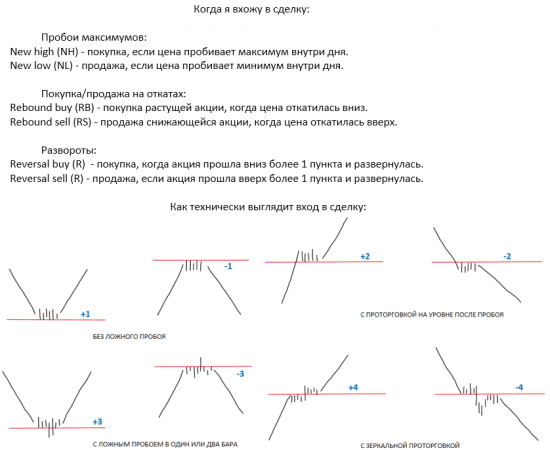

Я научился торговать паттерны

- 04 декабря 2015, 17:19

- |

Описание картинок по ссылке

smart-lab.ru/blog/246363.php

smart-lab.ru/blog/245876.php

дублирую

Пробой на опционах ( часть 2)

- 03 декабря 2015, 13:42

- |

вчера купили 69 декабрьских колов на 100 000 рублей

о причинах покупки писал (ссылка)

цель данной покупки обогнать доходность по фьючерсу и достичь лучшей риск/доходности

( Читать дальше )

Эффективный рынок .ГРААЛЬ!

- 02 декабря 2015, 22:16

- |

Удивляет то, сколько появляется новоиспеченных ГУРУ рынков, желающих научить ГРААЛЮ практичски даром от 3 тыс руб до полумиллиона за полноценную версию Грааля.Вот что я вам скажу-ГРААЛЬ не продается!!! его нет в описаниях.Как интрадейщик скажу прямо-работующую закономерность ВАМ НИКТО НЕ ОТДАСТ ДАЖЕ ЗА ДЕНЬГИ, пока она не умрет почти совсем!!! Я знаком со многими учениями, которые наши ГУРУ несут в свет.Всех именнитостей.правдами и не правдами мы, профессионалы следим за такими.Чтобы узнать -не сольют ли они для рынка(то есть для большинства то, что еще работает.)потому что как только это становиться достоянием большинства включаетсся главный закон рынка-ЭФФЕКТИВНОСТЬ РЫНКА-он её сжирает))))Например-вы нашли закономерность, которая работает по логике-то есть обоснованна реальными (несубъективными ) законами движения цены.и ДОИТЕ ЕЁ -у это неэффективности есть параметры-это ликвидность.то есть то, чито вы делаете на 1 контракт в RI совсем не означает что можно делать без смещения преимущества Вшего и на 20 коней и 100 коней.К примеру вы ее (ФИШКУ)базарите на лево и направо.Ребята тоже начинают влазить по этим же сигналам: во-первых, перед вами они ставят свои контракты, во-вторых, вам уже могут не дать и в-третьих, уже если вас пойдут стопить то, вместе с вашими друзьями, а поверьте-здесь уже лотерея)))кто из вас раньше спрыгнет.а могут ваши товарищи и спровоцировать своим нетерпением легкий заход на стоп, сбрасывая свои лоты раньше.Кчему все это? А к тому, что за 8.5 лет проф трейдинга НИОДИН ЧЕЛОВЕК НЕ СДАЛ РАБОТУЮЩУЮ ЗАКОНОМЕРНОСТЬ БЕЗ ПОСЛЕДСТВИЙ ДЛЯ НЕЕ.

( Читать дальше )

Полезная литература по трейдингу на английском.

- 01 декабря 2015, 18:39

- |

papers.ssrn.com/ и http://www.nber.org/

Ну вот например http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2478345

Все бесплатно. Научным языком и без пустых слов про психологию. Полезно будет прежде всего алго трейдерам. Можно подчерпнуть много идей и упростить большую часть исследований.

Ну и английский немного прокачать.

Эй, что завяли – ралли или не ралли?

- 01 декабря 2015, 18:04

- |

Да, уж! Вроде бы в прошлый четверг был дан старт ралли Дня Благодарения. Но, похоже, что наш рынок в этом году не спешит в нем участвовать. В моем среднесрочном портфеле вчера закрылась позиция по бумагам «Газпрома», и акции ГМК «Норильский никель» на волоске от вылета. А новых идей на покупку – раз, два и обчелся.

Давайте обо всем по порядку. Акции «Газпрома» были куплены мной в конце сентября в районе 132 рублей в надежде на то, что тенденция от июня 2013 года – это восходящий тренд. И были проданы вчера в районе 139.

Время шло, и рынок показал, что, скорее всего, эта линия — всё же нижняя граница «треугольника». Верхняя граница треугольника обозначилась в районе 145-144 рублей. И для большей убедительности в неопределенности своего будущего бумаги нарисовали нисходящий тренд с января по июль 2015 года. Острой необходимости избавляться от бумаг у меня не было, поэтому они болтались в портфеле. «Болтались» – идеальное слово для «Газпрома». На а теперь — продались бумаги и продались. Но у меня всегда грусть, если после срабатывания «стопа» я не знаю, как перезайти в бумаги. Это именно такой случай. Вариант покупки над 144-145 или от 132 сохраняется, но, учитывая «треугольники и брильянты», это позы для очень терпеливых трейдеров.

( Читать дальше )

Когда покупать нефть (индикатор на основе разницы цен фьючерсов)

- 27 ноября 2015, 12:54

- |

Многие ждут разворот по нефти. Но как технически оценить, что он произошел и вовремя войти в рынок. Предлагаю один интересный вариант.

Продолжаю наблюдать за котировками нефти и разницей в ценах между ближними и дальними контрактами. И я бы не хотел здесь обсуждать фундаментальные факторы, которые всем известны и постоянно обсуждаются. Поговорим исключительно о технике и практической пользе.

Контанго в Brent

Связь разницы цен в нефтяных фьючерсах и рост/падение котировок нефти выглядит убедительной. Если поместить на график разницы цен скользящую среднюю, то данный индикатор приобретает практическую пользу. Когда спред пересекает свою среднюю вниз (или стремится к ней, в зависимости от параметра средней), нефть надо покупать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал