Избранное трейдера Rendle

С Нуля до Алготрейдра, подарок для трейдеров.

- 03 января 2020, 14:51

- |

Доброго времени суток коллеги. Я редко пишу на форуме с 2012 года всего несколько статей (сообщений), надеюсь они были полезными и помогли Вам. Наступил новый 2020 год, время подарков…

Каждый трейдер со временем хочет автоматизировать свой труд, облегчить его — создать алгоритмический Грааль. Я очень рассчитываю, что мой подарок поможет многим в этом трудном, не легком, но очень и очень интересном пути.

Подарок – это видеоуроки по программированию торговых роботов на языке С# через торговую платформу Quik. Используется библиотека с открытым исходным кодом которая лежит на GitHub https://github.com/finsight/QUIKSharp

Сами уроки лежат на YouTube вот ссылка на плейлист https://clck.ru/LRGZB

( Читать дальше )

- комментировать

- ★81

- Комментарии ( 28 )

смартлаб Forbes итоги 2019

- 03 января 2020, 09:24

- |

Плюс очередные подведение итогов

1. Багатенький Буратина

1М долларов

smart-lab.ru/blog/584672.php

написанному доверяю, автор давно держал amd и поднялся на амд

( Читать дальше )

СЗ №2: Не покупайте на минимуме!

- 19 декабря 2019, 16:45

- |

СЗ №2: Не покупайте на минимуме!

Введение

Эта статья является второй в цикле СЗ (статистические закономерности). Первую статью вы можете найти по этой ссылке:

СЗ №1: Не продавайте на максимуме!

Статьи этого цикла будут посвящены тестированию различных статистических закономерностей. И сегодня мы рассмотрим СЗ №2, которую можно сформулировать так: “не покупайте бумагу, которая находится вблизи своего минимального значения”.

Основная идея этой СЗ заключается в том, что бумага, которая находится вблизи своего минимума, скорее всего, продолжит свое падение и дальше. В данном случае рекомендуется подождать немного и когда бумага остановится в своем падении, только тогда ее купить.

Я беру на себя смелость утверждать, что СЗ №2 работает на различных таймфреймах, но в данной статье будет приведено тестирование только на дневном таймфрейме. Более того, мы сейчас протестируем следующее утверждение: “

( Читать дальше )

СЗ №1: Не продавайте на максимуме!

- 18 декабря 2019, 16:14

- |

СЗ №1: Не продавайте на максимуме!

Введение

Эта статья является первой в цикле СЗ (статистические закономерности). Статьи этого цикла будут посвящены тестированию различных статистических закономерностей. И сегодня мы рассмотрим СЗ №1, которую можно сформулировать так: “не продавайте бумагу, которая находится вблизи своего максимального значения”.

Основная идея этой СЗ заключается в том, что бумага, которая находится вблизи своего максимума, скорее всего, продолжит свой рост и дальше. В данном случае рекомендуется подождать немного и когда бумага остановится в своем росте, только тогда ее продавать.

Я беру на себя смелость утверждать, что СЗ №1 работает на различных таймфреймах, но в данной статье будет приведено тестирование только на дневном таймфрейме. Более того, мы сейчас протестируем следующее утверждение: “не продавайте бумагу в конце дня, если она близка к своему максимальному дневному значению”. В данном случае я утверждаю, что “

( Читать дальше )

Несколько слов о том, как читать отчетность эмитентов облигаций

- 18 декабря 2019, 07:24

- |

На рисунках: МСФО за 6 мес. 2019 ПАО «ОР»

Финансовая отчетность — сильный инструмент мониторинга развития и состояния любой компании. Существует два типа отчетности: по российским стандартам (РСБУ) и по международным (МСФО). Публичные корпорации, как правило, отчитываются по МСФО, что очень упрощает восприятие. В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании. Это число отражает, сколько собственных средств вложено в бизнес компании. Если этот показатель большой относительно всего баланса (от 30% — сильный показатель), акционеры существенно отвечают своими деньгами, что особенно важно, если Вы инвестируете в долговые инструменты (грубо говоря, большая мотивация расплатиться по долгам и не терять свой капитал). Однако важно не просто изучить размер капитала, но и посмотреть, из чего он состоит. Если основа собственных средств компании — переоценки активов или нематериальные активы, это повод усомниться в реальности показателей

( Читать дальше )

300 лет в искаженной реальности

- 17 декабря 2019, 16:31

- |

( Читать дальше )

Евротрейдинг: Рыночные неэффективности и календарные спреды...

- 12 декабря 2019, 23:38

- |

А кто-нибудь занимался автоматизацией календарного арбитража EU фьючей на фортс ??

Логика выставляем лучший офер по EuH0 если есть офер EuZ9 со спредом больше заданный Х (на сегодня это 1195 пп или 6.82%год)

если спред уменьшается — снимаем или переставляем в стакан.

если EuH0 исполняется — сразу покупаем EuZ9 лимиткой по лучшему оферу

Цель — повышение эффективности перекладки шорта в след фьюч на низколиквидном инструменте

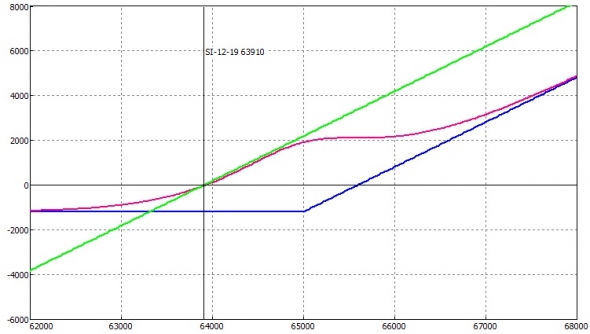

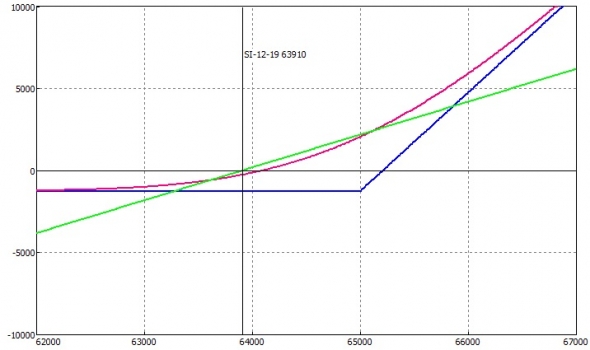

на графике потиковый анализ спреда сегодня, 12.12.19 взято руками 25 сделок обьемом более 10 контрактов

-----------

Дальше эксель в ход пошел: как мы считали — я выгрузил все сделки потиково по инструменту EuH0 — их не так много — взял период месяц.

убрал оттуда нули — получилось за месяц всего несколько десятков тысяч.

дальше я подгрузил все сделки прошедшие в этот момент с погрешностью до сек (если их несколько то усреднил) по инструменту EuZ9 — там с обьемами всегда почти норм.

Для вас визуализировано это на зеленом детальном и бирюзовом укрупненном графике.

( Читать дальше )

"Фьючерс на индекс РТС" Два долгосрочных секрета торговли сразу!

- 12 декабря 2019, 21:00

- |

Добрый вечер

1) Дедушка Ларри и рынок, нас не обманули

Цитирую пост от 10 Декабря

«Вспоминаем, чему нас учит наш Американский дедушка Ларри!:

определяем следующую цель:

Вершина коррекции 145 380 минус нижняя точка коррекции 143 860 = 1520 пунктов.

Итого, моя теоретическая следующая цель и надежда: 145 380 + 1520 = 146 900 „

Я быть честным, не думал, что это произойдет вчера, но у рынка хватило топлива, не то, что бы сходить к цели 146 900, но еще и смело закрепиться выше!

Спасибо дедушка Ларри!

2) Пока были в боковике, прочитал путь черепах и сделал кое какие заметки.

они работали по принципу “прорыв канала Дончиана» — в каком году точно было открытие принципа, в интернете инфо я не нашел — одна мусорка про форекс.

Но корни уходят в район 1970 года.

Предлагаю считать что данному принципу торговли более 40 лет.

так вот там сказано:

«Прорыв канала Дончиана — это правило, которое гласит, что следует покупать, когда текущая цена превышает максимальное значение за последние 20 дней»

ниже график — заканчивающийся вчерашним днем.

( Читать дальше )

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

Большая торговля

- 06 сентября 2019, 10:11

- |

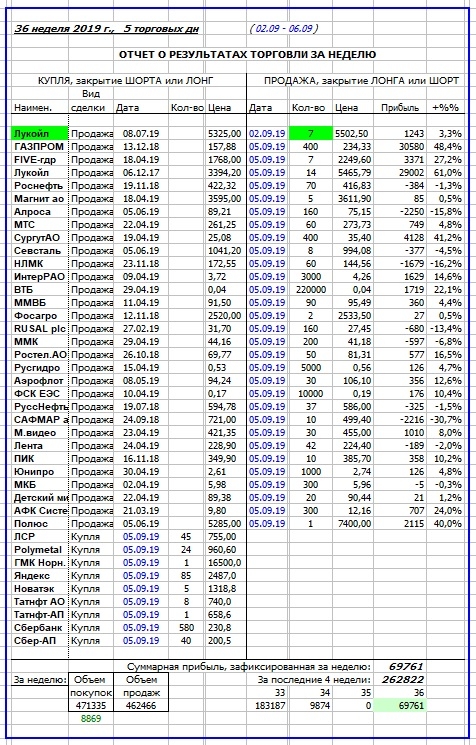

Вчера у меня была движуха.

Предыдущая большая торговля была ровно три месяца назад.

Странное совпадение — и тогда и сейчас сумма прибыли за неделю

составила 69+ тыр:

Всем успехов в торгах.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал