Избранное трейдера Romario_

Как бесплатно качать исторические котировки c tradingview с помощью python

- 22 июля 2021, 17:42

- |

Все эти котировки есть в tradingview, но скачать оттуда можно только в платном аккаунте.

Кстати, при регистрации дают пробный период на 30 дней на любом тарифе. Во время пробного периода можно купить платный аккаунт со скидкой до 60%.

( Читать дальше )

ROA и ROE. Бессмысленность использования.

- 04 июля 2021, 10:48

- |

Здравствуйте, в этой статье хочу рассмотреть мультипликаторы ROA и ROE,

объяснить на примере, почему считаю бессмысленными данные мультипликаторы,

и почему не стоит сравнивать компании по рентабельности.

Т.к. они оба имеют в числителе Чистую прибыль — ссылка на статью почему ЧП не фундаментальный показатель.

Итак, ROA — рентабельность активов предприятия, ЧП/Всего активов*100%

ROE — рентабельность чистых активов, ЧП/Капитал(Чистые активы)*100%

Оба мультипликатора связаны так или иначе с активами компании, давайте разберём,

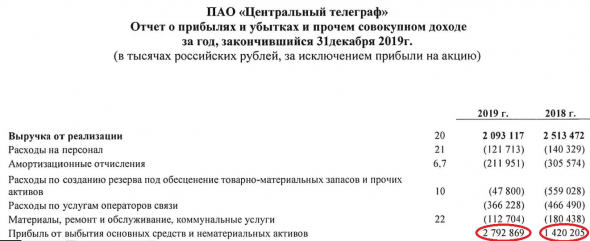

что же не так с этими самыми активами компании.На эти рассуждения меня натолкнула отчётность

компании «Центральный телеграф», её и разберём. Компания в 2018 и 2019 году продала Основные средства

и выплатила огромные дивиденды. Давайте взглянем на эти сделки в отчётности по мсфо:

В особенности интересна сделка 2019 года, запомните пожалуйста эту цифру 2,7 млрд. Руб.

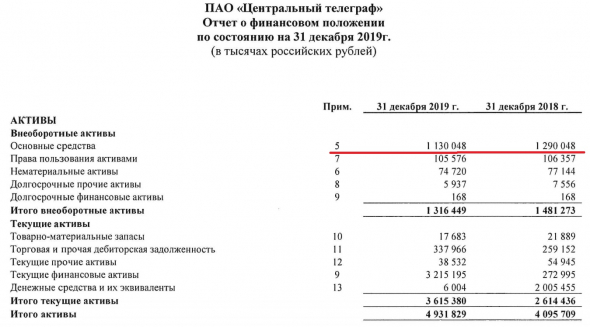

Взглянем на баланс компании:

( Читать дальше )

Золото и Триллионный вопрос Базеля III

- 03 июля 2021, 08:56

- |

28июня пришло и ушло, а это значит, что долгожданное “макропруденциальное регулирование” Базеля III, призванное сделать так называемые “безопасные” банки “безопаснее”, официально стартовало в Европейском союзе (как это произойдет 1 июля для банков США и 1 января 2022 года для банков Великобритании).

Триллионный вопрос для инвесторов в золото теперь очевиден: что дальше?

Короткий ответ таков: Золото будет расти, но не ожидайте прямой линии или нулевого дискомфорта/волатильности.

Более длинный ответ, однако, заслуживает немного большего контекста, распаковки и откровенности; поэтому давайте закатаем рукава и начнем с самого начала.

Базель III-это, по сути, давно отложенное, спорное и согласованное на международном уровне банковское регулирование, которое теперь, помимо прочего, требует от коммерческих банков изменить свой “коэффициент чистого стабильного фондирования” для золота, хранящегося в качестве актива уровня 1 на их балансе, с 50% до 85%, чтобы сделать банки “более сильными и устойчивыми во времена кризиса".”

( Читать дальше )

Инфляция - серьезно?! Возможно - да...

- 03 июня 2021, 17:04

- |

Поднятая А. Мовчаном — многоуважаемым мною профессионалом — в его интервью МКИ тема про эластичность предложения и детерминанту спроса, как триггер инфляции, актуальна, но, на мой взгляд, импликации и доводы спикера спорны. Действительно, номинально предложение эластично в современном мире. Однако ad-hoc это не совсем так. Например, мы видим сбои в цепочках поставок, т.е. в обеспечении комплектующими конечных производств. Это порождает инфляцию предложения, это увеличивает себестоимость. Например, рост з/п, например, дефицит полупроводников, например, рост стоимости логистики, рост спроса на софты и кибербезопасность – и, соответственно, рост их стоимости (при достаточно ограниченном предложении на настоящий момент), и пр. — все это вклад в рост себестоимости… Также мы видим запаздывание возможностей реального физического мира удовлетворять нужды цифровой акселерации — кризис в поставках полупроводников, в частности, это иллюстрирует… Плюс сюда же относится рост спроса на спец металлы для обеспечения " новой экономики", необходимость углеводородной энергии для создания " зеленой" энергии (что само по себе является парадоксальным и дискуссионным вопросом) и пр., и пр… Я скептически отношусь к Стину Якобсену из Saxo Bank с его из года в год ошибочными и популистскими, если не сказать манипуляционными, заявлениями, но его тезис о дисбалансе и проблеме производственного взаимодействия олд экономи и нью экономи вполне логичен.

Поэтому угроза инфляционного навеса все-таки актуальна, несмотря на ряд сдерживающих такую угрозу факторов, о которых я сам писал несколько месяцев назад (ссылка) — и о которых справедливо говорит Андрей Андреевич. Всему виной, на мой взгляд, глобальный государственный социализм, а точнее расширение такого явления, как этатизм — «безопасность и комфорт в обмен на свободу». И конца этому “злу” не видно, скорее мы в самом начале. Добро пожаловать в эпоху упрощений и ММТ.

Иллюзия дефляции ФРС

- 01 июня 2021, 14:24

- |

Автор: MURRAY GUNN

Представьте, что вы живёте на острове в Тихом океане.

Денежная единица — ракушки каури, которых в экономике острова насчитывается 1000 штук. У вас есть рыбацкая лодка, стоимость которой составляет 10 ракушек, или 1% от общего денежного запаса (ракушек каури). Но затем рыбалка внезапно становится не в моде и вы обнаруживаете, что за вашу лодку готовы заплатить только 5 ракушек (0,5% денежной массы острова). Цена вашего актива снизилась.

Однако вождь острова любит рыбалку и не хочет, чтобы цены на рыбацкие лодки падали. Он издал указ, что для острова будет найдено больше раковин, а через некоторое время будет найдено ещё 1000 ракушек, которые будут добавлены в экономику острова. Всего на острове сейчас 2000 ракушек. Однако более низкий спрос на рыбацкие лодки остаётся прежним и составляет 0.5% от общего количества ракушек на острове. Разница теперь в том, что 0,5% денежной массы составляет 10 ракушек (0,5% от 2 000). Это столько же ракушек, сколько изначально стоила ваша лодка до великого кризиса рыболовных судов (GFbC). Вы счастливы и очень почитаете вождя за такое чудесное решение по увеличению запаса ракушек (денег).

( Читать дальше )

Энергетика: если не нефть, то что?

- 27 мая 2021, 15:52

- |

Пока в 2020 году инвесторы пристально смотрели на компании будущего из технологического сектора, а в 2021 году — на цикличные компании ввиду роста инфляции, многие другие сектора остались в тени. Однако они не менее интересны, и отсутствие внимания большинства инвесторов только играет нам на руку. Одним из таких секторов является сектор энергетики. В связи с этим мы решили проанализировать сектор и разобраться, есть ли там привлекательные истории для инвестирования.

( Читать дальше )

Ажиотаж на рынке труда ИТ специалистов

- 27 мая 2021, 11:53

- |

1. После пандемии много программистов осталось работать на удаленке и в офис не вернулись.

2. Москва (и др.центры) пылесосит программистов из регинов. С начала 2021 из ИТ отделов одного крупного производителя уволилось до 30% специалистов. До пандемии такого не было.

3. Оракл ведет крупный проект в другом крупном предприятии, на глазок имеет текучку до 10% в квартал. Специалисты просто уходят на другие проекты. Вместо ораклоидов Оракл выставляет программиста 1С например, который оракл видит первый раз и это считается нормально.

Кроме того, любое элементарно изменение в системе с трудозатратами 1 человеко-час автоматом расценивается 1 млн.р. для заказчика.

Выводы:

1. Такое положение сложилось из-за роста зоопарков экосистем крупных игроков (Сбер, МТС, Яндекс, ...) при ограниченном предложении программистов на рынке труда.

2. Рост зарплат приведет к росту стоимости ИТ сервисов и систем, т.к. ЗП существенная составляющая в затратах.

3. Даже если сейчас ВУЗы и учебные заведения увеличат количество мест, и студенты этих специальностей увеличат число абитуриентов, то ситуация на рынке труда исправится только лет через 5.

Грааль забесплатно - максимально примитивная стратегия на американском рынке

- 23 мая 2021, 20:56

- |

Всем привет!

Накануне в комментариях вот к этому посту пообещал рассказать про самые примитивные стратегии на американском рынке, позволяющие показывать доходность лучше рынка. Прелесть этих подходов заключается в том, что для их применения не нужно владеть ни навыками инвестиционного анализа, ни выдающейся психологической устойчивостью, т.к. стратегии основаны на строгих критериях входа и выхода из позиции и исключают человеческий фактор.

Подходы эти мы разработали в рамках создания нашей стратегии на американском рынке, когда тестировали наличие тех или иных закономерностей. Подход, о котором пойдет речь сегодня, мы выявили в ходе анализа гипотезы о том, что быстрорастущие компании показывают доходность лучше рынка. И что же?

Стратегия #1. Портфель быстрорастущих компаний

Стратегия предполагает, что портфель в любой момент времени на 100% укомплектован компаниями, которые отвечают следующим критериям:

- Темп роста выручки y-o-y по результатам последней квартальной отчетности – выше 25%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал