Избранное трейдера ssss

Настоящий секрет Уоррена Баффетта

- 17 июня 2021, 11:56

- |

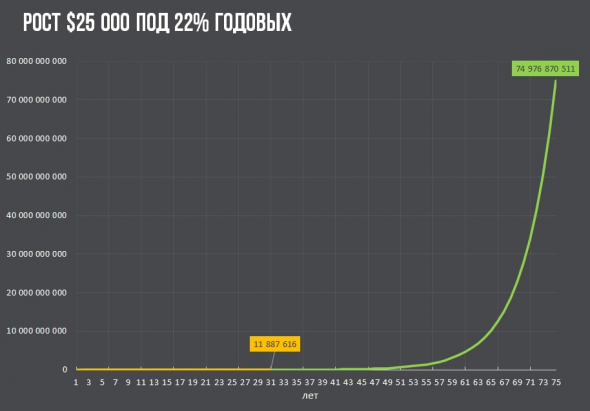

Более 2000 книг написано о том, как Уоррен Баффетт построил свое богатство на фондовом рынке, но все они упускают один важный факт. Баффетт заработал огромное состояние не потому что он хороший инвестор, а потому что он оказался хорошим инвестором на протяжении более 70 лет.

Баффетт начал инвестировать в десятилетнем возрасте, к 30 годам его активы выросли до $1 млн, к 90 годам — до $84,5 млрд. Из этой суммы $84,2 млрд он заработал уже после того как ему исполнилось 50 лет.

А теперь давайте проведем мысленный эксперимент. Представим, что Баффетт был бы «нормальным» человеком. В свои 20 лет, он тратил бы деньги на развлечения и путешествия, а не пытался бы сберегать максимум средств, чтобы запустить инвестиционное партнерство.

Допустим, что инвестициями Баффетт занялся бы только в 30 лет, накопив к этому моменту $25 000. Предположим, что его доходность осталась бы на таком же феноменальном уровне в 22% годовых, но в 60 лет он решил бы что пора закончить инвестиционную деятельность и сосредоточиться на игре в гольф.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 38 )

Нам грозит снижение уровня квалификации трейдеров

- 16 июня 2021, 10:48

- |

Обратил внимание, как много стало сейчас текстов следующего содержания:

«Пришёл на рынок, просто закидываю часть зарплаты на ИИС и богатею. Заработал столько-то миллионов. Фондовый рынок — это просто. Технический анализ не работает, фундаментальный анализ не нужен. Алгоритмы не нужны. Стопы не нужны, шорты не нужны. Просто купи, держи и выводи прибыль».

На возражения, что это случайный доход, обусловленный перегревом рынка — насмешки и агрессия.

И сейчас целая школа, биржевое поколение сформируется из вот таких вот. Как в 2006-2008 гг., когда даже управляющие профучастников не умели ничего, кроме как купить, держать и перестраивать лонги в портфеле.

По своему драматичный момент, надо его запомнить.

первичка перестала дорожать!!! Обьем предложения +10%

- 15 июня 2021, 21:29

- |

Квартиры перестали дорожать по всей рф. Объем предложения +10%, срок экспозиции возвращается к нормальному

Для сравнения июнь 2019 (2019 тк в 2020 была пандемия)

( Читать дальше )

Как вложиться в недвижимость дешево?

- 15 июня 2021, 13:24

- |

Сегодня мы расскажем вам об активе, с помощью которого можно инвестировать в недвижимость, диверсифицировать свой портфель и получать высокие дивиденды. Этот инструмент — REIT. В статье расскажем:

- каким он бывает;

- сколько можно заработать;

- когда его покупать.

REIT — что за зверь?

REIT (Real Estate Investment Trust) — это инвестиционный фонд недвижимости, который извлекает доход из строительства недвижимости, перепродажи и сдачи в аренду. Еще они могут покупать ипотечные бумаги. Полученный доход распределяется между акционерами фонда путем выплаты дивидендов. По закону такой фонд обязан направлять на дивиденды не менее 90% дохода.

На СПБ бирже вы можете купить акции разных REIT’ов. Покупая акцию, вы покупаете долю в недвижимости, которой владеет фонд, поэтому вложение в REIT — альтернатива приобретения недвижимости, у которой есть ряд преимуществ, таких как: диверсификация, ежеквартальные выплаты дивидендов, ликвидность, низкий порог входа.

Сразу скажу о минусе — это налогообложение REIT. По законодательству США с дивидендов акций фондов недвижимости вы заплатите налог 30%. Этот налог одинаков как для резидентов, так и для нерезидентов (нас с вами) и работает без исключений, даже если подписана форма W8-BEN.

( Читать дальше )

Перевод ИИС из Сбера в Финам

- 15 июня 2021, 12:56

- |

Перенес ИИС из Сбера в Финам. Закончил многолетнее сотрудничество с неповоротливым госброкером. Надеюсь, что навсегда.

Предыстория следующая. В 2015 году открыл два ИИС в Сбере. На себя и супругу. Цель – выйти на вычет типа Б (от прибыли) на обоих.

Почему Сбер? На тот момент большую тройку (Финам, БКС, Открытие) не рассматривал, а ВТБ весь 2015 год так и не соизволил предоставить услугу «Отрытие ИИС».

Основные причины ухода из Сбера:

1. Нестабильность работы софта.

2. Недостаточный уровень сервиса.

ИИСы с годами выросли, стало очень неудобно. Года полтора назад принял решение свернуть работу со Сбером.

Один из ИИСов закрыл год назад, выйдя на вычет второго типа. Второй решил перенести в Финам. Это один из счетов для трейдинга, поэтому ценных бумаг на нем не было. Лишь денежные средства. Что несколько упростило перевод.

Кратко опишу процедуру:

1.Открытие счета в Финам (ОБС+ИИС). Все дистанционно.

2. Из ЛК выгрузил доки, которые необходимо было отвезти в Сбер. Три документа:

( Читать дальше )

Почему депозит всё время сливается?

- 15 июня 2021, 11:34

- |

Он имеет тенденцию к сливу, как бы ты не разгонял его до высоких процентов. Например, я сделал среднерисково из 100 тыщ 320 тыщ, но потом слил до 160 тыщ. Далее я снова догнал его до 307 тыщ, но потом слил уже постепенно до 88 тысяч. То есть явная тенденция к снижению, говоря словами трейдеров — график баланса в медвежьей фазе всё время находится.

Что же делать? Как перевести торговлю в положительное матожидание?Результаты инвестиций в бетон

- 15 июня 2021, 09:01

- |

В предыдущем посте https://smart-lab.ru/blog/693823.php писал, что считаю «харды» важной частью капитала, но все-таки решил продать свою инвестиционную однушку. Причины:

— трудозатраты времени на деятельность рантье оказались больше, чем я думал;

— выхлоп от аренды с учетом коммуналки оказался меньше ожидаемого;

— рано или поздно потребуются капитальные вложения для ремонта;

— рынок аренды давно стагнирует и я сильно сомневаюсь, что ставки на аренду сильно вырастут в обозримом будущем, особенно в регионах, особенно в депрессивных;

— ликвидность недвижимости по сравнению с любой ценной бумагой, обращающейся на организованном рынке ниже на несколько порядков (продажа квартиры требует недель, а не минут/часов);

— чрезмерная концентрация активов в одном месте.

Сама по себе квартира, если ее рассматривать как актив имеет свои плюсы:

— значительно большая защищенность от мошенничества (лишиться квартиры куда труднее, чем денег на счету);

( Читать дальше )

Что я осознал к 39 годам?

- 14 июня 2021, 16:31

- |

До этого я писал пост, что я осознал к 35? Зашло еще лучше: 👍277.

Оба поста хорошие, актуальные, я рекомендую вам их прочитать, дабы я мог не повторяться.

На прошлой неделе мне стукнуло 39. И теперь я делюсь с вами моими новыми открытиями.

1. Если себе не вредить, если не набирать лишний вес, то самочувствие в 39 такое же, как и в 25. Возможно, если бы я профессионально занимался спортом, я бы почувствовал разницу, а так нет. Более того, местами мне кажется что энергии у меня сейчас даже больше, чем в 25.

2. Что касается ментального здоровья, то, возможно, мозг уже не так хорошо соображает, как в 19, но я этого не осознаю.

3. В какой-то момент мне показалось, что я прочитал достаточно книг, и могу сделать паузу, начать воплощать в делах тот опыт, который я уже получил к этому моменту из книг. Это оказалось ошибкой — нельзя прекращать читать. Чтением очень хорошо заполнять все паузы для прокрастинации. Это и отдых и удовольствие и развитие одновременно. Не будешь читать — будешь пропадать в телефоне. А хуже этого быть не может. Чтение — это как зарядка, делать надо регулярно, иначе теряется смысл.

4. Я много чего читал. Я получал очень много информации. И почти все это я забыл. Нельзя помнить всё. Но, каждая прочтенная книга меняла структуру моего мозга. Ни одна книга не прошла бесследно. Конкретные детали забываются, но структура реальности и ее осознание в моей голове сохраняются и позволяют принимать более качественные решения.

5. Одно из самых больших открытий последнего года жизни состоит в том, что мы подсознательно увиливаем от того, что сложно. Мы не хотим думать. Наш мозг нас самих обманывает, лишь бы уклониться от этой трудной и неприятной повинности — думать. Если ты это осознаешь, то ты можешь либо заставлять себя идти туда, где сложно, либо ставить свой мозг в такие условия, где он не сможет увильнуть от трудных раздумий. Уверен, что вторая уловка сработает лучше, чем думать через силу.

( Читать дальше )

Здравствуй, корона!

- 12 июня 2021, 19:44

- |

Затем проболела дочь 13 лет, один день 38, затем сын 20 лет, болел тяжело неделю, обошлось без антибиотиков.

Наконец заболела жена, причём у неё уже была корона в ноябре 2020. ПЦР у неё сейчас был отрицательный, а антитела высокие. Как так — непонятно. Тоже пришлось ей пить антибиотик.

У всех пропало обоняние, уже частично вернулось. У сына ещё и вкус пропал.

Я зарегистрирован в Москве, но реально живу в Подмосковье. Ни меня, ни семью никто не посетил и не регил из Роспотребнадзора, когда узнали, что я нахожусь не в Москве. Подмосковью судя по всему пох.

Так что мы даже в официальную статистику не попали. И сколько нас таких?

Все лекарства, КТ, анализы пришлось делать платно.

Хорошо, что не потребовалась госпитализация. Вот в больнице реально тяжело выкарабкаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал