Избранное трейдера SergP

STATDIVVOL индикатор статистического отклонения с учетом объема

- 28 марта 2019, 23:29

- |

Settings={

Name="STATDIVVOL",

period=10,

line=

{

{

Name="curve",

Color=RGB(0,0,255),

Type=TYPE_LINE,

Width=1

},

{

Name="line",

Color=RGB(255,0,0),

Type=TYPE_LINE,

Width=1

}

}

}

function Init()

return 2

end

function OnCalculate(index)

local sum1=0

local sum2=0

if index < Settings.period then

return nil, nil

else

for i=index-Settings.period+1, index do

if C(i) > O(i) then

sum1 = sum1 + (C(i) - O(i))*V(i)

sum2 = sum2 + (C(i) - O(i))*V(i)

else

sum2 = sum2 + (O(i) - C(i))*V(i)

end

end

sum1 = sum1/sum2

end

return sum1, 0.5

endс весовыми коэффициентами

( Читать дальше )

zigzag с уровнями на lua под quik

- 27 марта 2019, 21:24

- |

https://dropmefiles.com/yZqHe

Модифицировал zigzag в плане добавления ближайших уровней к текущей цене:

код индикатора:

Settings=

{

Name = "Zigzag3", -- название индикатора

delta=2, -- параметр индикатора

line=

{

{

Name = "zigzagline3",

Type =TYPE_LINE,

Width = 2,

Color = RGB(120,90, 140)

},

{

Name = "upline",

Type =TYPE_LINE,

Width = 2,

Color = RGB(255,0, 0)

},

{

Name = "lowline",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

}

}

}

function Init()

vMin = 0

vMax = 0

vMinindex = 0

vMaxindex = 0

voldMinindex = 0

voldMaxindex = 0

upval = 9999999

lowval = 9999999

upindex = 1

lowindex = 1

veu = nil

vel = nil

return 3

end

function OnCalculate(index)

local printz = 0

vsize = Size()

if index == 1 then

vMin = C(index)

vMax = C(index)

vMinindex = index

vMaxindex = index

voldMinindex = index

voldMaxindex = index

ve = C(index)

else

if voldMaxindex >= voldMinindex then

if C(index) > (1 + Settings.delta/100)*vMin then

vMin = C(index)

vMax = C(index)

vMaxindex = index

voldMinindex = vMinindex

vFrom = voldMaxindex

vTo = vMinindex

printz = 1

if (C(vMinindex) > C(vsize)) and (upval > C(vMinindex) - C(vsize)) then

upval = C(vMinindex) - C(vsize)

upindex = vMinindex

end

if (C(vMinindex) < C(vsize)) and (lowval > C(vsize)- C(vMinindex)) then

lowval = C(vsize) - C(vMinindex)

lowindex = vMinindex

end

else

if vMin > C(index) then

vMin = C(index)

vMinindex = index

vFrom = voldMaxindex

vTo = index

printz = 0

else

vFrom = vMinindex

vTo = index

printz = 0

end

end

else

if voldMaxindex <= voldMinindex then

if C(index) < (1 - Settings.delta/100)*vMax then

vMax = C(index)

vMin = C(index)

vMinindex = index

voldMaxindex = vMaxindex

vFrom = voldMinindex

vTo = vMaxindex

printz = 1

if (C(vMaxindex) > C(vsize)) and (upval > C(vMaxindex) - C(vsize)) then

upval = C(vMaxindex) - C(vsize)

upindex = vMaxindex

end

if (C(vMaxindex) < C(vsize)) and (lowval > C(vsize)- C(vMaxindex)) then

lowval = C(vsize) - C(vMaxindex)

lowindex = vMaxindex

end

else

if vMax < C(index) then

vMax = C(index)

vMaxindex = index

vFrom = voldMinindex

vTo = index

printz = 0

else

vFrom = vMaxindex

vTo = index

printz = 0

end

end

end

end

if (printz == 1) or (Size() == index) then

for i = vFrom, vTo do

k = (C(vTo)- C(vFrom))/(vTo- vFrom);

v = i*k + C(vTo) - vTo*k

SetValue(i, 1, v)

ve = v

end

if (Size() == index) then

ve = C(index)

if voldMaxindex >= voldMinindex then

vFrom = voldMaxindex

vTo = vMinindex

end

if voldMaxindex <= voldMinindex then

vFrom = voldMinindex

vTo = vMaxindex

end

for i = vFrom, vTo do

k = (C(vTo)- C(vFrom))/(vTo- vFrom);

v = i*k + C(vTo) - vTo*k

SetValue(i, 1, v)

end

if upindex ~= nil then

if C(upindex) > C(index) then

for i = upindex, index do

SetValue(i, 2, C(upindex))

end

veu = C(upindex)

end

end

if lowindex ~= nil then

if C(lowindex) < C(index) then

for i = lowindex, index do

SetValue(i, 3, C(lowindex))

end

vel = C(lowindex)

end

end

end

end

end

return ve, veu, vel

endСложности в алгоритмизации боковика

- 27 марта 2019, 19:35

- |

Приветствую!

В предыдущей статье писал, о целях поиска локального боковика с помощью алгоритма. Расскажу с какими сложностями при этом приходится сталкиваться.

1 Что есть боковик? почему в одном случае мы считаем что это боковик, а в другом похожем случае это не является боковиком?

2 Размер боковика! Локальный боковик может быть как 0.1% от цены так и несколько процентов от цены.

Так же можно описать множество пунктов, но они все смежные будут с выделенными двумя пунктами.

Как определить, что рынок возле той или иной цены остановится и пойдет обратно? только не постфактум, а именно онлайн. Да, мы рисуем уровни руками, или же смотрим на объемы и тд, но изначально никто не знает где и почему цена остановилась. Мы всегда наблюдаем уже постфактум, либо это синусоида цены, либо накопление объемов на уровне и тд. А значит мы с определением боковика всегда будем опаздывать от реального рынка.

Второй же пункт, это границы бокового движения. Пример сбера, последние две три недели он гулял в большом диапазоне от 20300 до 21000 грубо говоря, но при этом были и локальные уровни остановки цены в пределах 100-200р канала. В таком ракурсе получается, что при движении от нижнего канала к верхнему с учетом остановок, можно получать 300-400р с движения если отталкиваться от того, что цена вышла из маленького боковика и движется к большому.

Именно эти сложности приходится преодолевать при алгоритмизации. Ведь алгоритм должен сам определить боковое это движение или вялотекущее направленное.

Пока что не придумал ничего толкового. Есть идея, которую наполовину реализовал

1 проверяю выше закрытие предыдущего или нет, и строю верхний канал по большему значению

2 аналогично для нижнего канала, проверяю ниже мы предыдущего закрытия или нет.

3 слежу за ситуациями при которых верхнее значение канала как и нижнее значение не менялось более 60минут (это уже параметр, можно и без него конечно, через счетчик получив просто силу канала, например что мы 5 часов не вышли за границы, или же например сколько раз «кололи» канал но вернулись в его границы и тд)

4 канал считается не действительным при резком закреплении цены выше его границ, допустим большой минутной свечой закрылись выше/ниже границ

5 границы канала должны меняться после направленного движения и новой остановки

6 размах от верхнего к нижнему значению, не должен превышать Х% от цены

Какие минусы

1 Процент размаха дает возможность смотреть маленький ли канал в данный момент или большой, но это является параметром, а значит может привести к «лудоманству». Каких либо других возможностей поиска локального боковика пока что, не видится возможным, потому остановился на этом

2 Я всегда опаздываю за ценой. Если действовать сразу и брать с первых же баров определение боковика, то будет очень большое количество ложных определений, и соответственно, множество не правильных входов

3 Любые остановы движения цены, ломают логику и идет поиск очередного боковика, обычно это преждевременно получается.

4 Ложное расширение боковика, которое можно определить только постфактумом и нужно перерисовывать границы.

Ниже примеры в картинках

Ложный выход из боковика

( Читать дальше )

Новый индикатор Zigzag на lua под quik

- 25 марта 2019, 17:52

- |

Предлагаю его для ознакомления

при установке имя индикатора будет Zigzag

параметр delta задает в % плечо индикатора

цель данного индикатора — помочь быстро найти значимые уровни

планирую этот совместить с предыдущим: https://smart-lab.ru/blog/528924.php

и сделать адаптивный STATDIV

в дальнейшем в зигзаг добавлю отображение уровней

файл индикатора:

https://dropmefiles.com/WyjM2

выглядит на графике так:

сам код индикатора:

Settings=

{

Name = "Zigzag", -- название индикатора

delta=3, -- параметр индикатора

line=

{

{

Name = "zigzagline",

Type =TYPE_LINE,

Width = 1,

Color = RGB(120,90, 140)

}

}

}

function Init()

vMin = 0

vMax = 0

vMinindex = 0

vMaxindex = 0

voldMinindex = 0

voldMaxindex = 0

return 1

end

function OnCalculate(index)

if index == 1 then

vMin = C(index)

vMax = C(index)

vMinindex = index

vMaxindex = index

voldMinindex = index

voldMaxindex = index

v = C(index)

else

if voldMaxindex >= voldMinindex then

if C(index) > (1 + Settings.delta/100)*vMin then

vMin = C(index)

vMax = C(index)

vMaxindex = index

voldMinindex = vMinindex

vFrom = vMinindex

else

if vMin > C(index) then

vMin = C(index)

vMinindex = index

vFrom = voldMaxindex

else

vFrom = vMinindex

end

end

else

if voldMaxindex <= voldMinindex then

if C(index) < (1 - Settings.delta/100)*vMax then

vMax = C(index)

vMin = C(index)

vMinindex = index

voldMaxindex = vMaxindex

vFrom = vMaxindex

else

if vMax < C(index) then

vMax = C(index)

vMaxindex = index

vFrom = voldMinindex

else

vFrom = vMaxindex

end

end

end

end

for i = vFrom, index do

k = (C(index)- C(vFrom))/(index- vFrom);

v = i*k + C(index) - index*k

SetValue(i, 1, v)

end

end

end+100% первый год алготрейдинга. Одурачен ли я случайностью?

- 22 марта 2019, 16:32

- |

Всех приветствую!

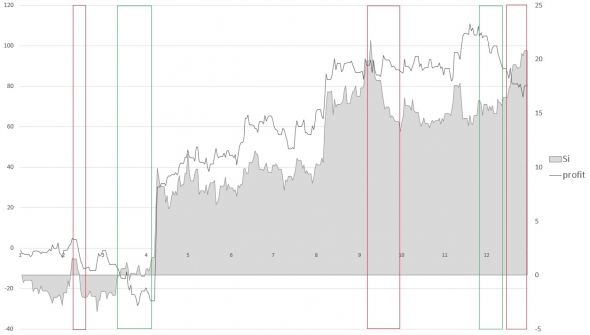

Первый год публичной алго торговли закончился с результатом +100%.

Первый пост о моем пути к алготрейдингу тут

В этом посте подробно разберу результаты за прошлый год, а также попытаюсь ответить на вопрос – одурачен ли я случайностью?

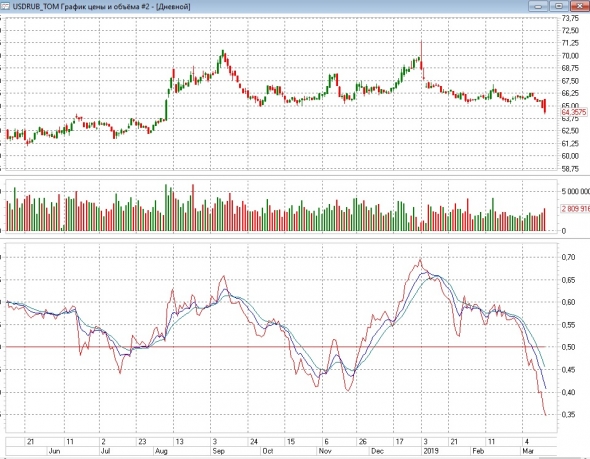

На рисунке изменение депозита и фьючерса долл./руб.

Все системы торговали на фьючерсе долл./руб. Примерно 75% систем работают на волатильности, остальные пытаются поймать тренд. В начале года затишье, которое к концу марта привело к просадке в 30%. Ну а дальше роботы оседлали взрыв рынка. 8 августа вывел 10% от первоначального депо, в этот же период был удержан НДФЛ на всю сумму накопившегося дохода.

Красным цветом выделил зоны, где алгоритмы не смогли заработать на волатильности. То есть движения были, но они были «плохими». В эти периоды дневные свечи имели большие тени как с верху, так и снизу. Поэтому, не смотря на хорошую волатильность их возило по стопам. Зеленые зоны – экстремально низкая волатильность и сильные просадки.

( Читать дальше )

LUA Quik тестирование

- 22 марта 2019, 09:58

- |

Наверняка данный вопрос сильно возникал в головах многих — где тестировать робота на ЛУА (Квик)?

Доработал индикатор STATDIV на lua для quik

- 18 марта 2019, 23:01

- |

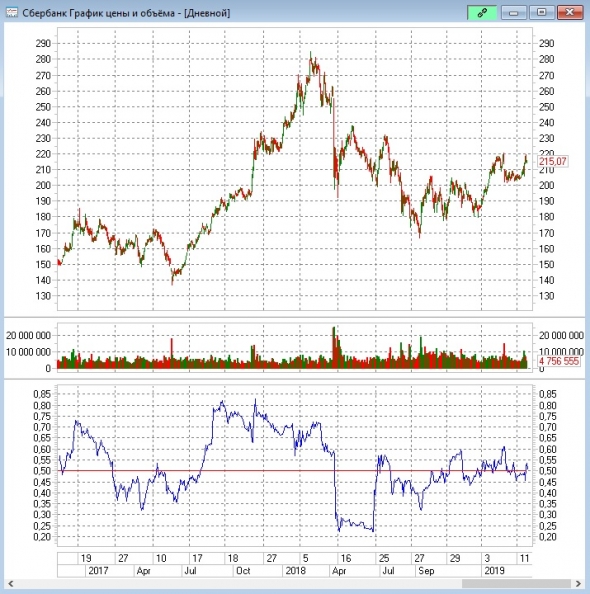

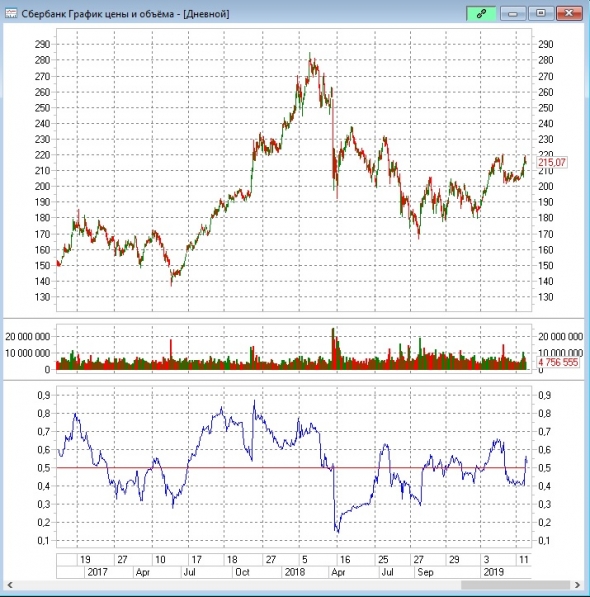

если касная кривая выше 0,5 и синяя выше зеленой то логуем

если красная ниже 0,5 и синяя ниже зеленой то шортим

принимаю пожелания по изменению кода индикатора

скачать можно здесь:

dropmefiles.com/y4kpv

как установить:

в папке quik создаете папку LuaIndicators туда кидаете текстовый файл с раcширением .lua и содержанием приведенного индикатора, потом запускаете quik и добавляете как обычный индикатор к графику с именем STATDIV

продолжение темы: smart-lab.ru/blog/528145.php

код:

Settings={

Name=«STATDIV»,

period=25,

line=

{

{

Name=«curve»,

Color=RGB(255,0,0),

Type=TYPE_LINE,

Width=1

},

{

Name=«line»,

Color=RGB(255,0,0),

Type=TYPE_LINE,

Width=1

},

{

Name=«MA»,

Color=RGB(0,0,255),

( Читать дальше )

для тех кто хочет много бабок зарабатывать

- 17 марта 2019, 15:26

- |

если его значение больше 0,5 то выставляете заявку на покупку с тек профитом >= стоплоссу

гарантированно будете зарабатывать

подключить его можно так:

в папке quik создаете папку LuaIndicators туда кидаете текстовый файл с раcширением .lua

и содержанием приведенного индикатора, потом запускаете quik и добавляете как обычный индикатор к графику

название его в списке будет STATDIV (статистическое отклонение)

на рисунке отобразил его работу с периодом 25 и 50

его суть в том чтоб показать куда отклонено статистическое распределение вероятностей, вверх или вниз за определенный период

проще говоря, куда вероятнее пойдет рынок вниз или вверх

если значение индикатора выше 0,5 то разрешено лонговать, если ниже то разрешено шортить

рекомендации по подбору периода: период для этого индикатора выбираете как период между двумя

последними локальными вершинами

позже могу математически привести целесообразность его использования

( Читать дальше )

Полезный советник "Advisor_Volatility". Бесплатно.

- 14 марта 2019, 12:00

- |

Хороший и успешный трейдер, каждый день считает дневную волатильность за предыдущий день или среднюю волатильность за несколько дней. На основании этих расчетов волатильности можно понимать какие тейки и стопы надо ставить. При большой волатильности рынок дает большие тейки но и стопы надо ставить побольше.

Не правильно ставить большие тейк 200 пунктов на инструменте если последние две недели инструмент ходит по 100-150 пунктов или ставить тейк 100 пунктов если инструмент двигается по 800-1200 пунктов в день. В первом случае вы будете постоянно получать убытки. Во-втором случае сильно не до зарабатывать, что скажется на депозите. Волатильность считать надо, с ней сейчас беда…

Мало кто считает дневную волатильность потому что не понимаю как это делать и для чего это надо делать. Мы маленькая команда торгующих трейдеров, решили исправить это и создали советника, который рассчитывает дневную волатильность за установленный промежуток времени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал