Избранное трейдера Сергей Хорошавин

Дивиденды Сбербанка за 2023 год могут составить 33 рубля на акцию - Риком-Траст

- 13 сентября 2023, 16:30

- |

По словам Грефа, сейчас «Сбер» платит 50% дивидендов от чистой прибыли, что достаточно значимо для акционеров. Важно, что не планируется ни снижение размера дивидендов, ни увеличение дивидендов на системной основе. Если достаточность капитала будет высокой, банк будет рассматривать выплату повышенных дивидендов. Однако пока говорить об этом рано.

За 8 месяцев по РПБУ «Сбер» заработал 22,1 руб. дивидендов на акцию или 8,6% при выплате 50% чистой прибыли. Базовый прогноз дивидендов за 2023 г. — 33 руб. что предполагает доходность 12–13%.

Последний отчет четко показал силу бизнеса «Сбера» даже в текущих условиях, при росте инфляции и росте ключевой ставки вкупе с девальвацией рубля. В это время банк продолжает наращивать кредитный портфель и демонстрирует опережающий рост по всем метрикам. Несколько настораживает превышение стоимости риска над прогнозными значениями, но это связано с мощным ростом портфеля кредитных карт.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

📉Акции ОВК упали на 25% за день после того как акционеры одобрили допэмиссию, которая размоет долю текущих акционеров почти в ноль

- 13 сентября 2023, 14:43

- |

Сегодня акционеры компании проголосовали за увеличение уставного капитала.

Сейчас уставной капитал составляет 116 млн акций.

Это означает, что доля текущих акционеров будет размыта более чем в 100 раз.

Это означает, что текущая рыночная цена 138 рублей не имеет никакого смысла.

Акции ОВК сегодня на 5 месте по обороту на Мосбирже, дневной оборот составил рекордные для ОВК 3,78 млрд руб.

"Объединенная вагонная компания" проведёт допэмиссию, разместив 12,5 млрд акций

- 13 сентября 2023, 14:12

- |

Внеочередное собрание акционеров ПАО «Научно-производственная корпорация „Объединенная вагонная компания“» одобрило увеличение уставного капитала путем размещения допэмиссии акций.

ОВК планирует разместить по открытой подписке 12,5 млрд дополнительных акций номиналом 1 рубль каждая. В настоящий момент уставный капитал компании состоит из 115 996 689 обыкновенных акций номиналом 1 рубль каждая.

www.interfax.ru/business/920584

Сбер (SBER) — 2024-й будет тяжелее?

- 13 сентября 2023, 13:12

- |

Из свежих результатов по РСБУ видно, что Сбер идёт на новый абсолютный рекорд по чистой прибыли: наш прогноз на данный момент составляет больше 1.5 трлн за 2023-й. Столько Сбер еще никогда не зарабатывал, но в этом году всё возможно.

Однако акции Сбера уже стоят недешево, и прежде чем покупать акции по текущим на средне-/долгосрок, стоит задаться резонным вопросом — будет ли 2024-й хуже или лучше, чем 2023-й?

Еще в начале августа, когда ставка была 8.5%, инвесторы могли обоснованно рассчитывать, что 2024-й год по прибыли будет как минимум не хуже, чем 2023-й. Умеренное повышение ключевой ставки до 9.5-10% Сбер смог бы переварить спокойно.

Однако после резкого повышения с 8.5% до 12% картина меняется кардинально.

— за последние два месяца банк выделил 200 млрд рублей в резервы под обесценение кредитов. Сейчас банк связывает это с девальвацией рубля, однако в дальнейшем доп. рост резервов будет вызван потенциальным ухудшением качества кредитов из-за более высокой процентной ставки. Чем больше резервы банка — тем сложнее наращивать прибыль.

( Читать дальше )

Акции РФ, которые стабильно платят дивиденды десятилетиями!

- 13 сентября 2023, 09:59

- |

Поскольку я — дивидендный инвестор и инвестирую только в те компании, которые стабильно платят дивиденды, то решил проанализировать акции на нашей бирже и сделать выборку по самым длинным «безаварийным» промежуткам выплат.

Основной критерий отбора:

компания стабильно платит дивиденды не менее 10 лет без отмены!

В итоге, получилась следующая таблица. В столбце «не было отмен с начала выплат» отмечены те компании, которые вообще никогда не отменяли дивиденды с момента размещения на бирже или с самого начала их выплат:

Лидерами «безаварийной» выплаты являются:

✅ЛУКОЙЛ

✅Сургутнефтегаз

✅Транснефть

✅Ростелеком

✅НОВАТЭК

✅Татнефть

✅МТС

Данные компании стабильно выплачивают дивиденды на протяжении 19-23 лет!

Отдельно надо сказать про СБЕР — банк платит дивиденды с 2000 года, но в 2022 отменил выплату😔 первый раз в истории за 22 года!

В заключении скажу, что все эти компании из списка «лидеров безаварийной выплаты» есть в моём инвестиционном портфеле:

( Читать дальше )

Сбербанк – Рекордная прибыль за 8 месяцев на фоне сильной динамики кредитования - Ренессанс Капитал

- 12 сентября 2023, 16:30

- |

Объём торгов: RUB 12 778,1 млн

В свободном обращении: 47,68%

ПАО Сбербанк представил сокращенные финансовые результаты за 8M23 по РСБУ.

Чистая прибыль в августе возросла до максимума с начала года – 141 млрд руб., увеличив прибыль за 8М23 практически до 1 трлн руб. Показатели деятельности банка в августе остались на позитивных трендах последних месяцев на фоне сильного роста кредитования.Донец Софья

Мелащенко Андрей

«Ренессанс Капитал»

( Читать дальше )

Сбербанк бьет рекорды по месячной прибыли

- 12 сентября 2023, 15:04

- |

Сбербанк вчера представил отчетность по РПБУ за первые 8 месяцев 2023 г.

Прибыль:

• За 8 месяцев – 999 млрд руб. (+21% относительно 8 мес. 2021 г.),

• за август – 141 млрд руб. Побит июньский рекорд (139 млрд руб.), когда была продана европейская «дочка».

Рост кредитных портфелей:

• Физлица: +3,8% м/м против +2,8% в июле. Темпы роста ожидаемо ускорились после повышения ключевой ставки – клиенты стремились закрыть одобренные сделки.

• Юрлица: +1,4% после всплеска в июле (+2,7%) (без учета валютной переоценки). Темпы роста вернулись к средним значениям.

Чистый процентный доход: +40% г/г за счет роста бизнеса и низкой базой прошлого года.

Чистый комиссионный доход: +20% г/г за счет комиссий за эквайринг и РКО ФЛ.

Показатель COR (степень риска) остался на уровне 1,4%.

Ослабление рубля также вносит дополнительный вклад в рост прибыли банков. При стабилизации национальной валюты месячная прибыль Сбербанка, по нашим оценкам, может составить ~120 млрд руб. и ~1,4–1,5 трлн руб. за 2023 год.

( Читать дальше )

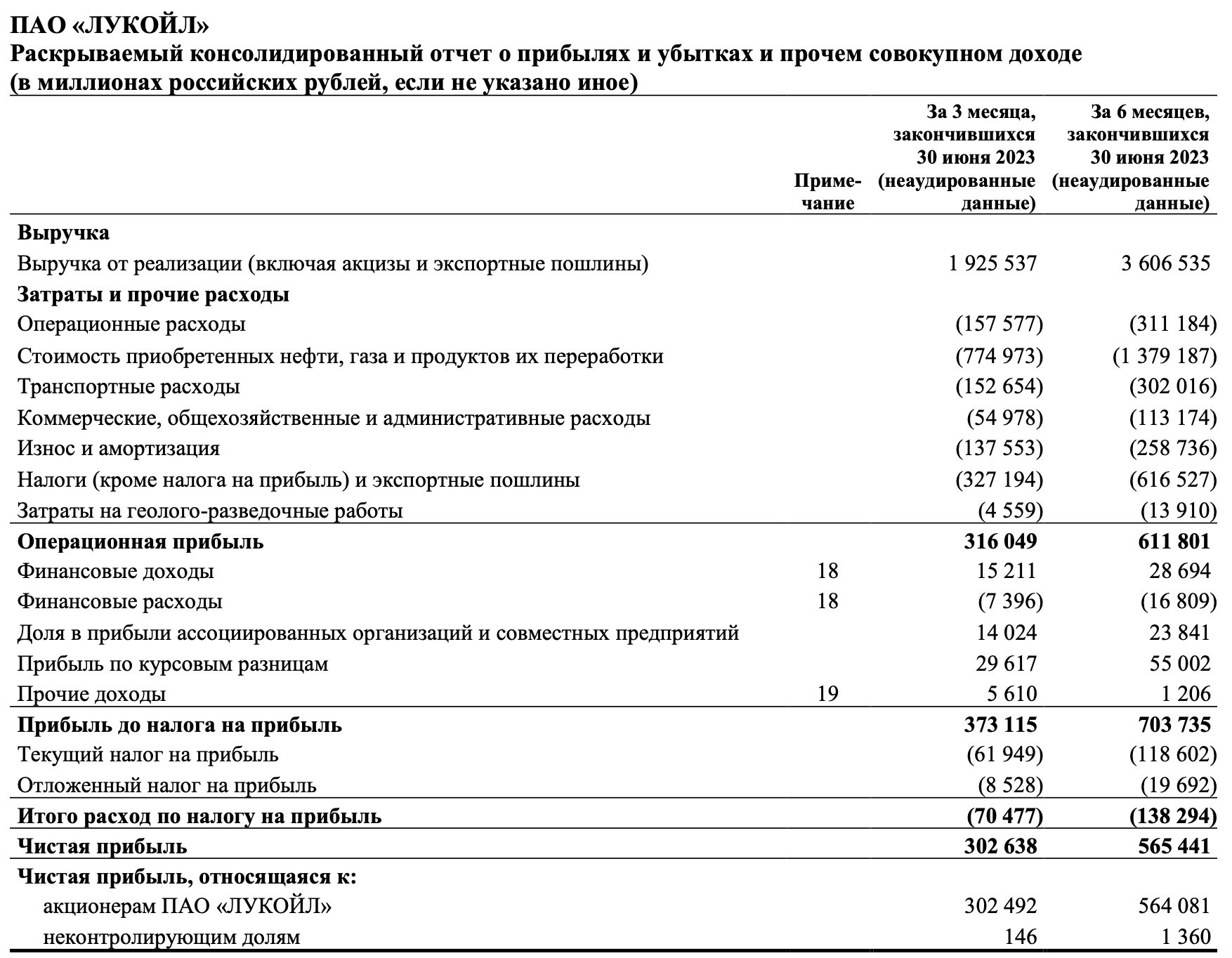

Обзор результатов Лукойла за I пол. 2023 г. по МСФО. Выкуп акций + дивиденды

- 12 сентября 2023, 13:32

- |

— Выручка: 3,6 трлн руб.

— EBITDA: 871 млрд руб.

— Чистая прибыль: 565,4 млрд руб.

— Свободный денежный поток: 394 млрд руб.

Данные для сравнения за I пол. 2022 г. Лукойл не предоставил. Тем не менее, если сравнивать показатель EBITDA, то он значительно превышает средние исторические значения. Если сравнивать чистую прибыль с I пол. 2021 г., рост составил более чем на 60%.

Из интересного и одновременного важного, на балансе компании появились рекордные 1 трлн руб. Таким образом, инвесторы могут рассчитывать на выкуп собственных акций у нерезидентов и выплату дивидендов.

Напомним, Лукойл на выкуп потратит где-то 550 млрд руб. и около 10% от итоговой суммы, потраченной на выкуп, должен направить в бюджет страны. В результате, у компании остаётся денежных средств в размере 415 млрд руб. или около 600 руб. на акцию до погашения.

Кроме этого, нужно понимать, что цены на нефть в рублях во II пол. 2023 г. выше, а дисконт на российскую нефть продолжает снижаться. Таким образом, следующее полугодие будет ещё сильнее.

( Читать дальше )

Позитивный взгляд на акции Сбербанка сохраняется - Атон

- 12 сентября 2023, 10:49

- |

В августе чистая прибыль Сбера увеличилась на 8.1% м/м и достигла 140.9 млрд руб. (данные за август 2022 года не раскрываются). Чистый процентный доход вырос на 7.9% м/м (+49.5% г/г) до 209.4 млрд руб. за счет роста объемов кредитования и эффекта низкой базы, а чистый комиссионный доход увеличился на 2.4% м/м (+16.4% г/г) до 64.3 млрд руб. Операционные расходы сократились на 2.1% м/м (+28.3% г/г) до 70.3 млрд руб., а соотношение затраты/доход за 8М23 осталось на уровне 22.2%. Объем кредитов физическим лицам вырос на 3.8% м/м, корпоративным заемщикам — на 2.3% м/м. Чистая прибыль за 8М23 составила 999.1 млрд руб. при высокой рентабельности капитала (25.2%). Стоимость риска сохраняется на уровне 1.4%. Доля неработающих кредитов составляет 2.1% портфеля. Банк выполняет все нормативы достаточности капитала ЦБ РФ и не пользуется регуляторными послаблениями, предоставленные Банком России с целью поддержки банковского сектора.

( Читать дальше )

🔌 Обзор Интер РАО — потенциал для роста есть. Какой?

- 12 сентября 2023, 02:00

- |

Интер РАО — одна из крупнейших российских энергетических компаний, которая владеет 21 электростанцией. Установленная мощность — 30,7 ГВт на 2021 год, в 3 раза выше, чем, например, у Юнипро.

➡ Состав акционеров

Акционеры Интер РАО — Роснефтегаз (26,37%) и ФСК ЕЭС (8,57%). Роснефтегаз на 100% принадлежит Росимуществу (т.е. государству), ФСК ЕЭС – Россетям на 80,13%, а те в свою очередь на 85,3% тому же Росимуществу. То есть у государства примерно 32-33% акций Интер РАО. Еще 29,56% акций компании принадлежат самой Интер РАО, компания может их использовать в ходе голосования. Free float, акции, торгующиеся на бирже составляют 35,5%. Контролирующего акционера нет, компания частно-государственная.

✔ Чистая прибыль Интер РАО, в млрд руб.

2017 = 54,7

2018 = 71,7

2019 = 81,9

2020 = 75,5

2021 = 98,8 (прогноз)

2022 = 118,4 (прогноз)

2023 (1-е полугодие) = 67,8

Рост показателей прибыли очевиден. При этом первый квартал у Интер РАО всегда самый сильный, остальные 3 квартала слабее. Поэтому ждать повторения результатов 1-го полугодия 2023 года во втором не стоит. За 2-й квартал 2023 года Интер РАО получила 27 млрд руб. прибыли, за 2-й квартал 2022 года = 20 млрд руб. — с учетом этого, я жду около 50 млрд руб. прибыли по итогам второго полугодия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал