Избранное трейдера Сберегатель (Сэр Лонг)

Самый дешевый банк на бирже и камни

- 13 июля 2021, 17:35

- |

t.me/taurenin

▫️ Капитализация: 32,5 млрд р

▫️ Операционный доход 1П2021: 20 млрд р

▫️ Прибыль 1П2021: 8,67 млрд р

▫️ Форвардный P/E 2021: 2,12

▫️ P/B: 0,4 (собственный капитал = 89,8 млрд р)

▫️ Рентабельность активов 2020: 1,5%

▫️ Активы на 1.07.2021: 738 млрд р

✅ Банк дешевый по текущим и форвардным мультипликаторам. Чистая прибыль на 1П2021 почти равна прибыль на весь 2020 год.

✅ Стабильно платит дивиденды. На обыкновенную акция выплата за 2020 год составила 4.56 р. (6,8% к текущей цене).

При этом, на дивиденды направляется лишь 20% чистой прибыли. При форвардном показателе P/E 2,12 дивидендный доход может составить 10%.

✅ Комиссионные доходы составляют 20% дохода банка. За 1П2021 они выросли на 26% г/г.

✅ Кредиты физическим и юридическим лицам выросли более чем на 10%.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 29 )

Как рубить бабло на бирже? Как собирать ВДО портфель? 65 самых дивидендных компаний США

- 12 июля 2021, 10:32

- |

Напоминаем, что авторы, чьи посты попали сюда, получают небольшой денежный приз!

Новое! На прошлой неделе в комментах замутили смартлаб спринты! Тонны пользы в комментариях читайте в постах по тегу смартлаб спринт.

А вот и польза:

✅⭐️28❤️145 Сэр Лонг: Как рубить бабло на бирже (Полная инструкция)

✅⭐️21❤️75 Сэр Лонг: Шарп и Сортино. Всё, что надо знать о этих коэффициентах

⭐️17❤️93 Виктор Петров: Инвесторы-новички потеряли 30% НДФЛ из-за собственной безалаберности

⭐️29❤️83 Алексей Степаныч: Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1

⭐️35❤️60 Finindie Аристократы (про 65 стабильных дивидендных компаний США)

⭐️12❤️49 Георгий Аведиков: Заманчивые и обманчивые дивиденды

⭐️12❤️39 Rondine Нижнекамскнефтехим: намечается рекордная прибыль за полугодие 2021

⭐️35❤️67 dekab1 Изменение банками и брокерами условий ДКБО и тарифов в одностороннем порядке

Кстати, смартлабу было 11 лет 4 июля!

Лучшим подарком будет, если вы будете писать на смартлаб чаще❤️

ну и на инстаграм с телегой можно подписаться😂

Подскажите, как можно слить ДЕПО?

- 11 июля 2021, 18:48

- |

1. Торговля только на свои

2. при просадке более 10% поза не закрывается

3. торговля только Дивидендными акциями, на которые прогнозируемый дивиденд более 5% годовых? (идея, если случилась просадка, то за счет двивидендов и усреднения вывозить цену акции, 5%-это прогнозируемый дивиденд годовой, а не то, на сколько они могут вырасти за год)

4. торговля только 1-ым ну макуисмум 2-ым эшелном

5. каждой бумаги не более 20% от ДЕПО

6. Каждой бумаги не более, чем на 1 млн. рублей

Юнипро. Разбор позиции

- 07 июля 2021, 12:48

- |

Юнипро – частная компания, продает мощность, электрическую и тепловую энергию.

В народе прослыла как квазиоблигация, однако мы видим в ней пару интересных моментов:

👉Рост дивидендов благодаря вводу в эксплуатацию 3-го блока БГРЭС

👉Возможная продажа компании ее мажоритарным акционером Uniper SE

Триггер номер раз – дивиденды.

Тезис был следующий: ввод блока – рост годового дивиденда до 0,317 рублей на акцию – при нашей средней цене входа в позицию = 2,83 рубля дивдоходность = 11% – есть хороший потенциал для роста котировок под более скромную требуемую дивдоходность.

Естественно, риск того, что мы можем объеб*ться с такими намерениями, возрос поскольку сейчас требуемая доходность начала расти в условиях роста ключевой ставки. Однако мы все равно видим достаточный потенциал для роста.

Пока компания выплатила 0,1269 рублей на акцию в июне этого года. Исходя из этой выплаты, мы видим 2 сценария развития ситуации по дальнейшим дивидендам:

( Читать дальше )

ЗАЩИТНЫЕ АКЦИИ ПРИ ОБВАЛЕ РЫНКА 🔥🔥🔥

- 06 июля 2021, 11:36

- |

Привет. Коротко и по делу.

Фундаментальный анализ, 4 акции, которые быстро восстанавливаются после любых кризисов и пандемии.

1️⃣ Сектор: Здравоохранение

📊 $DHR — Danaher Corporation — американская компания, которая сосредоточена в области проектирования, производства и маркетинга промышленных и потребительских товаров. Работает в пяти сегментах: измерительные системы, стоматология, промышленные технологии, экологии, биология и диагностика. Danaher являются новаторами в науке и технике. Компания, основанная в 1969 году.

📌 Как и любая развитая подобная компания Danaher Corporation устойчива к кризису, капитализация составляет 195.4 млрд. долларов, P/E 43. Вообщем, при падении от 10 процентов, рекомендация покупать, так как компания всплывает как поплавок при любом шторме.

2️⃣ Сектор: Здравоохранение

📊 $JNJ — Johnson & Johnson производит товары для гигиены, лекарства для оказания первой помощи и медицинское оборудование.

( Читать дальше )

Почему инвестиции в российский рынок обречены?

- 04 июля 2021, 18:42

- |

Для начала хотел бы описать свои принципы:

1. 10% выручки должно идти на R&D.

2. Операционная маржа не меньше 10%.

3. Дивиденды меньше 40% от прибыли, желательно без них.

4. Компания дефолтоустойчивая по 5-ти факторной системе Альтмана.

Каждый пункт очень важен, самое главное, что с таким портфелем можно спать спокойно.

Приведу список компаний (равные доли):

NVDA

MU

AVAV

Amat

Anet

LRCX

ADBE

IRBT

TER

EW

ISRG

ILMN

Еще есть различный биотех, вес всех в портфеле как у одной из вышеприведенных:

REGN

UTHR

ALXN

VNDA

VRTX

EXEL

SGEN

CORT

ROA и ROE. Бессмысленность использования.

- 04 июля 2021, 10:48

- |

Здравствуйте, в этой статье хочу рассмотреть мультипликаторы ROA и ROE,

объяснить на примере, почему считаю бессмысленными данные мультипликаторы,

и почему не стоит сравнивать компании по рентабельности.

Т.к. они оба имеют в числителе Чистую прибыль — ссылка на статью почему ЧП не фундаментальный показатель.

Итак, ROA — рентабельность активов предприятия, ЧП/Всего активов*100%

ROE — рентабельность чистых активов, ЧП/Капитал(Чистые активы)*100%

Оба мультипликатора связаны так или иначе с активами компании, давайте разберём,

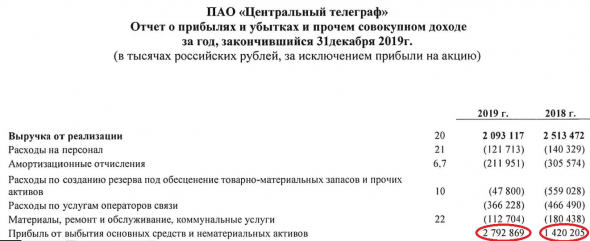

что же не так с этими самыми активами компании.На эти рассуждения меня натолкнула отчётность

компании «Центральный телеграф», её и разберём. Компания в 2018 и 2019 году продала Основные средства

и выплатила огромные дивиденды. Давайте взглянем на эти сделки в отчётности по мсфо:

В особенности интересна сделка 2019 года, запомните пожалуйста эту цифру 2,7 млрд. Руб.

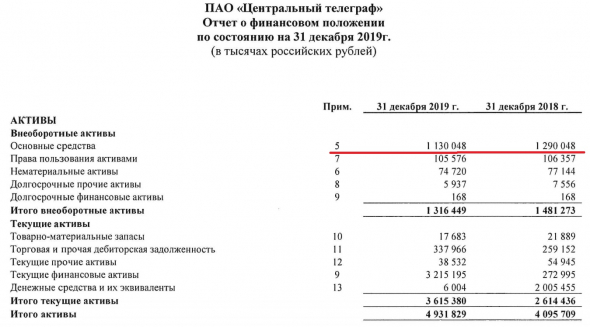

Взглянем на баланс компании:

( Читать дальше )

Сижу и думаю: чё еще купить бы? Есть идеи?

- 02 июля 2021, 15:33

- |

А у вас какие есть идеи?

"Московская биржа" планирует с 1 июля допустить к торгам 29 иностранных акций

- 30 июня 2021, 16:10

- |

1. Organon & Co — фармацевтическая компания, сейчас ее акции торгуются по цене 30.55 $, что является ниже на 80 % от справедливой оценки компании. Фундаментальные показатели рыночной стоимости к прибыли ( p/e) и балансовой стоимости (p/b) компании составляют всего 5.3 и 1.6, что ниже в 4 и 2 раза показателей американского рынка и сектора фармацевтических компаний соответственно и также говорят, что акция недооценена.

2. Cinemark Holdings — американская компания, управляющая 408 театрами и 4657 кинозалами в 38 штатах США и на международном уровне в 12 странах, главным образом в Мексике, Южной и Центральной Америке. Текущая цена акций компании 21.87$, что на 70 % ниже справедливой оценки. Несмотря на ограничения связанные с COVID-19, в ближайшие 2 года планируется рост прибыли на 80 %.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал