Избранное трейдера Stoic

TSLab: как жахать на всю котлету (реинвест)

- 12 апреля 2019, 10:00

- |

Основным способом получения хулиардов процентов на тестировании стратегии является реинвест прибыли.

Без этого вы получите свою скучную вялую эквити, так и не поняв, какой потенциал хранится в вашей стратегии.

Если у стратегии постоянные положительные результаты за определенный период (часы или недели — роли не играет), то надо показывать график с реинвестом.

Как делать реинвест на TSLab без кода, только на кубиках (код то писать большинству лень).

Очень просто. Рассмотрим для фьючей.

Необходимо определить две константы: «стартовый депозит» и «стоимость ГО одного контракта». Тогда нам будет понятно, какое количество контрактов можно открыть изначально. (Не надо указывать стартовый капитал в настройках TSLab, пусть там будет ноль, выведите его в константу — потом, поверьте, будет проще в настройках).

Чтобы отработать с минимума, поставьте стартовый капитал = ГО, то есть стратегия начнет работу с одного контракта.

Плюс к этому добавляем в формулу кубик «Доход за всё время».

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 7 )

Тестирование робота PVVI в программе Wealth-Lab

- 11 апреля 2019, 22:11

- |

Введение

Торговая система PVVI основана на индикаторе PVV (price/volume/volatility). Данный индикатор связывает в единую формулу цену, объем и волатильность. Краткое и очень эмоциональное описание истории появления этой формулы я привел в своей предыдущей статье:

Индикатор PVV (price/volume/volatility)

Т.к. по образованию я математик, а по профессии программист, то первым делом сразу же после формализации торговой системы PVVI я закодировал одноименного робота, который и служит мне верой и правдой уже более 3 лет.

В этой статье приведены результаты тестирования робота PVVI в программе Wealth-Lab.

Краткое описание робота PVVI

Разумеется, я не раскрою секрет полученной формулы, но краткое описание основных особенностей этой торговой системы, разумеется, приведу. Итак, вот основные характеристики робота PVVI:

- Это краткосрочная спекулятивная стратегия, среднее время удержания позиции составляет 3 дня.

- Торговля осуществляется на дневном таймфрейме.

- Сделки совершаются только в лонг.

- Покупка осуществляется за несколько минут до закрытия торгов.

- Стоп-лосс и тэйк-профит равны одной среднедневной волатильности по бумаге за 10 последних торговых дней (2 недели).

( Читать дальше )

Робот "Два Боллинджера" с исходниками

- 04 апреля 2019, 16:19

- |

Итак, робот на двух графиках Боллинджера.

Общий принцип:

1) На цену накладываются два графика Боллинджера: с периодами 20 и 120 (назовем их local и global).

2) В зависимости от параметра внутри робота, входим либо когда цена входит внутрь local-Боллинджера (ContrTrendFlag=1), либо выходит из него (ContrTrendFlag=0).

3) Дополнительный фильтр: Лонг только когда когда мы в верхней половине global-Боллинджера, шорт — если в нижней.

Данные робот берет из графиков, так что график должен быть открыт, и прописаны идентификаторы.

График с двумя Боллинджерами выглядит примерно так:

Настройки на цене и индикаторах не забудьте:

( Читать дальше )

Апдейт модели LQI за Декабрь'18

- 02 января 2019, 02:02

- |

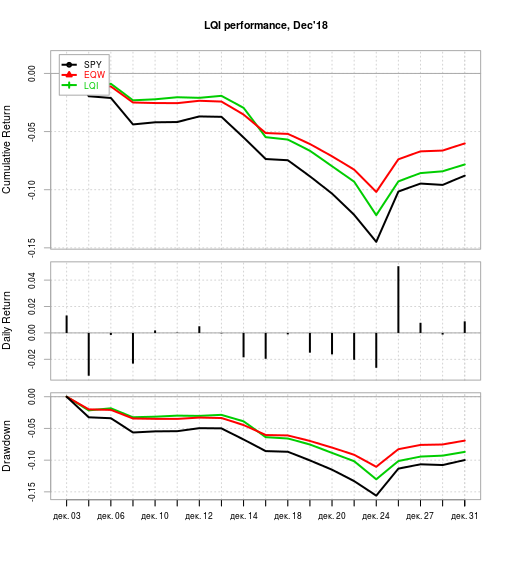

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за декабрь (результаты за прошлый месяц: smart-lab.ru/blog/508343.php). Модель третий месяц подряд обгоняет SPY, но учитывая динамику индекса за последний месяц это не очень-то вселяет оптимизм. Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.048 -7.95

XLP 0.221 -8.91

XLE 0.000 -12.43

XLF 0.000 -11.12

XLV 0.000 -9.35

XLI 0.196 -10.65

XLB 0.000 -6.88

XLK 0.000 -8.36

XLU 0.210 -3.99

IYZ 0.214 -8.22

VNQ 0.112 -7.96

SHY 0.000 0.76

TLT 0.000 5.85

GLD 0.000 4.92

В среднем перформанс выбранных секторов оказался чуть лучше, чем у SPY, за счет этого удалось примерно на 1% обогнать индекс, однако из-за отсутствия в портфеле из-за предыдущего несходящего тренда защитных активов — золота и трежерей — модель проиграла EQW (equal-weighted портфель торгуемых тикеров): (-8.8%) SPY vs (-7.8%) LQI vs. (-6.0%) EQW. В терминах максимальной просадки в течение месяца модель также обогнала SPY и оказалась хуже EQW: 12.6% LQI vs. 15.4% SPY vs. 11.1% EQW. Что немного радует: в течение месяца я активно управлял реальным счетом (сливая портфель по ходу углубления просадки), так что результат получился чуть лучше — наверное, где-то на уровне EQW, однако этот результат все равно удручающий.

( Читать дальше )

Критерии для продажи облигации из портфеля

- 11 октября 2018, 11:58

- |

Добрый день!

Подскажите, пожалуйста, как лучше поступить с облигациями в портфеле, а то я что-то запутался…

Для упрощения облигации взяты абстрактные. Предполагается, что эмитенты облигаций – надежные, с высокими кредитными рейтингами, с нулевой вероятностью дефолта. Ситуация рассматривается на текущий момент «как есть».

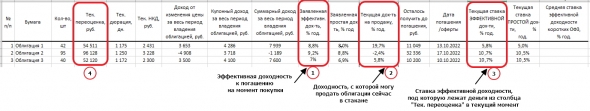

В портфеле есть три облигации (см. рисунок).

Облигация 1в момент покупки давала эффективную доходность 8,8% годовых к погашению (рамочка 1). После покупки котировки облигации начали расти. Сейчас она торгуется на бирже с эффективной доходностью к погашению 5,8% годовых (рамочка 3). И, соответственно, если я ее продам в стакане, то прибыль от инвестиции составит для меня 19,7% годовых (рамочка 2).

Мои рассуждения: за счет роста котировок накоплена хорошая прибыль, которую можно зафиксировать. Кроме того, получается, что средства из графы «Текущая переоценка» (рамочка 4) размещены сейчас всего под 5,8% годовых (так как, если я продам облигацию по текущим ценам и захочу купить ее снова, то покупать ее буду на освободившиеся средства уже с доходностью 5,8% годовых), в то время, как у ОФЗ сейчас доходность выше. Поэтому, как я думаю, эту облигацию сейчас выгоднее продать и вложить полученные средства в любую другую облигацию (того же уровня надежности) с доходностью выше 5,8% — это будет выгоднее, чем продолжать удерживать Облигацию 1 в портфеле. Верно? Или надо смотреть на исходную доходность, с которой покупалась облигация (8,8%, рамочка 1) и искать альтернативы выше этой доходности?

( Читать дальше )

Мультисистема - цена акции упала почти в 4 раза. Брать?

- 11 октября 2018, 09:18

- |

Любителям третьих эшелонов и гусарам, любящим шампанское посвящается.

У бумаг есть прошлое, настоящее и будущее:) Прошлое нам не очень интересно, настоящее это настоящее, а вот будущее бывает иногда длинное и счастливое, а иногда короткое и несчастное. Как писал классик: «Все счастливые семьи счастливы одинаково, каждая несчастная семья несчастлива по-своему». Посмотрим в прошлое компании Мультисистема и попробуем спрогнозировать будущее и увидеть, будет ли там счастье.

Для первичной оценки надо задать себе несколько вопросов.

1. Знаете ли вы бизнес?

2. Кто владелец, какова его доля и планы на компанию? История компании.

3. Какова отчетность, есть ли прибыль и нет ли долгов?

Приступим.

1. Знаете ли вы бизнес компании?

Берем описание эмитента с сайта Investfunds.ru

( Читать дальше )

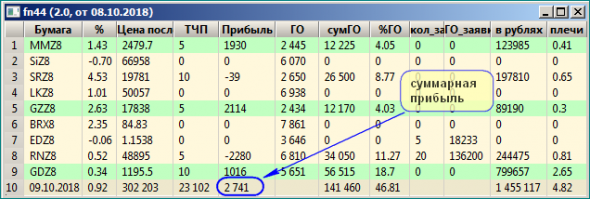

fn044.lua

- 09 октября 2018, 15:33

- |

Скачать: https://yadi.sk/d/e7XRt3CQ2v7Miw

Файл настроек:

-- fn044set.lua расчет стоимости фьючерсных контрактов в портфеле относительно депозита

-- © smart-lab.ru/profile/xxm 08.10.2018

-- торговый счет (из таблицы «Позиции по клиентским счетам (фьючерсы)»)

account = 'SPBFUT0003f'

--положение окна с таблицей. Левый верхний угол в координаты left,top и размеры в width и height.

xy = {}

xy.left, xy.top, xy.width,xy.height = 0, 232, 722, nil

--ширина столбцов таблицы

t_width = {12, 6, 10, 8, 10, 10, 9, 7, 6, 11, 10, 11}

-- месяц и год исполнения, 2 символа, https://www.moex.com/s205

MonthYear = "Z8"

-- код базового актива, 2 символа

-- если 4 символа, то переменная "MonthYear" не учитывается

SecCodes={

{"MM"}, --контракт на индекс МосБиржи

{"Si"}, --руб/доллар FORTS

{"SR"}, --Sber FORTS

{"LK"}, --контракт на Лукойл

{"GZ"}, --контракт на Газпром

{"BRX8"}, --контракт на нефть Брент, месяц и год - "X8"

{"ED"}, --контракт на ED

{"RN"}, --контракт на Роснефть

{"GD"}, -- Gold

}

--Если xy.height == nil, то вычислить ее.

--Для разных мониторов коэффициенты (17, 45 и 868 - подобраны эмпирически) будут разными.

local height = xy.height or ((#SecCodes + 1)*17 + 45)

if height > 868 then height = 868 end

xy.height = height( Читать дальше )

Как трейдеру заработать себе на пенсию, не устраиваясь на работу в Почту России за 12к

- 07 октября 2018, 15:35

- |

Как-то обидно, знаете, вроде платишь госудраству какие-то немыслимые сотни тысяч НДФЛ с дохода от биржи из своего кармана, а пенсии-то тебе и не положено! Что же делать?

Выходов у трейдера немного:

- Устроиться на работу с белой зарплатой и отсиживать там часы. В Почте России, к примеру, платят около 12-18 тысяч. А есть и зарпаты почтальонов ниже МРОТ. Вот такие чудеса, в 2018 году, да. Зато белая зарплата и соцпакет!

- Открыть бизнес, платить за себя страховые взносы (и прогореть, так как 9 из 10 бизнесов прогорает, особенно сейчас — дороговато выходит)

- Открыть ИП и отчислять страховые взносы просто так из своего кармана, не ведя реальной деятельности. Ну тоже не очень вариант как-то — из своего кармана кормить сами знаете кого.

( Читать дальше )

Валютный оверлей. Как рассчитать стандартное отклонение?

- 07 октября 2018, 14:50

- |

Подскажите, как рассчитать стандартное отклонение валютной пары, если интересует,

каково составит с вероятностью 68,2% стандартное отклонение валютной пары на предстоящий день, какой период брать в качестве исторического?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал