Избранное трейдера Валерий Иванович

Копеечные размещения и рекордная премия в ОФЗ у Минфина. Грустные отчёты у ЦБ.

- 22 мая 2024, 20:24

- |

Сегодня прошло размещение ОФЗ 26246 $SU26246RMFS7 и это размещение интересно сразу двумя моментами: (1) средневзвешенная доходность – 14,30% годовых. Это новый рекорд [новые рекорды уже стали рутиной за последний год]. (2) размещенный объём выпуска составил всего 11,157 млрд. руб. при среднеплановом на второй квартал ~91 мрлд.

На прошлой неделе разбирали, что Минфин очень сильно отстаёт от своего плана по размещению. С учётом сегодняшнего аукциона отставание во II квартале уже в два раза.

Всё бы было не так печально, если бы не грустные отчёты ЦБ по Динамике потребительских цен вышедшие сегодня.

Основные моменты:

— Ускорение роста цен. В апреле потребительские цены выросли на 0,50% (в марте — на 0,39%).

— По большинству показателей дополнительного замедления по сравнению с I кварталом в апреле не произошло.

— Темпы роста цен остаются стабильно высокими по широкому кругу товаров и услуг.

— Основной проинфляционный фактор — высокий внутренний спрос, который продолжает опережать возможности расширения предложения.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 26 )

Мои костыли для выбора облигаций.

- 22 мая 2024, 13:36

- |

Хотел бы продемонстрировать свою наработку (ссылка на ядиск), которая помогает мне найти нужные к покупке облигации. Это не идеальный документ, но (для меня) рабочий. Для корректной работы нужен интернет и компьютер, пробовал на телефоне – не корректно отображает таблицу.

При открытии файла Excel нужно обновить данные (выделено красным). Данные беру из открытых источников (тот-же SMART-LAB). Обновится нужно для отображения новых показателей, можно делать единоразово при открытии файла.

По вкладкам внизу (1) нужно определить какие именно облигации мы хотим добавить в свой портфель. Также есть сопутствующие вкладки помогающие в инвестировании.

Я приведу свой пример на основе ОФЗ.

Зеленая часть таблицы — это выгружаемая информация, белая (2) – простые математические формулы позволяющие определить приемлемую облигацию.

( Читать дальше )

Доходность у облигаций. Какая бывает и как ее рассчитать

- 13 мая 2024, 20:29

- |

Облигации — это на первый взгляд очень простой, хотя на самом деле очень интересный инструмент со множеством нюансов. Ранее я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги.

🤑А теперь давайте обратим внимание на ещё один немаловажный (а точнее, САМЫЙ важный для любого инвестора) параметр - доходность. В конце концов, все мы (и я тоже) покупаем бонды с главной целью — подзаработать на них как можно больше!

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💰Доходность облигаций — это величина прибыли, которую инвестор получает в результате вложения своих денег в ценную бумагу. Она рассчитывается в процентах. Понятно, что в итоге чем этих процентов больше — тем лучше для нас, держателей облигаций. Прибыль инвестора в конечном итоге складывается из купонных выплат и переоценки тела (если облигация при покупке стоила дешевле, чем при продаже/погашении).

( Читать дальше )

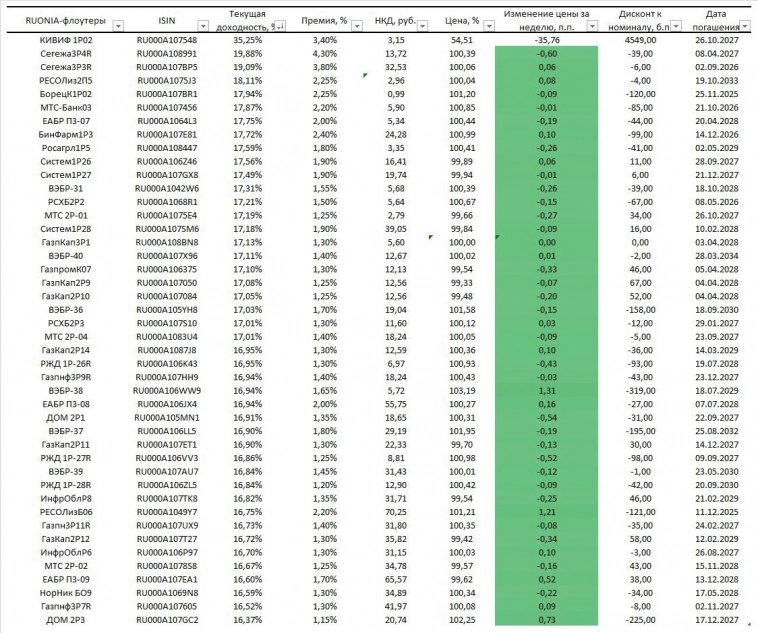

Флоутеры 08.05.2024

- 08 мая 2024, 23:42

- |

Как недавно писали, флоутеры

«продолжают оставаться фаворитами текущей конъюнктуры. И в течение ближайших месяцев, если риторика ЦБ кардинально не изменится, будут приносить высокую доходность при минимальных кредитных и процентных рисках.»

В таблицах представлены текущие доходности выпусков облигаций с плавающим купоном: ОФЗ-ПК (старые и новые), корпоративные RUONIA- и КС-флоутеры.

— Все значения расчетные.

— Текущая доходность приведена с учётом НКД.

— Доходность RUONIA-флоутеров рассчитана по средней RUONIA за последние 7 дней.

— Таблицы ранжированы по убыванию текущей доходности без учёта кредитного рейтинга.

— ОФЗ-ПК серий 29006-29010 имеют 6-месячный лаг в расчете купона.

( Читать дальше )

Долгосрочные ОФЗ для получения ежемесячных выплат

- 04 мая 2024, 09:39

- |

Обновил подборку длинных ОФЗ, которая составлена таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их для большей доходности. Большинство облигаций имеет срок погашения от 10 лет, следовательно, при вероятном снижении доходности в будущем, есть возможность дополнительно заработать на переоценке самого тела облигации.

( Читать дальше )

11 облигаций с ежемесячным начислением купонов

- 08 апреля 2024, 15:03

- |

26 апреля состоится заседание ЦБ по вопросу ключевой ставки. Вероятно ставку оставят на том же уровне. По заявлениям ЦБ в этом году ключевая ставка будет высокой, а ее снижение начнется только по второй половине года. Посмотрим какие есть интересные варианты с ежемесячным начислением. Доходность указана до вычета налогов.

1. Аренза 1Р02

Лизинговая компания для малого бизнеса с фокусом на сделках по покупке оборудования.

Рейтинг: ruВB (эксперт РА)

ISIN: RU000A106GC4

Стоимость облигации: 95,49%

Доходность к погашению: 17,7% (купоны 13%)

Амортизация: да

Дата погашения: 18.06.2026

2. Брусника 2Р02

Строительная компания, основана в 2004 г.

Рейтинг: А- (АКРА)

ISIN: RU000A107UU5

Стоимость облигации: 99,69%

Доходность к погашению: 17,79% (купоны 16,25%)

Периодичность выплат: ежемесячные

Дата погашения: 28.03.2027 (оферта опцион колл 16.09.2025)

3. Балтийский лизинг БП8

Лизинговая компания, в портфеле которой преобладает грузовой и легковой автотранспорт, а также строительная и дорожно-строительная техника.

( Читать дальше )

Фонд SBMX ETF от Сбера - обзор, состав и почему он занимает 1-е место в моем портфеле

- 29 февраля 2024, 09:28

- |

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в моем телеграм-канале. Подписывайтесь!

👆Сразу оговорюсь, чтобы в меня с ходу не полетели тапки: я называю фонд от Сбера аббревиатурой ETF просто по старой привычке. Юридически, конечно, это никакой не ETF, а наш, исконно российский, сермяжный БПИФ (биржевой паевой инвестиционный фонд), работающий по отечественному праву.

Один из первых БПИФ-ов на индекс Мосбиржи и самый первый от УК «Сбер — Управление активами», который появился в 2018 году.

Краткая информация о фонде SBMX

Фонд «Топ российских акций» с тикером SBMX — пассивный индексный фонд, следующий за индексом MCFTR — Индексом Мосбиржи полной доходности «брутто».

Индекс Мосбиржи полной доходности «брутто» — это взвешенный по рыночной капитализации фондовый индекс, включающий наиболее ликвидные акции и депозитарные расписки крупнейших российских эмитентов. Перечень эмитентов и их вес пересматривается раз в квартал. Рассчитывается с учетом дивидендных выплат и без учета налогообложения.

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 19 февраля 2024, 19:16

- |

Прошедшая неделя была довольно активной на первичном рынке размещений рублевых корпоративных облигаций в преддверии решения ЦБ РФ по ключевой ставке (КС – далее) 16.02.2024.

На неделе было собрано заявок/размещено пять флоатеров. Так, самым крупным стал букбилдинг по 5-летним ГазпромКапитал-БО-002Р-12, где ставка квартального купона была установлена по нижней границе первоначального коридора с привязкой к RUONIA +130−140 б. п. Объем по ним увеличили с изначального предложения от 20 млрд руб. до 25 млрд руб. Основными инвесторами здесь стали управляющие и страховые компании.

АФК Система по флоатеру серии 1Р-28-боб на 5 млрд руб. установила ставку на уровне RUONIA +190 б. п. (при предложении не выше +220 б. п.).

У флоатера ГТЛК итоговый купон был зафиксирован на уровне ЦБ РФ +230 б. п. при маркетировании не выше +250 б. п.

Из облигаций с фиксированным купоном выделим успешный букбилдинг по Боржоми Финанс-001P-02-об, где итоговая доходность к оферте (YTP) составила 17,1% при первоначальном ориентире не выше 18,57%. Переподписка в 3 раза превысила предложный объем от 4 млрд руб. В результате итоговый объем установили в 5 млрд руб. Минимальный объем заявки был от 1,4 млн руб.

( Читать дальше )

Идеи в облигациях на 2024 год: главные тезисы из инвест-стратегий брокеров

- 26 января 2024, 15:38

- |

Собрал прогнозы по долговому рынку и основные идеи в облигациях из свежих стратегий брокеров на 2024 год

(зеленый – рекомендация, желтый – можно, но либо есть риски, либо наоборот излишне консервативно, красный – избегать)

👉В отличие от акций, табличка тут простенькой не получится. Кому важно провизуализировать – вот полная версия для большого экрана

Ожидания по началу снижения ключевой ставки:

📉Почти все ждут первых шагов не ранее 2 половины 2024 года. Сбер допускает чуть раньше, в апреле-июне, но подчеркивает, что снижение в любом случае будет медленным

Основные идеи и аргументация по ним:

✅Замещайки – самая популярная рекомендация. Ждут навеса предложений в 1-2 квартале (перед предстоящими выплатами купонов в марте-мае). В т.ч. есть вероятность замещений от Минфина. Плюс возможное укрепление рубля. Это приведет к временному росту доходностей и даст хорошие точки входа

✅Корпоративные флоатеры (в меньшей степени флоатеры ОФЗ, т.к. там ниже доходность) – считают хорошим инструментом для страховки от повышения КС, и в целом, чтобы переждать период высокой ставки. В корпоратах важно учитывать риск ликвидности – на начале снижения многие пойдут отсюда на выход

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал