SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера ForFree

Hunting high and low (updated)

- 22 октября 2011, 14:09

- |

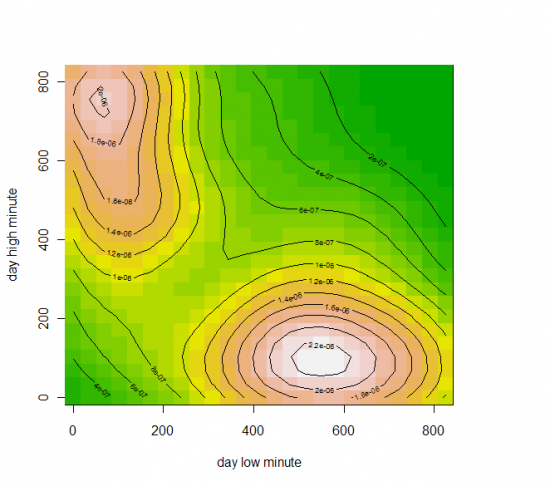

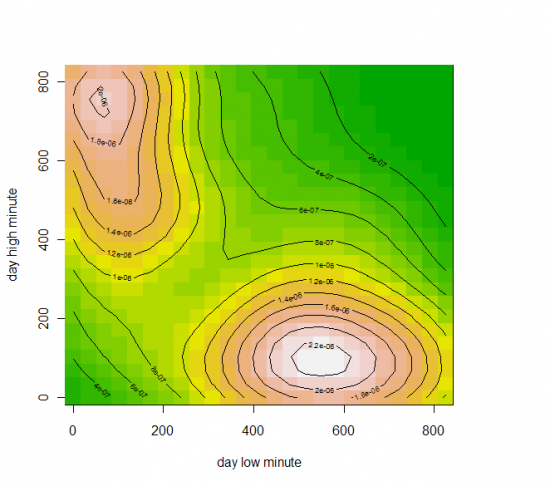

Данные фьючерс РТС за 10-11 год(всего 477 точек), время в минутах(начиная с 10:00) дневного хая и лоя.

(взаимная плотность, по x — время лоя, по y — время хая)

Собственно, что мы видим, есть два типа дней, у одних наиболее вероятный хай в районе 11 часов, а лой в 500 минут от 10:00 (то есть 18:20), второй наиболее вероятный лой в районе 11 часов, а хай в ~470 минут от 10:00 (то есть 17:50-18:00). Соответственно, попытки войти со среднесрочным горизонтом и коротким стопом в другие промежутки времени, резко увеличивает вероятсноть, что вы поймаете стоп.

UPDATE: то же самое но с разбивкой по дням недели.

Понедельник, Вторник

Среда, Четверг

Пятница

(взаимная плотность, по x — время лоя, по y — время хая)

Собственно, что мы видим, есть два типа дней, у одних наиболее вероятный хай в районе 11 часов, а лой в 500 минут от 10:00 (то есть 18:20), второй наиболее вероятный лой в районе 11 часов, а хай в ~470 минут от 10:00 (то есть 17:50-18:00). Соответственно, попытки войти со среднесрочным горизонтом и коротким стопом в другие промежутки времени, резко увеличивает вероятсноть, что вы поймаете стоп.

UPDATE: то же самое но с разбивкой по дням недели.

Понедельник, Вторник

Среда, Четверг

Пятница

- комментировать

- ★80

- Комментарии ( 71 )

Инструкция по установке и настройке NinjaTrader (!)

- 21 октября 2011, 07:55

- |

Здравствуй уютный дневничек, и вам здрасте мои дорогие, любимые, обитатели этих самых интернетов. Те-ма наше-й но-вой пе-ре-да-чи, NinjaTrader. Как установить? Где зарегестреривать? Что Настраиваем? Я вот поймал себя на мысли что это полный ****ец когда начал гуглить «установка и настройка NT?» вообщем осточертело и решил написать мини-гайд.

И так заходим на сайт http://www.ninjatrader.com/download-registration.php

В строке «Enter Your License Key Here» вводим ключ который вы получили при регистрации у брокера. Например: @VIS-SIMU-73BE-8C66-1158-46FB-D3D5-3D12 и нажимаем скачать

( Читать дальше )

И так заходим на сайт http://www.ninjatrader.com/download-registration.php

В строке «Enter Your License Key Here» вводим ключ который вы получили при регистрации у брокера. Например: @VIS-SIMU-73BE-8C66-1158-46FB-D3D5-3D12 и нажимаем скачать

( Читать дальше )

Календарь сезона отчётностей. Осень 2011.

- 12 октября 2011, 10:05

- |

И так, сезон отчётностей стартовал и у многих возникают одни и теже вопросы — какие отчётности сегодня, во сколько, где смотреть?

Я решил собрать воедино все главные отчётности этой осени.

После названия компании идёт

(ожидания аналитиков по прибыли на 1 акцию) время отчётности.

Если времени нет — неизвестно когда выйдет.

AMC — After Market Close, после закрытия американского рынка

BMO — Before Market Open, до открытия американского рынка

Всё указанное время — московское.

Источник данных - earnings.com

12.10.2011

PepsiCo (1.3$) 15:00

13.10.2011

Google (8.74$)

JPMorgan Chase & Co (0.96$) 15:00

17.10.2011

Citigroup (0.85$) BMO

IBM (3.21$) 0:30 (уже 18.10.2011)

Wells Fargo & Co (0.72$) 16:00

18.10.2011

Apple (7.20$) AMC

Bank of America Corp (0.19$) 15:00

Coca Cola Co (1.02$) BMO

Goldman Sachs Group Inc (0.50$) BMO

Intel Corp (0.61$)

Johnson & Johnson (1.21$) BMO

Yahoo! Inc (0.17$)

19.10.2011

( Читать дальше )

Я решил собрать воедино все главные отчётности этой осени.

После названия компании идёт

(ожидания аналитиков по прибыли на 1 акцию) время отчётности.

Если времени нет — неизвестно когда выйдет.

AMC — After Market Close, после закрытия американского рынка

BMO — Before Market Open, до открытия американского рынка

Всё указанное время — московское.

Источник данных - earnings.com

12.10.2011

PepsiCo (1.3$) 15:00

13.10.2011

Google (8.74$)

JPMorgan Chase & Co (0.96$) 15:00

17.10.2011

Citigroup (0.85$) BMO

IBM (3.21$) 0:30 (уже 18.10.2011)

Wells Fargo & Co (0.72$) 16:00

18.10.2011

Apple (7.20$) AMC

Bank of America Corp (0.19$) 15:00

Coca Cola Co (1.02$) BMO

Goldman Sachs Group Inc (0.50$) BMO

Intel Corp (0.61$)

Johnson & Johnson (1.21$) BMO

Yahoo! Inc (0.17$)

19.10.2011

( Читать дальше )

Про виды рыночного анализа без крайностей.

- 07 октября 2011, 15:37

- |

Про виды рыночного анализа, максимально коротко и конкретно, а главное без крайностей.

Мой пост, в основном, адресован начинающим трейдерам, запутавшимся в мнениях различных рыночных ГУРУ.За мой более чем шестилетний опыт(не слил ни одного депозита) торговли на рынках постоянно вижу споры о том что лучше-хуже, работает-неработает. Поэтому решил изложить свой (надеюсь трезвомыслящий) взгляд на эту проблему. Приступим:Технический анализ (без которого торговля спекулянта превращается в казино). Да, кстати, немного о термине ТА и что я под ним понимаю. Под ТА я понимаю любую осмысленную(то есть основанную на каких-либо правилах) торговлю, источником информации которой является только цена и(или) объем, т.е без новостей, экономической статистики и прочего." Поэтому меня изумляют люди, которые кричат что ТА фигня, получается что либо они торгуют по новостям и(или) ФА, либо как попало. Ну может быть еще крайности типа астрологического прогноза и явления ангела во сне :))) А теперь перейду к анализу наиболее популярных видов ТА:

( Читать дальше )

Мой пост, в основном, адресован начинающим трейдерам, запутавшимся в мнениях различных рыночных ГУРУ.За мой более чем шестилетний опыт(не слил ни одного депозита) торговли на рынках постоянно вижу споры о том что лучше-хуже, работает-неработает. Поэтому решил изложить свой (надеюсь трезвомыслящий) взгляд на эту проблему. Приступим:Технический анализ (без которого торговля спекулянта превращается в казино). Да, кстати, немного о термине ТА и что я под ним понимаю. Под ТА я понимаю любую осмысленную(то есть основанную на каких-либо правилах) торговлю, источником информации которой является только цена и(или) объем, т.е без новостей, экономической статистики и прочего." Поэтому меня изумляют люди, которые кричат что ТА фигня, получается что либо они торгуют по новостям и(или) ФА, либо как попало. Ну может быть еще крайности типа астрологического прогноза и явления ангела во сне :))) А теперь перейду к анализу наиболее популярных видов ТА:

- Всякие индикаторы типа RSI, MACD и пр. вариации. Польза от них как многие знают только при появлении дивергенций (про другую т. н. Пользу и говорить не хочу). Но даже этой дивергенции новичок может не увидеть только потому, что неправильно задал параметры и временной интервал. Вообще все эти дивергенции, любой не косоглазый трейдер, может увидеть и без индикаторов, т. к. по сути все они отражают замедление движения цены (тренда). Вывод: нужны только для инвалидов по зрению.

- Скользящие средние. Вещь полезная но не дают своевременных сигналов для сделок. Есть смысл использовать в качестве якоря и не более двух.

- Каналы. Суть что колебания цены происходят в пределах канала(как правило с параллельными линиями). Идея, чтобы кто не говорил, рабочая. Только не стоит забывать, что любой канал не вечен и как правило канал большего таймфрейма имеет приоритет над меньшим. Недостаток этого метода (особенно для скальперов и индрадейщиков) в том, что этими полосками очень сильно засирается график цены.

- Линии поддержек и сопротивлений. Вещь для трейдера просто необходимейшая. Но сложность заключается в том, что этими линиями могут являться и локальные экстремумы цен и линии каналов и уровни ГЭПов и различные уровни Фибоначи и пр… Простор вариантов довольно широк ;)))

- Новая модная фишка «профиль рынка». Суть где длиннее столбик там цена находилась дольше, т. е. по этой цене было сделано больше сделок. Опять же, как правило, это и так видно из простого свечного графика. Да, кстати, эти уровни обычно находятся около локальных экстремумов, т. е. Линий поддержек и сопротивлений. Лично я особой пользы в этом анализе не вижу.

- Волновой анализ. Самый популярный из конспирологических видов тех. анализа. Почему конспирологических? Да потому, что здесь все построено на догматах(причем очень расплывчатых) и единственная слабая привязка к реальности зиждется на числах Фибоначчи. Используют его либо трейдеры-перфекционисты( которым важно быть всегда правыми), либо недоучки (которым везде мерещится грааль). Думаю этот вид анализа особенно вреден для психики трейдера. Сам им увлекался пару лет, но вовремя бросил;)) Я заметил одну тенденцию — кто им долго увлекается — становится неадекватным (например злобным конспирологом или тихим забитым зайчиком). Да простят меня его апологеты, но я долго(несколько лет) наблюдал за некоторыми волновыми ГУРУ и их разволновка хорошо если 3-4 раза из десяти совпадала с реальностью. Но игнорировать его совсем тоже нельзя. Т.к. В рыночной толпе многие смотрят на всякие уровни Фибоначчи, ими и стоит ограничится.

- Анализ объемов. Штука важная, но для фьючерсов, я на них смотрю только при панике и на важных разворотах.

( Читать дальше )

ситуэйшн

- 07 октября 2011, 09:11

- |

из предыдущего поста:

по текущему стоит лимитник — лонг от 1101,50 но сдается мне что будет не совсем ожидаемо..

можем и не опуститься до лонга, а можем опуститься так, что всем текущим покупцам будет немножко некомфортно )))

что имеем — сиплый так и не дал возможности купить по лучшей цене позавчера, однако вчера на отметке в 1130,75 дал возможность залонгать:

[удалено] ибо нех

по насдаку все гораздо удачней сложилось, залонгал его еще позавчера от 2102,50

[удалено] ибо нех

ждемс дальнейшего развития..

всем удачных торгов!

по текущему стоит лимитник — лонг от 1101,50 но сдается мне что будет не совсем ожидаемо..

можем и не опуститься до лонга, а можем опуститься так, что всем текущим покупцам будет немножко некомфортно )))

что имеем — сиплый так и не дал возможности купить по лучшей цене позавчера, однако вчера на отметке в 1130,75 дал возможность залонгать:

[удалено] ибо нех

по насдаку все гораздо удачней сложилось, залонгал его еще позавчера от 2102,50

[удалено] ибо нех

ждемс дальнейшего развития..

всем удачных торгов!

Большой обзор трейдерского ПО: Quik

- 06 октября 2011, 22:22

- |

В этой статье про терминал Quik — пожалуй, самый известный и уж точно самый распространенный из всех. Почти 80% всех заказов на разработку торговых роботов я делаю именно под Quik.

В этой статье про терминал Quik — пожалуй, самый известный и уж точно самый распространенный из всех. Почти 80% всех заказов на разработку торговых роботов я делаю именно под Quik. Обобщающая страница со ссылками на все статьи обзора и сводные таблицы по всем продуктам здесь: http://kramin.ru/index.php/programs_for_traders

( Читать дальше )

Обсуждение различных методов выхода из сделок

- 03 октября 2011, 14:07

- |

Как возможно многие уже знают, настоящий ключ к доходам состоит в знании, как правильно выйти из сделки.

Далее будут рассмотрены несколько наиболее популярных стратегий выхода из сделок, которые я собрал из различных книг. В общем-то это по сути реферат самых известных и получивших положительные отзывы стратегий выхода плюс пару полезных мыслей. Текст большой, но полезный. Рекомендуется не к спешному прочтению с осмыслением прочитанного.

Для начала надо разделить идеологии выходов на два типа: интрадейной и экстрадейной стратегий торговли.

Для интрадейных стратегий:

( Читать дальше )

Далее будут рассмотрены несколько наиболее популярных стратегий выхода из сделок, которые я собрал из различных книг. В общем-то это по сути реферат самых известных и получивших положительные отзывы стратегий выхода плюс пару полезных мыслей. Текст большой, но полезный. Рекомендуется не к спешному прочтению с осмыслением прочитанного.

Для начала надо разделить идеологии выходов на два типа: интрадейной и экстрадейной стратегий торговли.

Для интрадейных стратегий:

- Немедленный пошаговый выход из сделок в направлении движения цены или сразу на развороте при помощи близкого трейлинг-стопа. Если рынок предлагает случайную прибыль от сделки, намного большую, чем ожидаемая – хватайте её! В любом случае подтягивайте за позицией чрезвычайно близкий стоп! Снимая часть сделки, вы уменьшаете риск и фиксируете прибыль.

- Тейк-профит по целям в пунктах или % от депозита. Трейдер, использующий прицельные выходы, получает преимущество, состоящее в том, что он не столкнется с проблемой наблюдения потерь больших нереализованных доходов. Трейдер также будет должен научиться выдерживать расстройства, приносимые наблюдением того, как был получен меньший доход, в то время как можно было получить больший при наличии чуть большего терпения. Прицеливание вполне работоспособная стратегия выхода при условии, что вы обладаете сноровкой подбора мишеней и умением не оглядываться на то, что могло бы быть.

- Торговля ведется внутри полос Боллинджера, а не снаружи. Метод весьма успешен на боковом тренде. Торговые правила относительно очевидны и просты. Покупайте, как только цена коснется нижней полосы. Если торговля идет против вас, что покажет закрытие за границей нижней полосы, быстро выходите и примите небольшие убытки. Если торговля начинает двигаться в вашем направлении, как это часто и будет происходить, оставайтесь в прибыльной позициям и поменяйте торговую позицию на верхней полосе, применяя те же правила, только наоборот. Этот метод кажется эффективным, потому что сочетает тактику принятия небольших убытков и больших доходов, с торговой стратегией покупки на впадинах и продажи на пиках. Настоящая сложность состоит в том, чтобы убедиться, что вы находитесь в боковом тренде. Как вы узнаете, находится ли рынок в ограниченном торговом диапазоне или в состоянии тренда? Объективным методом является использование ADX. Если ADX падает, торговля внутри конверта может оказаться очень выигрышной. Если ADX поднимается, рынок находится в состоянии тренда, и вам лучше использовать метод конверта, следующий за трендом.

( Читать дальше )

Реинвестирование, или как превратить боковик в бычий тренд лонгом

- 03 октября 2011, 10:11

- |

В этой заметке я расскажу как при помощи простого трюка в некоторых ситуациях нейтральный вариант можно превратить в прибыльный.

Посмотрите на этот график. С точки зрения результата его можно охарактеризовать как боковик, поскольку начальная и конечная цены совпадают, а значит, итоговая доходность равна нулю. Вопрос: можно ли каким-то образом извлечь доходность из такого боковика? Сразу скажу, что варианты с техническим анализом и прогнозированием не рассматриваются. Ясно, что, имея правильный прогноз, можно извлечь прибыль при любом раскладе. Так, в нашем случае можно купить на старте в точке A и закрыться в точке B, далее переждать, зашортиться в точке C и зафиксировать прибыль в точке D, снова переждать, и, наконец, открыть длинную позицию на период E-F. Поступив таким или подобным образом, можно получить нехилый профит. Однако ясно, что правильно угадать/спрогнозировать все эти точки входа и выхода практически нереально. Оказывается это и ненужно! Такой график можно сделать прибыльным гораздо более простым способом. Для успеха надо лишь знать в момент времени A, что цена в итоге хотя бы не упадет. Согласитесь, что это гораздо более скромное предположение, чем правильное определение всех обозначенных точек входа и выхода. Каким образом это возможно? При помощи реинвестирования.

Реинвестирование предполагает, что размер позиции периодически, напр., раз в день корректируется в зависимости от текущего состояния эквити. Поступая так, трейдер удерживает финансовый рычаг (плечо) на постоянном уровне. При такой стратегии управления капиталом под риском все время находится одинаковый процент депозита. Если же не использовать реинвестирование (все время открывать позицию одинакового размера, напр., 1 лот), риск будет колебаться в зависимости от состояния счета. При рычаге выше 1:1 он будет уменьшаться при росте капитала и увеличиваться при падении. При рычаге ниже 1:1 будет наблюдаться обратная ситуация. Чтобы было яснее, приведу конкретный пример.

Для простоты возьмем условные цифры и предположим, что можно покупать/продавать даже дробное количество акций (на практике коррекция будет совершаться, когда изменения достигнут минимального порога – лота). Допустим, имея капитал 200000, покупаются акции на 400000. Рычаг 1:2. Если акция вырастет на 50%, стоимость активов составит 600000. Из них 200000 – заемные, 200000 – свои. Значит, прибыль составит 600000 — 200000 — 200000 = 200000. Текущее эквити вырастет с 200000 до 400000, а рычаг уменьшиться с 1:2 до 1:1.5 (600000/400000). Чтобы восстановить рычаг нужно докупить акций на сумму 400000 х 2 — 600000 = 200000. Если же цена упадет, рычаг, наоборот, вырастет, и чтобы его выровнять придется продать часть акций. При рычаге меньше 1:1 наблюдается обратная ситуация: при росте цены рычаг растет, а при падении – падает. Так, имея капитал 200000, можно 100000 вложить в безрисковую облигацию (банковский депозит), и 100000 – в акцию. Рычаг (доля, вложенная в акцию) в этом случае равен 1:0.5: 100000/200000. Если акция вырастет на 50%, стоимость активов составит: 100000+150000=250000, а доля, вложенная в акцию: 150000/250000 = 0.6 (60%). В этом случае стратегия реинвестирования предполагает, что часть акций продается, а на вырученные деньги докупаются облигации, чтобы пропорции портфеля были выровнены к исходному значению 50/50. Подробнее о понятии финансового рычага и его оптимизации можно почитать в нескольких статьях здесь.

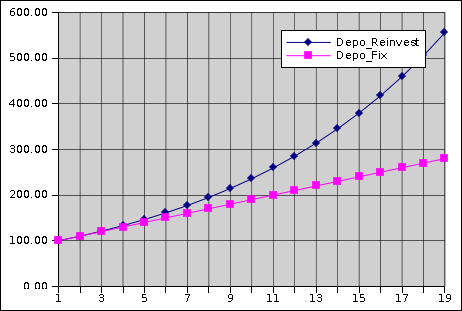

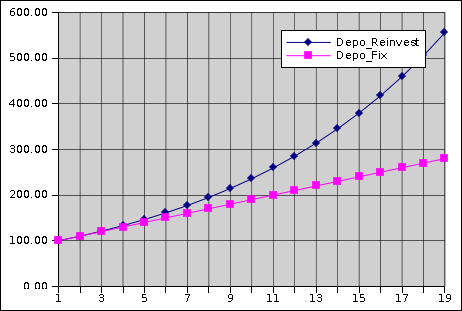

Каким образом реинвестирование воздействует на рост капитала? Рост капитала за единицу времени довольно точно описывается формулой exp(µℓ — ½σ2ℓ2), где µ – средняя доходность, σ – волатильность, ℓ – рычаг, exp() – экспоненциальная функция. Самый интересный факт заключается в том, что рост зависит не только от средней арифметической доходности актива, но и от волатильности. При высокой волатильности возможны ситуации, когда при положительной доходности наблюдается боковик или даже медвежий тренд. В частности, когда доходность равна половине квадрата волатильности, имеет место боковик. Однако эту ситуацию можно исправить, подобрав такое значение рычага, при котором доходность превысит эту величину, а значит, будет наблюдаться рост капитала. Так, в нашем примере график был сгенерирован таким образом, чтобы годовая доходность и волатильность были 200%. Если подставить эти цифры в формулу не трудно убедиться, что под знаком экспоненты получается ноль: 2 — 22/2. Экспонента нуля равна единице, что означает отсутствие роста. Однако ситуация кардинально меняется, если задействовать реинвестирование. Можно показать, что максимальный рост наблюдается при рычаге равном: ℓ = µ/σ2. В нашем случае получаем: 2/22=0.5. Значит, если все время держать долю вложений в акцию на уровне 50%, боковик превратиться в бычий тренд, в чем можно наглядно убедиться из следующего графика.

Таким образом, при сильной волатильности для извлечения прибыли цене достаточно хотя бы не падать. Используя реинвестирование, боковик на инструменте можно превратить в бычий тренд на эквити. Что интересно, оптимальная стратегия в этом случае всегда бывает одна и та же: 50/50. Если вы предполагаете, что цена хотя бы не упадет, а волатильность будет высока, заработать на этом можно, сформировав портфель на 50% состоящий из акции (или другого рискового актива) и на 50% из кэша. Доходность данной стратегии будет тем выше, чем выше волатильность. Можно показать, что она составит exp(σ2/8). Напр., при волатильности 100% годовых доходность составит около 13%, а при волатильности 200% уже около 65%. Отсюда видно, что стратегия хорошо работает при высокой волатильности. Это ее основной недостаток, поскольку такая волатильность наблюдается относительно редко. Однако даже если действовать в расчете на нейтральный вариант боковика и относительно «невысокую» волатильность, а в реальности цена хоть немного вырастет, это может существенно увеличит доходность. Так, при волатильности 100% годовых и росте цены на 10% стратегия 50/50 дает почти 19% годовых, что уже не так и плохо. В общем, возможны вполне реалистичные и доходные комбинации. Почему так происходит? Давайте посмотрим на совмещенный график.

Как видно, стратегия Buy&Hold (100% вложение в акцию) показывала лучшие результаты, чем стратегия 50/50 (красная линия), до тех пор пока цена не обвалилась. Дальше «синяя стратегия» так и не смогла восстановиться выше стратегии 50/50. Это говорит о том, что реинвестирование не только помогает пережить просадку, но и в некоторых ситуациях позволяет выйти из нее с существенным профитом. Причем трюк здесь заключается именно в перераспределении средств, а не в безрисковой доходности получаемой по облигации. Эта доходность является приятным «бонусом», но не решающим моментом, поскольку при стратегии 50/50 облигация добавляет к доходности только половину своей процентной ставки, т.е. обычно речь идет о 1-5% «бонуса». Даже если нет возможности инвестировать вторую половину средств в облигации, ее можно просто держать в кэше – при высокой волатильности это даст положительный эффект! Отметим также, насколько выше оказалась просадка у «синей стратегии»: со стартовых значений она составила около 60%. У «красной стратегии» просадка намного ниже – только 20%.

Итак, я показал, что при помощи реинвестирования (ребалансировки портфеля) боковик можно превратить в бычий тренд. Для успеха этой операции нужно только, чтобы цена актива хотя бы не упала к моменту завершения инвестиции. В этом случае будет получена положительная доходность, величина которой будет тем больше, чем выше окажется волатильность. Если же повезет, и цена хотя бы немного вырастет, можно получить довольно существенную доходность даже при относительно «невысокой» волатильности. Кроме того, на это можно посмотреть и под другим углом. Если актив изначально движется как красная линия и к нему применяется реинвестирование с рычагом 1:2, график эквити будет выглядеть как синяя линия: чрезмерно высокий (для данного случая) рычаг убивает рост, превращая бычий тренд в боковик. Иными словами: высоковолатильные активы, как правило, уже и так находятся на оптимальных уровнях волатильности и использование заемных средств для покупки в этом случае бывает неоправданным.

Q-trading.ru

Посмотрите на этот график. С точки зрения результата его можно охарактеризовать как боковик, поскольку начальная и конечная цены совпадают, а значит, итоговая доходность равна нулю. Вопрос: можно ли каким-то образом извлечь доходность из такого боковика? Сразу скажу, что варианты с техническим анализом и прогнозированием не рассматриваются. Ясно, что, имея правильный прогноз, можно извлечь прибыль при любом раскладе. Так, в нашем случае можно купить на старте в точке A и закрыться в точке B, далее переждать, зашортиться в точке C и зафиксировать прибыль в точке D, снова переждать, и, наконец, открыть длинную позицию на период E-F. Поступив таким или подобным образом, можно получить нехилый профит. Однако ясно, что правильно угадать/спрогнозировать все эти точки входа и выхода практически нереально. Оказывается это и ненужно! Такой график можно сделать прибыльным гораздо более простым способом. Для успеха надо лишь знать в момент времени A, что цена в итоге хотя бы не упадет. Согласитесь, что это гораздо более скромное предположение, чем правильное определение всех обозначенных точек входа и выхода. Каким образом это возможно? При помощи реинвестирования.

Реинвестирование предполагает, что размер позиции периодически, напр., раз в день корректируется в зависимости от текущего состояния эквити. Поступая так, трейдер удерживает финансовый рычаг (плечо) на постоянном уровне. При такой стратегии управления капиталом под риском все время находится одинаковый процент депозита. Если же не использовать реинвестирование (все время открывать позицию одинакового размера, напр., 1 лот), риск будет колебаться в зависимости от состояния счета. При рычаге выше 1:1 он будет уменьшаться при росте капитала и увеличиваться при падении. При рычаге ниже 1:1 будет наблюдаться обратная ситуация. Чтобы было яснее, приведу конкретный пример.

Для простоты возьмем условные цифры и предположим, что можно покупать/продавать даже дробное количество акций (на практике коррекция будет совершаться, когда изменения достигнут минимального порога – лота). Допустим, имея капитал 200000, покупаются акции на 400000. Рычаг 1:2. Если акция вырастет на 50%, стоимость активов составит 600000. Из них 200000 – заемные, 200000 – свои. Значит, прибыль составит 600000 — 200000 — 200000 = 200000. Текущее эквити вырастет с 200000 до 400000, а рычаг уменьшиться с 1:2 до 1:1.5 (600000/400000). Чтобы восстановить рычаг нужно докупить акций на сумму 400000 х 2 — 600000 = 200000. Если же цена упадет, рычаг, наоборот, вырастет, и чтобы его выровнять придется продать часть акций. При рычаге меньше 1:1 наблюдается обратная ситуация: при росте цены рычаг растет, а при падении – падает. Так, имея капитал 200000, можно 100000 вложить в безрисковую облигацию (банковский депозит), и 100000 – в акцию. Рычаг (доля, вложенная в акцию) в этом случае равен 1:0.5: 100000/200000. Если акция вырастет на 50%, стоимость активов составит: 100000+150000=250000, а доля, вложенная в акцию: 150000/250000 = 0.6 (60%). В этом случае стратегия реинвестирования предполагает, что часть акций продается, а на вырученные деньги докупаются облигации, чтобы пропорции портфеля были выровнены к исходному значению 50/50. Подробнее о понятии финансового рычага и его оптимизации можно почитать в нескольких статьях здесь.

Каким образом реинвестирование воздействует на рост капитала? Рост капитала за единицу времени довольно точно описывается формулой exp(µℓ — ½σ2ℓ2), где µ – средняя доходность, σ – волатильность, ℓ – рычаг, exp() – экспоненциальная функция. Самый интересный факт заключается в том, что рост зависит не только от средней арифметической доходности актива, но и от волатильности. При высокой волатильности возможны ситуации, когда при положительной доходности наблюдается боковик или даже медвежий тренд. В частности, когда доходность равна половине квадрата волатильности, имеет место боковик. Однако эту ситуацию можно исправить, подобрав такое значение рычага, при котором доходность превысит эту величину, а значит, будет наблюдаться рост капитала. Так, в нашем примере график был сгенерирован таким образом, чтобы годовая доходность и волатильность были 200%. Если подставить эти цифры в формулу не трудно убедиться, что под знаком экспоненты получается ноль: 2 — 22/2. Экспонента нуля равна единице, что означает отсутствие роста. Однако ситуация кардинально меняется, если задействовать реинвестирование. Можно показать, что максимальный рост наблюдается при рычаге равном: ℓ = µ/σ2. В нашем случае получаем: 2/22=0.5. Значит, если все время держать долю вложений в акцию на уровне 50%, боковик превратиться в бычий тренд, в чем можно наглядно убедиться из следующего графика.

Таким образом, при сильной волатильности для извлечения прибыли цене достаточно хотя бы не падать. Используя реинвестирование, боковик на инструменте можно превратить в бычий тренд на эквити. Что интересно, оптимальная стратегия в этом случае всегда бывает одна и та же: 50/50. Если вы предполагаете, что цена хотя бы не упадет, а волатильность будет высока, заработать на этом можно, сформировав портфель на 50% состоящий из акции (или другого рискового актива) и на 50% из кэша. Доходность данной стратегии будет тем выше, чем выше волатильность. Можно показать, что она составит exp(σ2/8). Напр., при волатильности 100% годовых доходность составит около 13%, а при волатильности 200% уже около 65%. Отсюда видно, что стратегия хорошо работает при высокой волатильности. Это ее основной недостаток, поскольку такая волатильность наблюдается относительно редко. Однако даже если действовать в расчете на нейтральный вариант боковика и относительно «невысокую» волатильность, а в реальности цена хоть немного вырастет, это может существенно увеличит доходность. Так, при волатильности 100% годовых и росте цены на 10% стратегия 50/50 дает почти 19% годовых, что уже не так и плохо. В общем, возможны вполне реалистичные и доходные комбинации. Почему так происходит? Давайте посмотрим на совмещенный график.

Как видно, стратегия Buy&Hold (100% вложение в акцию) показывала лучшие результаты, чем стратегия 50/50 (красная линия), до тех пор пока цена не обвалилась. Дальше «синяя стратегия» так и не смогла восстановиться выше стратегии 50/50. Это говорит о том, что реинвестирование не только помогает пережить просадку, но и в некоторых ситуациях позволяет выйти из нее с существенным профитом. Причем трюк здесь заключается именно в перераспределении средств, а не в безрисковой доходности получаемой по облигации. Эта доходность является приятным «бонусом», но не решающим моментом, поскольку при стратегии 50/50 облигация добавляет к доходности только половину своей процентной ставки, т.е. обычно речь идет о 1-5% «бонуса». Даже если нет возможности инвестировать вторую половину средств в облигации, ее можно просто держать в кэше – при высокой волатильности это даст положительный эффект! Отметим также, насколько выше оказалась просадка у «синей стратегии»: со стартовых значений она составила около 60%. У «красной стратегии» просадка намного ниже – только 20%.

Итак, я показал, что при помощи реинвестирования (ребалансировки портфеля) боковик можно превратить в бычий тренд. Для успеха этой операции нужно только, чтобы цена актива хотя бы не упала к моменту завершения инвестиции. В этом случае будет получена положительная доходность, величина которой будет тем больше, чем выше окажется волатильность. Если же повезет, и цена хотя бы немного вырастет, можно получить довольно существенную доходность даже при относительно «невысокой» волатильности. Кроме того, на это можно посмотреть и под другим углом. Если актив изначально движется как красная линия и к нему применяется реинвестирование с рычагом 1:2, график эквити будет выглядеть как синяя линия: чрезмерно высокий (для данного случая) рычаг убивает рост, превращая бычий тренд в боковик. Иными словами: высоковолатильные активы, как правило, уже и так находятся на оптимальных уровнях волатильности и использование заемных средств для покупки в этом случае бывает неоправданным.

Q-trading.ru

Реинвестирование - запуск эквити в космос подручными средствами

- 25 сентября 2011, 17:07

- |

Допустим, у нас есть система, которая без реинвестирования делает 3-5% в месяц (это вполне реальные цифры). И хотя такая система даёт в год, с учётом всех накладных расходов, процентов 40, нас это не устраивает. Разве ж это доход?! ;))

Вот если бы счёт со 100 тыс за год разогнать до миллиона – вот это было бы нормально! А как?

Можно увеличить плечо, но мы знаем, что плечо чуть увеличишь и из системы “+3%” легко получится система “-5%”. Тогда плечо оставим прежним, и попробуем постоянно реинвестировать прибыль. Размер каждой новой сделки вычислять исходя из обновлённого депо, если предыдущая сделка в плюс, то и депо будет больше, а если минус — то рабочее депо уменьшится.

Что у нас тогда получится? Посмотрим на схематичных примерах.

Если у нашей системы хорошее мат ожидание, то картинка будет такой:

( Читать дальше )

Вот если бы счёт со 100 тыс за год разогнать до миллиона – вот это было бы нормально! А как?

Можно увеличить плечо, но мы знаем, что плечо чуть увеличишь и из системы “+3%” легко получится система “-5%”. Тогда плечо оставим прежним, и попробуем постоянно реинвестировать прибыль. Размер каждой новой сделки вычислять исходя из обновлённого депо, если предыдущая сделка в плюс, то и депо будет больше, а если минус — то рабочее депо уменьшится.

Что у нас тогда получится? Посмотрим на схематичных примерах.

Если у нашей системы хорошее мат ожидание, то картинка будет такой:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал