Избранное трейдера Trendovik

Телеведущий поздравил депутатов Заксобрания с повышением зарплаты в два раза

- 12 июля 2017, 16:34

- |

Он там, вроде, к Олейнику обращается )

- комментировать

- ★2

- Комментарии ( 19 )

ОПЕК увеличила добычу нефти в июне на 0,393 mb/d

- 12 июля 2017, 14:15

- |

ОПЕК выпустила очередной (июльский) ежемесячный бюллетень. В нем проводится анализ состояния спроса и предложения нефти за прошедший месяц. Традиционно наибольший интерес представляет представляемая ОПЕК итоговая таблица по объемам добычи нефти (основанная на данных из вторичных источников). В качестве вторичных источников ОПЕК использует данные Международного энергетического агентства, данные агентств Platts и Argus, Управления энергетической информацией США, консалтинговой компании Cambridge Energy Research Associates (CERA) и отраслевого еженедельника Petroleum Intelligence Weekly (PIW).

Указанная таблица за июнь выглядит следующим образом.

Как видим, ОПЕК увеличила добычу нефти в июне на 393 tb/d. Основной рост добычи пришелся на Ливию, Нигерию, Анголу, Ирак и СА.

Мировой спрос на нефть в 2018 году оценивается в 97,65 mb/d (+1,26 mb/d), что немного меньше роста в текущем году, но в целом соответствует среднему росту за последние пять лет. Ожидается, что потребление ОЭСР увеличится примерно на 0,19 мб / д в 2018 году. Потребление, не связанное с ОЭСР, как ожидается, увеличится на 1,07 мб / д. Китай и Индия станут основными странами повышающими спрос на нефть.

( Читать дальше )

Китай объявил о рекордной добыче сланцевого газа. У Газпрома проблемы.

- 12 июля 2017, 13:24

- |

www.finanz.ru/novosti/aktsii/kitay-obyavil-o-rekordnoy-dobyche-slancevogo-gaza-1002164437

«Сланцевая революция» в Китае, объявленная британо-голландским концерном BP в 2015 году, продолжает набирать обороты. По итогам прошлого года добыча сланцевого газа в КНР выросла на 76% и достигла 7,9 млрд кубометров, сообщает «Синьхуа» со ссылкой на данные министерства земельных и природных ресурсов страны. В разведку сланцевого газа за год было инвестировано 8,79 млрд юаней (1,3 млрд долларов), а найденные эксплуатационные запасы достигли 21,8 трлн кубометров.

По данным американского управления энергетической информации, Китай обладает крупнейшими в мире технически извлекаемыми запасами сланцевого газа в мире. Минэнерго США оценивает их в 31,57 трлн кубометров, что на 68% выше, чем в Штатах. Впрочем, с геологической точки зрения они отличаются и стоят дороже — стоимость бурения в зависимости от формации составляет 11-13 млн долларов в при 2,6-9,3 млн в США.

Договоренности о совместно добыче на сланцевых месторождениях правительство КНР и BP достигли в октябре 2015 года. В апреле 2016-го был подписан первый контракт на разработку блока «Нэйцзян-Дацзу» в Сычуаньской котловине на Юго-Западе КНР. Согласно плану развития газовой отрасли Китая, который был опубликован в январе управлением по делам энергетики КНР, собственная добыча сланцевого газа полностью покроет рост внутреннего спроса на топливо.

( Читать дальше )

Существует ли кукл ? - 2.0

- 12 июля 2017, 08:44

- |

Вчера в нефти произошло очень интересное событие. Несмотря на негативный внешний фон, несмотря на удручающие прогнозы со стороны крупнейших инвестиционных банков и нефтяных мейджоров, нефть вдруг начала расти. И росла весь день, и в результате выросла почти на 4%. После этого вышли неожиданно хорошие данные по запасам АПИ, на которых было бы логично еще больше вырасти, но никакого движения дальше не произошло и нефть практически осталась там же, где и застали ее эти прекрасные отраслевые новости.

Я не допускаю мысли, что произошел незаконный слив результатов исследований динамики запасов крупным игрокам, которые заранее их отыграли, поставив потом такую мелочь пузатую, как мы, просто перед фактом. Я не верю, что существует какой то сговор между крупными системными участниками мирового фондового рынка, которые бы ставили их в более привилегированное положение по сравнению с нами — простыми, частными инвесторами. Я считаю, что здесь имел место закон больших чисел, который позволил миллионам не знакомых друг с другом людей тантрически объединиться в единый коллективный разум и принять единое общее решение – черт возьми, а почему бы сегодня не порасти – и дисциплинированно его выполнить.

( Читать дальше )

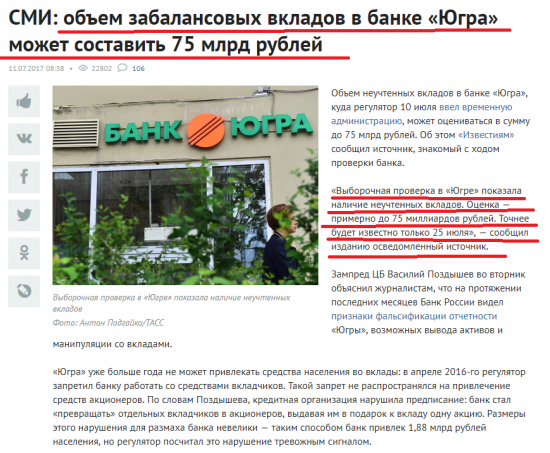

Бэнкинг по-Русски: Есть ли 75 млрдная тетрадка в Югре??? Факты и слухи, котлеты и мухи....

- 11 июля 2017, 22:32

- |

При всем моем специфическом и скептическом отношении к хозяйственной деятельности данного финансового учреждения, хотел бы отметить, что данная информация не совсем корректно изложена....

Вчера около 13 часов утра прошла следующая информация из надежного источника:

----------

[10.07, 12:49] хххх: Выборочная проверка в югре показала наличие неучтенных вкладов

[10.07, 13:05] хххх: Сказали так: один нестандарный вклад последние 3 отчетных даты формировался и отражался в системах параллельного учета

-------------------

Писал и я тут об этом

( Читать дальше )

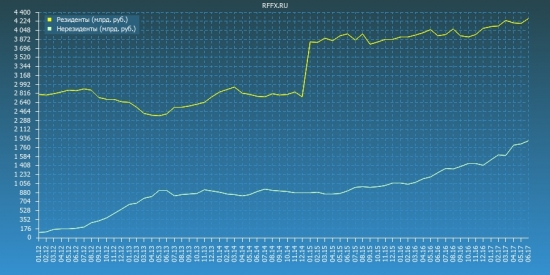

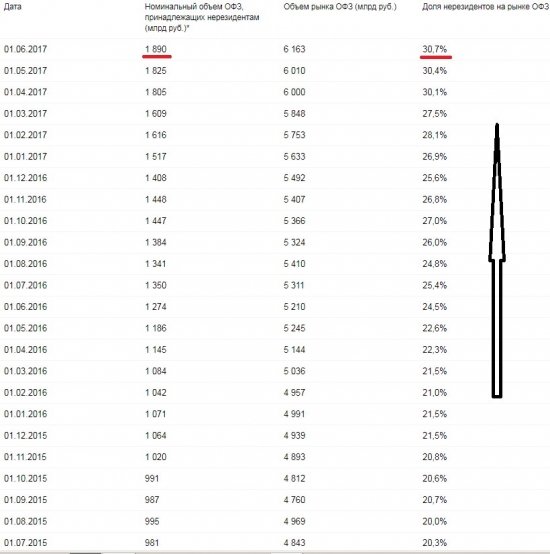

ОФЗ

- 11 июля 2017, 15:30

- |

общий обьем: +2.55% (6163 млрд. руб. против 6010 в апреле)

нерезиденты: +3.57% (1890 млрд. против 1825)

резиденты: +2.1% (4273 млрд. против 4185)

Кросспост rffx.ru

( Читать дальше )

Статистика ЦБ РФ по доле нерезидентов среди владельцев ОФЗ

- 11 июля 2017, 13:50

- |

Мой канал в Телеграм по об экономике и финансах^ t.me/economicsguru

( Читать дальше )

Нефть. Страсти по ценам и объемам добычи

- 11 июля 2017, 11:17

- |

Цены нефти и нефтепродуктов приостановили было свое снижение и в понедельник дневные изменения цен были незначительными. Начало текущего дня на рынке нефти оказалось более активным и к текущему моменту цены нефти вновь довольно выражено снижаются.

Еще более интересен новый виток ослабления российской валюты. Опасения по поводу нового витка санкций со стороны США становятся все более реальными (особенно после теплых рукопожатий Трампа с Путиным).

( Читать дальше )

Почему идет приток капитала на разв. рынки при повышении ставки ФРС?

- 11 июля 2017, 10:50

- |

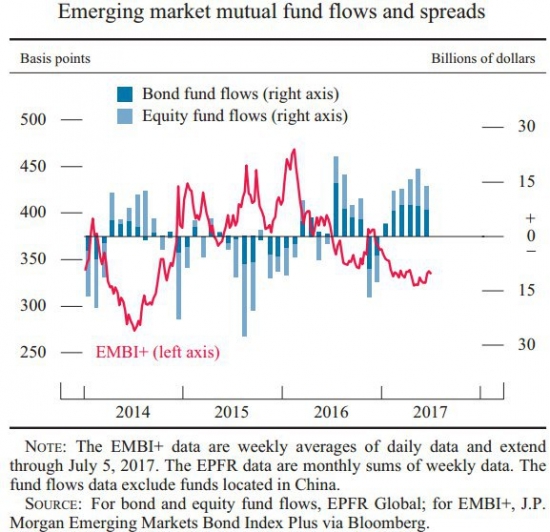

Последние пару лет отмечался активный и относительно стабильный приток капитала на развивающиеся рынки. Разница между доходностью облигаций развивающихся стран и США (рассчитываемый инвестиционным банком JP Morgan индекс EMBI+) снизилась до минимумов конца 2014 года. На первый взгляд не очевидно, но этому процессу в основном способствовало упомянутое повышение ставок ФРС.

Логика здесь следующая: поскольку участники рынка ждут аналогичных действий от американского регулятора и в будущем — они не спешат приобретать американские облигации сейчас, а то и вовсе продают их. Тем более, плановое повышение ставок ФРС с нынешних 1,25% годовых до 3% годовых к 2019 году — сулит дальнейший значительный рост доходностей. В свою очередь, особенность рынка облигаций такова, что, по закону спроса и предложения, повышение доходности к погашению вслед за ставкой ФРС неизбежно ведет к снижению рыночной цены бондов. Вероятно, мало кто из инвесторов готов нести убытки, пусть и временные — до погашения этих самых облигаций. К слову, некоторое время назад тенденция обратная вышеописанной стимулировала инвесторов покупать облигации стран Европы с нулевой и даже отрицательной (!) доходностью – пока росла их рыночная цена.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал