Избранное трейдера Trendovik

Кризис перепроизводства простыми словами за 3 минуты

- 26 февраля 2020, 11:49

- |

- комментировать

- ★2

- Комментарии ( 12 )

Электромобильная революция, компании повышенного интереса

- 26 февраля 2020, 10:47

- |

Друзья, всем привет!

Мы подготовили новый обзор акций, эмитенты которых производят электромобили и их компоненты.

И в процессе подготовки задались вопросом — насколько готов массовый потребитель купить электромобиль?

Опрос, проведенный летом 2019 года среди американцев, которые планируют купить новый автомобиль в течение ближайших 2 лет, обнаружил сильную поддержку электромобилей. Опрос был проведен Consumer Reports. Результаты опроса показывают, что интерес к электромобилям довольно постоянен во всех частях страны и во всех группах доходов.

31% опрошенных сказали, что они рассмотрят электромобиль (EV) для своей следующей покупки, 27% считают, что рассматривают покупку в какой-то момент в будущем, и 5% говорят, что они определенно планируют купить или арендовать электромобиль в качестве своего следующего автомобиля. Это последнее число особенно важно, так как только 2% новых автомобилей были электрическими в 2018 году.

«Автопроизводители и дилеры практически не прикладывали усилий для продвижения на рынок электромобилей в США, и, тем не менее, этот опрос показывает, что американцы проявляют к ним широкий интерес», — говорит Шеннон Бейкер-Бранстеттер, менеджер по автомобилям и энергетической политике для Consumer Reports.

( Читать дальше )

Что делать если на вас оформили кредит.

- 13 февраля 2020, 17:20

- |

Алгоритм действий, если на вас оформили займ.

Несколько дней назад мне пришло письмо. Из письма компании по взысканию задолжностей, я узнал, что перед ООО МФК «Займ Онлайн» у меня имеется задолжность, в размере 17 250 рублей и предлагалось его погасить в кратчайшие сроки. Из них 10480 руб. тело займа и 6778 руб. просроченные проценты. Дата заключения договора займа была декабрь 2019 г. Естественно, никаких займов в этой компании я не оформлял и к ним не обращался.

В этот момент главное выработать правильную позицию и определить дальнейшие действия, тк не предпринимать никаких действий в подобной ситуации ни в коем случае нельзя. Данные письма не приходят без оснований. А в данном случае, основание у компании по взысканию задолжностей – обращение финансовой организации к ним. По их данным у вас перед ними долг. Далее действия по пунктам.

- Первое, что необходимо сделать – не платить. Тк должна быть однозначная позиция – Вы займ не брали и договор не заключали.

- Убедиться, что долг реальный. Для этого заходим на сайт Бюро Кредитных Историй (БКИ) nbki.ru (или любой ресурс, где можно посмотреть свою кредитную историю. Их несколько: АО «Национальное бюро кредитных историй», ЗАО «Объединенное Кредитное Бюро», ООО «Кредитное бюро Русский Стандарт», ООО «Эквифакс Кредит Сервисиз»).

- Если видите, что в вашей кредитной истории присутствует информация о финансовой компании, в которой вы не брали займ, то далее пункт 4.

- Это самый важный пункт, без которого успех всех действий невозможен – обращение в полицию. Причем обращаться нужно в тот отдел полиции, где находится главный офис финансовой организации. В любом городе, где ведет свою деятельность финансовая организация, должен располагаться офис компании. В данном случае это ОМВД по району Аэропорт.

- Приходите, говорите дежурному, что хотите написать заявление о мошенничестве. Поднимаетесь к сотруднику, который занимается эти вопросом. Он вам дает шаблон заявления. Далее у дежурного получаете талон-уведомление о том, что заявление у вас принято.

- С этим талоном нужно идти в ООО МФК «Займ Онлайн». Идти до офиса 15 минут.

- Звоните в компанию, телефон вам дадут на ресепшене на первом этаже. Объясняете, что на вас оформили займ, что вы уже были в полиции и написали заявление. Называете свои данные.

- Спускается юрист компании, дает вам «ваш договор займа», копирует талон из полиции и выдает вам документ о том, что договор с вами считается незаключенным. И что они направят в БКИ информацию на удаление данных о займе.

- Контролируете, чтобы информация была удалена. Если информация не удаляется, то на сайте НБКИ есть соответствующее заявление, его нужно заполнить, отметить соответствующие пункты и отправить в БКИ по почте.

( Читать дальше )

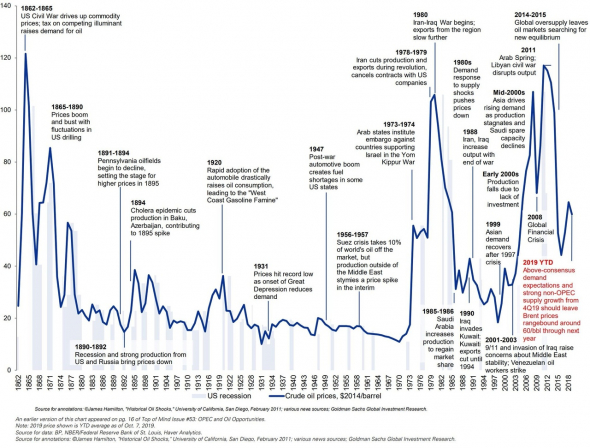

История взлетов и падений цены на нефть с 1862 года в одном графике. Стоимость с учетом инфляции.

- 05 февраля 2020, 23:04

- |

Степан Демура. Семинар компании Сити-Класс (30.01.2019). Полная версия

- 05 февраля 2020, 16:03

- |

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Лечение рыночной болезни. Основная проблема трейдеров и инвесторов.

- 29 января 2020, 17:29

- |

- Вы слишком часто торгуете

- Вы слишком часто принимаете новые решения

- Вы слишком часто поддаетесь сомнениям

- Вы слишком часто изменяете принятые решения

- Вы не терпеливы и не способны ждать

- Вы слишком часто изменяете и «улучшаете» свою торговую или инвестиционную стратегию

- Вы слишком много следите за новостями, аналитикой, поглощаете слишком много информации

- Вы слишком много сидите на смартлабе, анализируете или обсуждаете свои сделки, идеи и инвестиции

- Вы слишком много времени тратите на трейдинг и инвестиции

- Вы слишком много думаете о своих сделках и инвестициях

- Перестаньте считать рынок своим хобби, развлечением или наоборот — работой и призванием в жизни

- Перестаньте гнаться за каждым движением рынка и пытаться поймать каждую волну или инвестидею

- Переведите все графики на недельные бары, а когда найдете силу воли — на месячные, и запретите себе смотреть на меньшие ТФ. Это гарантированно сделает вашу жизнь ГОРАЗДО проще

- Перестаньте смотреть в портфель и следить за котировками. Тренируйте выдержку — отсчитайте, сколько дней подряд вы можете не смотреть на котировки. Увеличивайте это время до оптимального (для инвестора — не чаще раз в месяц)

- Натренируйте себя принимать решения не чаще, чем предусмотрено вашей торговой системой. Для инвесторов этот период может быть от «раз в месяц» до «раз в год». Запретите себе что-то делать чаще, чем предусмотрено стратегией, независимо от новых идей и происходящих на рынке и в мире событий.

- Высший пилотаж — научитесь спокойно сидеть в кэше и не совершать сделок, когда для них нет веских оснований. Не пытайтесь сразу куда-то вложить каждую монету на брокерском счету.

- Игнорируйте «недополученные прибыли» и «упущенные возможности». Никогда не жалейте о прошлом.

- Осознайте, что заниматься инвестициями — не интереснее, чем заполнять налоговые декларации. Если вам кажется, что инвестиции это весело, интересно и увлекательно — скорее всего, с вами что-то не так

- Если вы трейдер — убейте своего внутреннего лудомана, который подсознательно подменяет рулетку из казино торговлей на рынке, и пытается поймать кайф, а не заработать

- Самое, пожалуй, важное — найдите, чем занять свое свободное время, которое вы тратите на рынок — найдите в жизни другое призвание и увлечение, которое поглотит вас полностью и заставит забыть о рынке как о скучной и бесполезной трате времени. Совершенствуйте себя и свои нерыночные компетенции, или просто живите в свое удовольствие

P.S. Статья навеяна наблюдениями за собой и другими смартлабовцами, но не претендует на панацею от чьих-либо проблем. Тем не менее, стараюсь с этого года следовать указанным принципам и сам.

Многие недооценивают опасность нового вируса.

- 25 января 2020, 09:32

- |

Много людей считает, что подумаешь там какой-то новый вирус заразил всего-то тысячу человек. Чего бояться то? Мол каждый год от обычного вируса умирает 500 тыс. человек в год и ничего.

Но есть одно НО!

Смертность от обычных вирусных инфекций не превышает 0,1%.

В год болеют около 500 млн человек.

( Читать дальше )

Полный список льгот по НДФЛ для владельцев ИИС

- 25 января 2020, 08:53

- |

Индивидуальный инвестиционный счет (ИИС)

Действует с 01.01.2015г.

ИИС-А – получение вычета до 52 тыс. руб. ежегодно,

ИИС-Б – полное освобождение от НДФЛ дохода от торговых операций.

- 1 инвестор = только 1 ИИС, мин. срок существования ИИС — 3 года с даты его открытия,

- макс. взнос на ИИС — не более 1 млн. руб. в год

Льгота на долгосрочное владение ценными бумагами (ЛДВ)

Действует с 01.01.2015г.

ЛДВ – освобождение от НДФЛ дохода от торговых операций от 9 млн. руб. по бумагам:

- обращаемых на организованных торгах, а также паям ОПИФов,

- приобретенным не ранее 01.01.2014г. и находящихся в непрерывном владении не менее 3 полных лет,

- размер освобождаемого от НДФЛ дохода определяется по формуле: кол-во лет владения х 3 млн. рублей.

Льгота на долгосрочное владение ценными бумагами высокотехнологичного (инновационного) сектора экономики (ЛДВ-РИИ)

( Читать дальше )

Оформление вычета по ИИС

- 24 января 2020, 15:49

- |

Решил для себя сделать инструкцию по оформлению вычета по счету ИИС.

1) Скачивание документов от брокера втб (договор, сделки и т.д.)

smart-lab.ru/blog/587103.php

А вот в бкс нужно делать запрос через горячую линию. Сканы пришлют на почту.

В бкс также будет присланы сканы приходных чеков, когда пришли деньги на счет ИИС.

В открытии документы можно заказать через личный кабинет.

2)подавать через личный кабинет налоговой без установки программы.

3) Надо указать дивиденды за 2019г от норникеля.

https://journal.open-broker.ru/taxes/3-ndfl-cherez-lkn-kak-otrazit-dividendy-kotorye-polucheny-v-rf/

4) Как написать жалобу, если есть задержка.

https://smart-lab.ru/blog/547390.php

5)заявление на возврат можно подать сразу.

6) если будет ошибка в лк налоговой, как в 2019г.

smart-lab.ru/blog/541251.php

https://journal.open-broker.ru/taxes/nalogovaya-vernula-prilozhennye-dokumenty-chto-delat/

( Читать дальше )

Перенос ИИС из Тинькофф в ВТБ: вход бесплатно, выход два рубля.

- 24 января 2020, 11:51

- |

Комиссия за обслуживание счёта Тинькофф 99 руб. за месяц с транзакциями, 0 рублей ВТБ.

Комиссия с оборота Тинькофф 0.3% ВТБ 0.06%

По прикидкам при вводе по 400 тыс. в год разница в комиссии с оборота: 400к * (0.3-0.06) = 400 000 * 0.24 / 100 = 1040 рублей.

Разница в комиссии за обслуживание, если вводиться будет 4 раза по 100К = 4*99 = 396

Итого 1436 рублей комиссий.

Вроде немного, + Тинькофф сделал так, чтобы нужно было с работы уходить за свой счёт, чтобы им бумажку принести, это тоже потери.

Но если вводить буду больше 400 к, например 1200 к, да ещё и не один год, + ещё в силу низких комиссий смогу не просто купить и держать, а чаще продавать и покупать то, что считаешь нужным, то уже наверное имеет смысл.

Акции и облигации переводить не буду (ВТБ берёт 300-400 рублей за каждое наименование бумаги), чтобы уменьшить мороку, перевод только рублей.

ВТБ имеет Памятку по переносу ИИС в ВТБ.

Примерно наметил

Алгоритм переноса:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал