SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Vitastic

"Опционы для новичков. Очень малый счёт." Вертикальный спрэд за 10 пунктов!

- 12 февраля 2014, 22:46

- |

Размер Гарантийного Обеспечения под создание описанной позиции: 1'000 рублей!

Если Вы новичок, интересующийся опционами, то сейчас (незадолго до экспирации) - самое время попробовать свои силы в построении конструкций, немного более сложных, чем покупка голых коллов или путов.

Для примера — спрэд.

Вертикальный.

Бычий.

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 25 )

Обжигающий грааль

- 10 февраля 2014, 10:50

- |

Давняя моя лекция по статистическому арбитражу товарных деривативов

По материалам http://vsemirnov.ru/

По материалам http://vsemirnov.ru/

Smart-lab.ru про опционы. Избранные ссылки.

- 09 февраля 2014, 13:50

- |

Не спится. Обратный календарь.

Актуальные опционные стратегии

Зарабатываем на временном распаде со страховкой

Движение улыбки волатильности

Что такое рыночная улыбка волатильности?

Об оценке будущей волатильности

Улыбка волатильности

Как считать время до экспирации?

Многомерная торговля

( Читать дальше )

Не спится. Обратный календарь.

- 07 февраля 2014, 03:36

- |

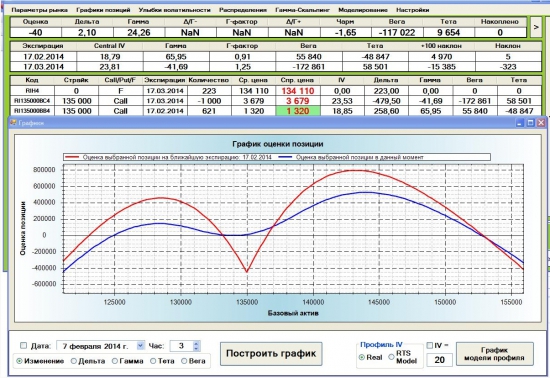

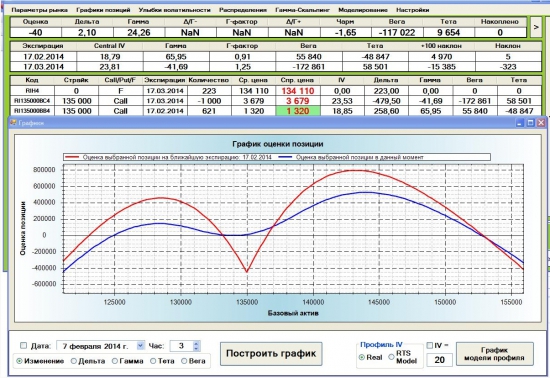

Уже не первый раз за последнее время складывается ситуация благоприятная для формирования «обратного календаря». Например, такого:

Сразу оговорюсь, что, скорее всего, в пятницу можно будет найти еще более благоприятный момент входа, чем цены закрытия четверга. Подобного рода конструкция, сформированная на прошлой неделе, принесла вполне ощутимую прибыль. Если не врет www.option.ru, то гарантийное обеспечение по позиции составит 1 700 000 рублей. При колебаниях ± 2000 пунктов позиция активного управления не потребует, при сильных движениях рынка придется немного «порулить». В случае снижения IV центра мартовской серии до «разумных» 20%, картинка станет еще более

привлекательной:

( Читать дальше )

Сразу оговорюсь, что, скорее всего, в пятницу можно будет найти еще более благоприятный момент входа, чем цены закрытия четверга. Подобного рода конструкция, сформированная на прошлой неделе, принесла вполне ощутимую прибыль. Если не врет www.option.ru, то гарантийное обеспечение по позиции составит 1 700 000 рублей. При колебаниях ± 2000 пунктов позиция активного управления не потребует, при сильных движениях рынка придется немного «порулить». В случае снижения IV центра мартовской серии до «разумных» 20%, картинка станет еще более

привлекательной:

( Читать дальше )

Актуальные опционные стратегии

- 03 февраля 2014, 23:45

- |

Посты на смартлабе так быстро уползают вниз, количество просмотров так быстро падает, что я решил освежить то, что было написано мною о февральской серии.

1. Зарабатываем на временном распаде со страховкой http://smart-lab.ru/blog/162927.php

Первый день прошел с убытком, однако потенциал пока очень хорош!

2. Многомерная торговля http://smart-lab.ru/blog/160075.php

Это самый залайканный пост от 16 января, стратегия работает и приносит прибыль, хотя я столкнулся с определенными трудностями, о которых написано тут http://smart-lab.ru/blog/162415.php

Я верю и сделаю все, что от меня зависит, чтобы обе стратегии доплыли к закрытию с прибылью, а если даже вдруг и нет, надеюсь, что вы сделаете для себя соответствующие выводы и ваши стратегии доплывут к закрытию с удвоенной прибылью.

( Читать дальше )

1. Зарабатываем на временном распаде со страховкой http://smart-lab.ru/blog/162927.php

Первый день прошел с убытком, однако потенциал пока очень хорош!

2. Многомерная торговля http://smart-lab.ru/blog/160075.php

Это самый залайканный пост от 16 января, стратегия работает и приносит прибыль, хотя я столкнулся с определенными трудностями, о которых написано тут http://smart-lab.ru/blog/162415.php

Я верю и сделаю все, что от меня зависит, чтобы обе стратегии доплыли к закрытию с прибылью, а если даже вдруг и нет, надеюсь, что вы сделаете для себя соответствующие выводы и ваши стратегии доплывут к закрытию с удвоенной прибылью.

( Читать дальше )

Зарабатываем на временном распаде со страховкой

- 01 февраля 2014, 16:27

- |

Итак, в прошлом рассказе мне насоветовали очень много интересного. Наверное это был один из самых удачных топиков, хотя судя по количеству плюсов понимают это очень малое количество людей.

В целом все что будет сказано ниже посвящается единственному комментарию НеГрустина про вогнутые горки, то что я напишу наверное будет трудновато для новичков.

Начнем с того, что на НОК3 Денис Дубина рассказал про календарные спреды. Не могу сказать что до этого о них никто не знал, но на российском рынке такие экзерцизы делать в то время было невозможно, вот народ и не думал в эту сторону. Это было сильное выступление и много слов было сказано по этому поводу, много копий сломано и много трейдеров разорились озолотились.

Тема календарного спреда заключается в том, чтобы при зарабатывании на тете иметь еще и положительную вегу. Эта стратегия минусует на любом сильном движении, но минусует ограничено. Профиль доходности обычно не интересный — очень узкий диапазон прибыли, очень большой диапазон убытка, причем максимальная прибыль фантастически труднодостижима. Однако тайна заключается в том (я в одном абзаце разболтал сразу полноценную стратегию), что сильное движение, если оно вниз, обычно сопровождается ростом волатильности -> вега дает плюс, который позволяет выскочить за свои. Другим серьезным плюсом может быть то, что разница в волатильностях ближней и дальней серии тоже значение не постоянное, на этом тоже можно сыграть. Есть еще роллирование (я расскажу об этом отдельно) и превращение календарного спреда в вертикальный, что дает для опытного опционщика сразу массу возможностей избежать убытка на краях, а вот то, что часто рынок топчется на месте — даст заработать серьезную прибыль почти без риска.

( Читать дальше )

В целом все что будет сказано ниже посвящается единственному комментарию НеГрустина про вогнутые горки, то что я напишу наверное будет трудновато для новичков.

Начнем с того, что на НОК3 Денис Дубина рассказал про календарные спреды. Не могу сказать что до этого о них никто не знал, но на российском рынке такие экзерцизы делать в то время было невозможно, вот народ и не думал в эту сторону. Это было сильное выступление и много слов было сказано по этому поводу, много копий сломано и много трейдеров разорились озолотились.

Тема календарного спреда заключается в том, чтобы при зарабатывании на тете иметь еще и положительную вегу. Эта стратегия минусует на любом сильном движении, но минусует ограничено. Профиль доходности обычно не интересный — очень узкий диапазон прибыли, очень большой диапазон убытка, причем максимальная прибыль фантастически труднодостижима. Однако тайна заключается в том (я в одном абзаце разболтал сразу полноценную стратегию), что сильное движение, если оно вниз, обычно сопровождается ростом волатильности -> вега дает плюс, который позволяет выскочить за свои. Другим серьезным плюсом может быть то, что разница в волатильностях ближней и дальней серии тоже значение не постоянное, на этом тоже можно сыграть. Есть еще роллирование (я расскажу об этом отдельно) и превращение календарного спреда в вертикальный, что дает для опытного опционщика сразу массу возможностей избежать убытка на краях, а вот то, что часто рынок топчется на месте — даст заработать серьезную прибыль почти без риска.

( Читать дальше )

Советую почитать "Эндрю Мэтьюза-Живи легко"

- 31 января 2014, 16:51

- |

Советую почитать книгу австралийского психолога "Эндрю Мэтьюза-Живи легко", всего навсего 200 страниц.

Книга просто бумажный психолог и заряжает оптимизмом еще долго после прочтения, я сам не люблю и с подозрением отношусь к книгам в стиле «как разбогатеть, или как стать умным за два дня», но эта книга реально вылечила мои нервы и я стал намного спокойней как был раньше до трейдинга)да стрейдингом я стал таким психом что из за любой мелочи начинаю ворчать как старый дед, и постоянно закипал! когда делал неправильный трейд, но сейчас после прочтения такое чувство как будто из меня вышел какой то сгусток черноты.

Прочитайте и вы почувствуете насколько станете спокойны, и насколько будете ловить меньше лосей, ну а кто гребет капусту будет грести больше.

Движение улыбки волатильности

- 30 января 2014, 01:47

- |

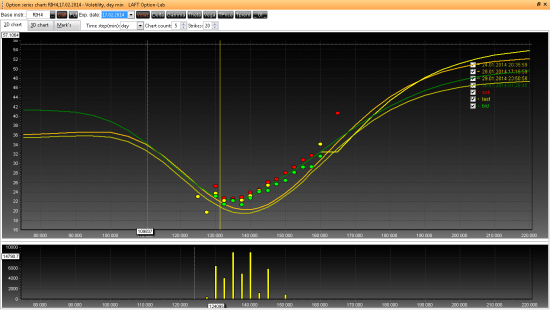

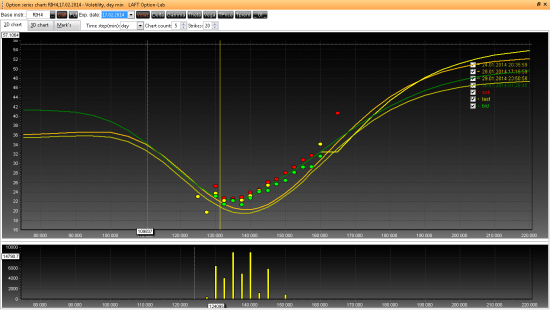

Надоело народ воспитывать, к тому же теперь нужно воспитывать дочку :) Научите меня, расскажите, что думаете.

Позиция, которую я озвучивал в предыдущем своем рассказе, немного «недовозит», а это расстраивает. Я вижу где это происходит и почему, но хочу поболтать о том, что бы это значило.

С помощью шикарного софта, к которому я все еще трудно привыкаю, я представляю вам две динамики улыбки в болезненных сериях — феврале и марте на RTS.

Начнем с февральской улыбки:

Начнем с февральской улыбки:

Зеленая линия отображает текущее состояние и указывает нам на то, что волатильность выросла справа, а слева осталась в более менее том же диапазоне. Улыбка крутеет на глазах и с необычной стороны.

Первое, что в таком случае приходит на ум то, что падения не будет (по крайней мере на взгляд того, кто это делает).

Я знаю, что у русской улыбки волатильности челябинский нрав и тут может быть все, что угодно, к тому же обычно 3-4% сильно меня не трогают, однако хочу спросить мнение уважаемого сообщества. Тут был кто-то и ушел? Какие обычно разницы в волах месячного и трехмесячного опционов?

( Читать дальше )

Позиция, которую я озвучивал в предыдущем своем рассказе, немного «недовозит», а это расстраивает. Я вижу где это происходит и почему, но хочу поболтать о том, что бы это значило.

С помощью шикарного софта, к которому я все еще трудно привыкаю, я представляю вам две динамики улыбки в болезненных сериях — феврале и марте на RTS.

Начнем с февральской улыбки:

Начнем с февральской улыбки:Зеленая линия отображает текущее состояние и указывает нам на то, что волатильность выросла справа, а слева осталась в более менее том же диапазоне. Улыбка крутеет на глазах и с необычной стороны.

Первое, что в таком случае приходит на ум то, что падения не будет (по крайней мере на взгляд того, кто это делает).

Я знаю, что у русской улыбки волатильности челябинский нрав и тут может быть все, что угодно, к тому же обычно 3-4% сильно меня не трогают, однако хочу спросить мнение уважаемого сообщества. Тут был кто-то и ушел? Какие обычно разницы в волах месячного и трехмесячного опционов?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал