Избранное трейдера Vladimir T

Альпари. Я в шоке, плечо 1 к 3000!!!

- 05 марта 2020, 19:22

- |

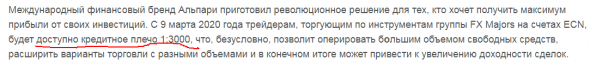

Делают щедрое предложение по ЕСН счетам от которого трудно отказаться.

Было максимум 500-е а теперь сразу 3000-е))) Все для тебя мой любимый клиент ты только торгуй.

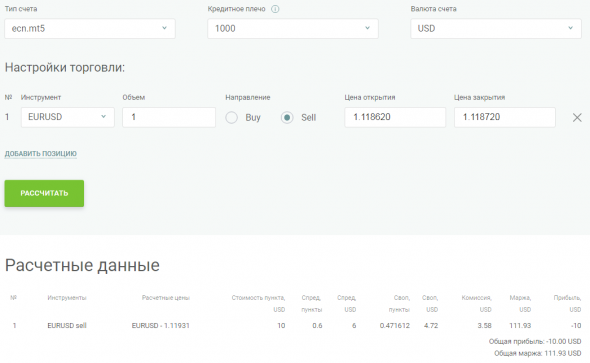

Смотрим в калькуляторе это какая же ЖОПА будет если цена против тебя пойдет.

3000-го плеча нет есть только 1000-е ну да ладно) Еще не добавили видимо.

Берем пару евро-бакс и смотрим если цена пошла против тебя всего на ОДИН пункт!

Сразу -10% от залога за один лот.

Берем плечо 3000-е уже будет не -10% а сразу -30% при движение цены против вас всего на 1 пункт!

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 80 )

Мультипликаторы – все, что вам нужно знать!

- 03 марта 2020, 15:17

- |

- Понимание мультипликаторов

- P/E – самый просто и универсальный

- EV/EBITDA: преимущества и недостатки

- ДОЛГ и мультипликаторы, которые его оценивают

- Мультипликаторы рентабельности

- Что я понял, 3 года считая мультипликаторы по всем компаниям

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

( Читать дальше )

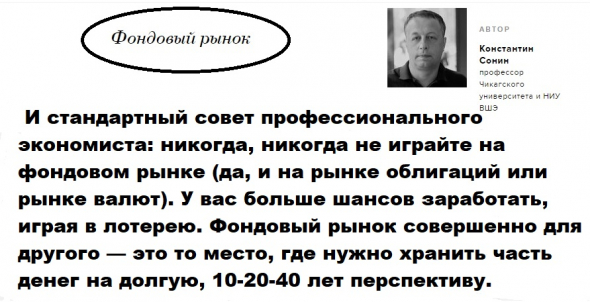

Константин Сонин "Никогда, никогда не играйте на фондовом рынке. У вас больше шансов заработать, играя в лотерею. Фондовый рынок совершенно для другого..."

- 29 февраля 2020, 11:19

- |

Константин Сонин, профессор Чикагского университета и НИУ ВШЭ.

«Стандартный совет профессионального экономиста: никогда,

никогда не играйте на фондовом рынке

(да, и на рынке облигаций или рынке валют).

У вас больше шансов заработать, играя в лотерею.

Фондовый рынок совершенно для другого — это то место,

где нужно хранить часть денег на долгую,

10-20-40 лет перспективу».

PS

Нечего добавить…

На пенсию в 35? А что дальше?

- 25 февраля 2020, 06:47

- |

Не могу пройти мимо популярной нонче темы — мечты о выходе на раннюю пенсию.

В отличие от мечтателей я уже там. И не могу сказать, чтобы это далось так уж легко. И дело тут вовсе не в деньгах.

Сначала о статистике.

Если вы не женщина, то выход на пенсию для вас один из самых сильных стрессовых факторов, который с очень большой вероятностью прикончит вас в первые 5 лет, после того, как вы оставите работу.

Мужчина так устроен, что праздность ему противопоказана. При условии, что у него нет дела, которое придает смысл его существованию, он долго не проживет. Неважно, какое это дело, важно чтобы оно захватывало вас всего. Будь это рыбалка, коллекционирование марок, или технический анализ финансовых рынков.

Но наличие хобби, или иного занятия, придающего смысл жизни, это еще не все.

Когда вы оставляете работу происходит полная ломка жизненного уклада, неизбежное сужение и смена круга общения. И это тоже стресс, который переживается непросто.

( Читать дальше )

Диверсификация, риск и доходность.

- 24 февраля 2020, 19:43

- |

В моем портфеле сейчас всего пять акций. Не мало ли это? Давайте разберемся.

Для начала мы разделим риск на рыночный и нерыночный. Рыночный риск — это колебания всего рынка (например ММВБ). Нерыночный риск — это возможные негативные события для отдельной компании, которые скажутся на курсе ее акций. Диверсификация помогает нам справиться с нерыночным риском.

Согласно статистике, владение только двумя акциями исключает 46 процентов нерыночного риска, связанного с владением только одной акцией. Предполагается, что этот тип риска снижается на 72 процента при портфеле из четырех акций, на 81 процент при 8 акциях, на 93 процента при 16 акциях, на 96 процентов при 32 акциях. Не ставя под сомнение точность этой конкретной статистики, следует помнить о двух вещах:

1. После приобретения пяти или восьми акций в различных отраслях промышленности, выгода от добавления еще большего количества акций в ваш портфель в стремлении снизить риск невелика, и

( Читать дальше )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

Простой критерий качества бизнеса.

- 18 февраля 2020, 19:07

- |

Возьмем пятилетний период отчетом по МСФО с 2014 по 2018 год и сравним реинвестированную прибыль с ростом капитализации на акцию с 09.022015 по 09.02.2020.

Хорошие бизнесы:

Лукойл. EPS 2691.44 руб. на акцию. Дивиденды 991 руб. на акцию. Реинвестировано 1700,44 руб. на акцию. Рост капитализации 3450 руб на акцию.

Сбербанк. EPS 121,55 руб. на акцию. Дивиденды 36,42 руб. на акцию. Реинвестировано 85,13 руб. на акцию. Рост капитализации 183 руб на акцию.

Татнефть. EPS 280,51 руб. на акцию. Дивиденды 169,2 руб. на акцию.

( Читать дальше )

Бэнкинг по-русски: Хохотальное чтиво - Экономическая летопись России, банковский томик...

- 15 февраля 2020, 19:27

- |

О формировании ЗВР )))

Тогда мы выпросили у правительства 50 тонн золота, которые получили из Гохрана. Эти бруски складировались в хранилищах на Октябрьской площади.

Наш баланс пришёл в норму.

Когда мы начали в декабре 1991 года работать с Внешэкономбанком, то обнаружили пропажу 12 миллиардов долларов валютного резерва и 300 тонн золота! Остались одни расписки. Из-за этого мы и ездили в командировки за счёт принимающей стороны....

И над чем задуматься....

Взамен низких «карточных» цен на продукты питания и промтовары в 1947 году были установлены существенно более высокие розничные цены. В течение 1948–1949 годов их несколько раз снижали — в целом почти на 30%. В то же время в США наблюдались рост цен, инфляция и был девальвирован доллар — валюта, в которой выражался курс рубля: 5 рублей 30 копеек за 1 доллар.

В соответствии с противоположной динамикой цен — соотношения покупательной способности рубля и доллара — Сталин решил пересмотреть курс рубля.

Для этого следовало провести расчёты паритета покупательной способности рубля и доллара. Ныне для этого используется обычно методика американских экономистов М. Джильберта и И. Крэвиса, впервые опубликованная в 1954 году. В 1949 году подобной методики ещё не существовало. Поэтому расчёт проводился по схеме, предложенной В. А. Соболем.

( Читать дальше )

Бэнкинг по-русски: "Бедные" VIPы Сбербанка...

- 10 февраля 2020, 08:50

- |

Несколько независимых друг от друга источников подтвердило достоверность информации о «форсмажоре» произошедшем в середине января в Ставропольском отделении «Сбербанка1»

Ссылка на пост потенциального пострадавшего - https://www.banki.ru/forum/?PAGE_NAME=message&FID=61&TID=374148#forum-message-list

( Читать дальше )

Чей Центробанк? Наш!

- 10 февраля 2020, 00:11

- |

По сети ходит много ужасных историй про Банк России (он же Центробанк). Самые распространённые страшилки:

-ЦБ не принадлежит России;

-ЦБ не подчиняется ни Путину, ни правительству, ни парламенту. Зато ЦБ подчиняется Международном Валютному Фонду (МВФ) и Федеральной резервной системе США (золотому миллиарду, мировому масонству и так далее);

-активы Центробанка не принадлежат России. Золотовалютные (они же международные) резервы ЦБ — это собственность МВФ (как вариант — собственность ФРС). Россия не может пользоваться деньгами ЦБ по своему усмотрению;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал