Избранное трейдера WooDoo

Корпоративные бонды под табу для частного инвестора!

- 05 декабря 2018, 17:14

- |

Почему я не рекомендую корпоративные бонды физическим лицам?

В своих выступления и обучающих материалах я всегда говорю, что физические лица должны сторониться вложений в корпоративные облигации. На то есть два простых основания:

- Риск дефолта

- Риск ликвидности

Но обычно, этих простых оснований недостаточно, чтобы убедить людей держаться подальше от «корпоратов». И чтобы показать, почему я решительно против, представляю вашему вниманию настоящую небольшую статью.

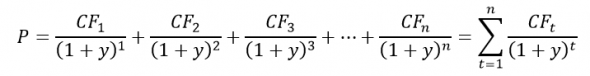

Начнём с основ. Из общего курса по инвестициям, мы знаем, что цена любой облигации определяется из простой формулы дисконтированных (приведённых) денежных потоков. При этом мы можем считать как стоимость облигации из нее, так и доходность к погашению (ставку дисконтирования) если нам известна цена на рынке. Формула 1:

( Читать дальше )

- комментировать

- ★43

- Комментарии ( 54 )

Статистический арбитраж на Санкт-Петербургской Бирже, итоги четвертой недели.

- 29 ноября 2018, 16:24

- |

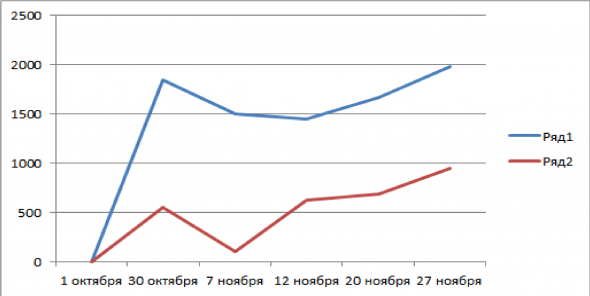

Продолжаю вести статистику стратегий статистического арбитража JP MorganChase (JPM) против Bank of Amerika (BAC), стратегии торгуются на Санкт-Петербургской Бирже. Торгуем с помощью робота MultiConnect, созданного в финансовой компании Викинг.

Предыдущая статистика, подробное описание робота и биржи:

https://smart-lab.ru/blog/502196.php

https://smart-lab.ru/blog/503647.php

https://smart-lab.ru/blog/504951.php

https://smart-lab.ru/blog/506238.php

За прошедшую неделю базовая стратегия вышла из просадки, оптимизированная продолжила увеличивать свой доход.

Базовая заработала 310 долларов, оптимизированная 260. Суммы с учетом комиссии — биржевая 0.01% от суммы сделки, умноженная на два.

В этом месяце НП РТС добавило в свою торгово-клиринговую систему девятнадцать популярных американских биржевых фондов (ETF), подробнее:

( Читать дальше )

КТО И КАК МОЖЕТ МАНИПУЛИРОВАТЬ НА РЫНКЕ. КОМУ ЭТО РАЗРЕШЕНО.

- 29 ноября 2018, 12:30

- |

Я часто везде пишу, что опционы важны еще по одной причине… Тот кто торгует линейные инструменты никогда такого, что я сейчас покажу в видео, не сможет увидеть. Возможно, у кого то наступит прозрение...

Еще раз повторю — те кто не торговал опционы, кто ни разу не выходил на поставку, кто не умеет пользоваться опционными аналитиками, тот не понимает как работает биржа. Любой «Опционный аналитик» (иногда их называют опционными калькуляторами) — это упрощенная неавтоматизитрованная версия программы SPAN, а без понимания работы этой программы на биржу лучше не соваться.

Без опыта торговли опционами, никогда не понять как работает биржа. Вам будут сравнивать биржу с Одесским базаром, или с обычным магазином, придумывать новые определения для спекуляций и инвестиций, но... При этом умолчат, что на рынке присутствует ЦК, что работает высокочастотная АСУ (СУР), что крупные маркетмейкеры имеют нейропакеты...

Ненормальные опционщики

- 28 ноября 2018, 17:02

- |

Огромное человеческое спасибо всем, кто участвовал в обсуждении нормальности рынка и матожидания. Надеюсь, оно было полезно не только мне и количество людей осознавших, что "реальный рынок НЕ является лог-нормальным случайным блужданием" (даже с оговорками про нормировку на текущую волатильность по причине ненаблюдаемости последней) увеличилось.

Но опционщики — парни ловкие (а девушки еще и красивые).

Дело в том, что опционные позиции — это на самом деле преобразования функции плотности рыночного распределения. Давно грезил этой мыслью (собственно, идея достаточно очевидна и бесспорна). Но только недавно (в том числе благодаря обсуждениям природы рынка) удалось продвинуться в этом направлении.

Давайте достанем из старого шкафа старую поеденную молью модель Блека-Шолза

( Читать дальше )

"И всё-таки она вертится!" (с) Galilei vs. "И все-таки цена движется!" (с) А.Г.

- 22 ноября 2018, 22:37

- |

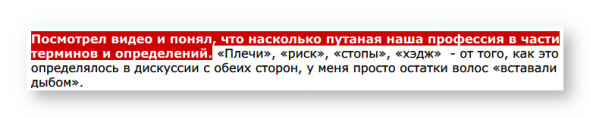

Разбираем почему? И почему с Александром? Потому что он выказал досаду на путаность терминов и определений, с одной стороны:

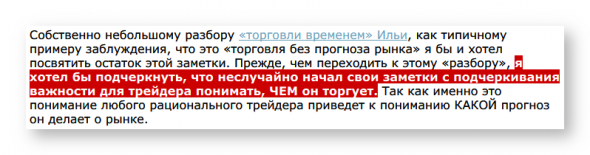

и на непонимание людьми того, чем они торгуют, с другой:

( Читать дальше )

Дмитрий Власов: Трейдинг для лентяя. Инструменты и результаты

- 22 ноября 2018, 19:53

- |

Выступление Дмитрия Власова на 26 конференции смартлаба.

Все видео с конференции тут: http://confa.smart-lab.ru/20181006

В поисках Истины или Почему мы вычисляем именно матожидание?

- 16 ноября 2018, 11:51

- |

Некоторое время назад после подробного обсуждения с коллегами вопроса "Нормален ли рынок и если ненормален, то какой он на самом деле?" от других коллег прозвучало недоумение: "А зачем тебе копаться в этих дебрях? Какой в этом смысл?". Короткий ответ будет неполным, а полный ответ с примерами и философским вопросом может оказаться интересен (или даже полезен коллегам).

1. Итак. Быстрый ответ состоит в разнице инженерного (институтского) и научного (университетского) мышления.

Как работает инженерное мышление: в институе студентам дали формулу и надрессировали ее применять. И они будут лепить ее везде. С огромной эффективностью и высокой скоростью. Пока самолеты не начнут падать. И тогда может выясниться, что у формулы были примечания мелким шрифтом. Ограничения области применимости.

Как работает научное мышление: необходимо не просто запомнить формулу (зачастую даже собственно запоминание формулы даже не является целью изучения вопроса). Фокус будет находиться на методе получения этой формулы. Причем должны быть абсолютно прояснены все подробности: почему? откуда это следует? какие есть ограничения? и т.д.

( Читать дальше )

Волатильность. Не новый подход через задний проход.

- 11 ноября 2018, 17:56

- |

Старинные предания говорят, что так было не всегда. В древние времена, когда густые травы были гораздо забористее, а вершины графиков PL скрывались от взглядов любопытствующих за облаками, пещерные трейдеры иногда пытались подкрасться к волатильности с тыла и осветить слабыми фонариками своих навыков тот самый проход.

( Читать дальше )

Как правильно торговать опционами урок 3

- 02 ноября 2018, 10:35

- |

В этом видео уроке мы продолжим изучать программу optionworkshop, поговорим о роллировании позиции и определим, сколько нам принесла наша позиция.

Видео урок 1 — тут

Видео урок 2 — тут

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал