Избранное трейдера alexis79

Есть такое ощущение, что по EUR/USD нащупываем дно

- 02 января 2025, 19:26

- |

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

- комментировать

- ★1

- Комментарии ( 7 )

IT в кино 🍿

- 02 января 2025, 17:21

- |

Всем привет!

Мы в Группе Arenadata знаем, что мир IT может быть не только увлекательным, но и захватывающим. Поэтому составили подборку из 5 фильмов и сериалов, которые подарят яркие впечатления о мире технологий на январских праздниках👇

1️⃣ Кадры (фильм, 2013г.)

О чем кино: комедийный фильм о найме в IT-компанию. Главные герои (Билли и Ник) — два опытных продажника, которые после сокращения вынуждены искать новую работу. В фильме они доказывают, что опыт и навыки в IT не всегда зависят от возраста.

2️⃣ Стартап (фильм, 2014г.)

О чем кино: история создания с нуля крупного российского поискового портала. Фильм вдохновляет на создание собственных стартапов и показывает, что даже самые амбициозные мечты могут стать реальностью.

3️⃣ Матрица (фильм, 1999г.)

О чем кино: культовый фильм, который изменил представление о том, что такое сеть. «Матрица» рассказывает, что весь мир иллюзорен, и важно лишь то, как мы его воспринимаем.

4️⃣ Главный герой (фильм, 2022г.)

О чем фильм: о параллельной игровой реальности. Жизнь сотрудника банка идет по накатанной, пока он не выясняет, что окружающий его мир — это часть огромной видеоигры, а сам он в ней — всего лишь второстепенный персонаж.

( Читать дальше )

Стратегия "золотой жук"....

- 02 января 2025, 16:44

- |

И так.

( Читать дальше )

Ч2. Как все начиналось (из истории трейдера и программиста)

- 02 января 2025, 13:39

- |

До поры, до времени, каждый куда-то и в чем-то растет. Кое-кто все еще в длину. Очень многие в ширину. Есть профессиональный рост. Как вы думаете, кто был первый Java-программист в России? Без ложной скромности отвечу — я. На Java 0.9 начал программировать в ноябре 1996го. Появился, известный для своего времени, сервер (приложений и БД) — https://www.itweek.ru/idea/article/detail.php?ID=53982. После приглашения в США рост притормозился. Точнее трансформировался. Стал наемным прогером, выполняющим чужие хотелки.

Последние 3 года, рост наблюдался только в трейдинге (с перепадами). Приобрел Конструктор роботов Lbot3D 2 года назад (1го ноября 2022го). Нужен был именно конструктор. Рано или поздно, каждый трейдер приходит к своей стратегии. Чаще, постоянно идет ). От одной стратегии к другой. Да и саму стратегию требуется адаптировать. Под новые инструменты и волатильность. Показалось, копипастить текстовые фрагменты из блоков в Лбот гораздо проще и быстрее, чем перетаскивать отдельные блоки в ТСЛаб. Для написания инструкции Лботу, не нужен терминал. Текстовый редактор Notepad++ подойдет.

( Читать дальше )

Как Майкл Бьюри предсказал 12 из последних 2 кризисов.

- 02 января 2025, 13:13

- |

“Индекс S&P 500 вырос на 47% с тех, как Макл Бьюри сказал “продавать”.

Полезно в очередной раз напомнить, в первую очередь себе, что никто не знает будущего - “пойдут ли акции вверх, вниз, вбок или кругами”.

Вкратце, кто такой Майкл Бьюри.

Майкл — легендарный инвестор, бывший врач-аутист, герой книги и фильма “Игра на понижение”. Он предсказал ипотечный кризис 2007-го года в США и заработал на этом сотни миллионов долларов.

Одна из граней аутизма — погружение с головой в некое занятие. Это может быть собирание марок, ремонт автомобилей и многое другое. Еще будучи врачом, Майкл мог полночи разбирать и собирать свой компьютер, добиваясь повышения производительности. А утром идти на работу. Однажды странноватый необщительный молодой врач переключился с компьютеров на фондовый рынок, завел блог. Майкл искал недооцененные компании, покупал акции, писал об этом в блоге. Сделки были настолько успешными, что ему предложили открыть хедж-фонд, пообещали внести капитал. Что и произошло.

( Читать дальше )

Депутат Госдумы: размер 1 пенсионного балла в 2025 году будет равен 142,7 руб.....

- 02 января 2025, 12:33

- |

Один пенсионный коэффициент в России в текущем году увеличится на 9,65 руб. — с 133,05 руб. до 142,7 руб., рассказал в интервью «РИА Новости» депутат Госдумы Никита Чаплин («Единая Россия»).

Законодатель добавил, что в соответствии с законодательством с 1 января социальные пособия 7,8 млн пенсионеров — как работающих, так и неработающих — проиндексировали на 7,3%.

Ранее о том, что в 2025 году минимальная сумма индивидуальных пенсионных коэффициентов (ИПК), необходимая для оформления страховой пенсии по старости, составит не менее 30 единиц, сообщала сенатор Ольга Епифанова.

В текущем году размер фиксированной выплаты к страховой пенсии после индексации составит почти 8729 руб. На количество накопленных баллов влияет размер официальной заработной платы и длительность рабочего стажа.

( Читать дальше )

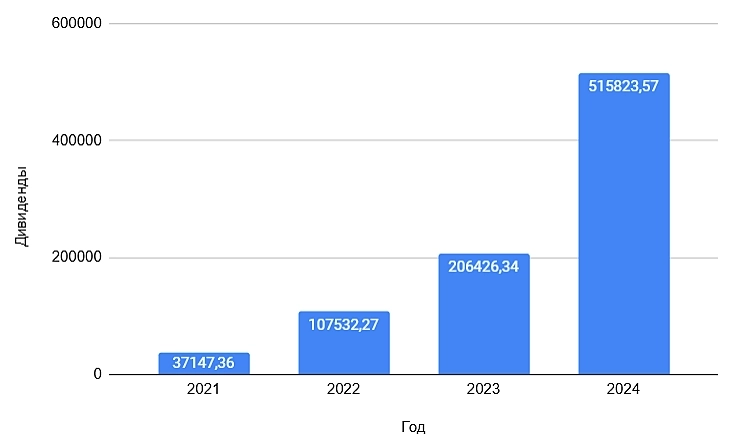

Жизнь на дивиденды

- 02 января 2025, 09:21

- |

В 22 году я перешел на дивидендную стратегию, но многое тогда пошло не так. За прошлый год рост дивидендов относительно 23 года составил 2,5 раза или 43 тысячи в месяц. Если такие темпы продолжатся, то через 2 года я уже выйду на более 100 тысяч рублей в месяц! А это весьма ощутимая сумма на мой взгляд. До прошлого года я инвестировал по 33к на ИИС, затем увеличил. Все дивиденды реинвестирую.

Помимо дивидендов у меня есть 2 квартиры под сдачу. Одна отправилась в аренду. Вторая же сдана будет в 27 году, классическая Е2 38 метров у метро с ценой сдачи более 100к в месяц.

Я думаю через 6 лет я вполне могу уже полностью перейти на жизнь с дивидендов. Итого 12 лет инвестиций сделают меня финансово независимым. Работяге с хорошей зп не так уж сложно стать полноценным рантье.

( Читать дальше )

Итоги торговли на срочном рынке за 2024 г., заработано +53,4%!

- 02 января 2025, 00:18

- |

Торгую на срочном рынке фьючерсы, опционы. Телега для общения.

( Читать дальше )

Главные тренды на рынке недвижимости

- 01 января 2025, 20:59

- |

Эксперты назвали главные тренды на рынке столичной недвижимости в 2025 году.

О том, что ждет рынок недвижимости в 2025 году, рассказали эксперты Яндекс Аренды.

🏠 Рост цен на недвижимость, аренда тоже будет расти

🏠 Люди по-прежнему будут откладывать покупку собственного жилья из-за высоких ставок по ипотеке и цен на недвижимость

🏠 Из-за высоких цен на жилье горожане предпочитают снимать жилье, а это стимулирует спрос на рынке аренды:

Например, к концу 2024-го в Москве медианная стоимость студий за год выросла на 17,4%, до 75 000 рублей в месяц; однушек — на 28%, до 71 000 рублей в месяц; двушек — на 16,5%, до 100 000 рублей в месяц, — отметил эксперт.

🏠 Собственники тоже отложили продажу квартир из-за высоких ставок по аренде: пока что сдавать выгоднее, чем продавать

🏠 Сокращение сроков сдачи квартир. В Москве среднее количество дней, необходимых для сдачи жилья на рынке долгосрочной аренды, сократилось с 12 до 8 относительно 2023 года

🏠 Купленные в период ипотечного бума новостройки по низким ставкам перейдут в сегмент аренды

( Читать дальше )

Собрал 11 стратегий брокеров на 2025 год (кого покупать?)

- 01 января 2025, 16:47

- |

Наблюдения:

• Яндекс безоговорочный лидер — аналитики уверовали в IT-сектор или мы просто ещё не увидели последствий смены собственников и менеджмента;

• В топе два банка: Сбер и Тинёк — логичный выбор для впитывания инфляции при разгоне денежной массы. При условии, что аналитику Сбера нельзя рекомендовать свои акции (а они бы выбрали), побеждает Сбер;

• В нефтянке победили дивиденды в лице Лукойла, даже аналитикам неинтересные всякие восток-ойлы и татарские демпферы;

• Кубышка ИнтерРао и возможность поднять процент выплаты дивов (сейчас всего 25%) каждый год манят инвесторов, ну в этом-то году потенциал должен раскрыться!

• Почти половина компаний не входят в индекс — лидер X5 Retail, в ожидании разморозки и рекордных дивов за пару лет;

• Из лидеров роста 2024 года, уверенно выбрали только Полюс Золото, но и из аутсайдеров года тоже никого не выбрали.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал