Избранное трейдера alumalex

Гарантированный доход на фонде. Или почти Грааль

- 30 апреля 2018, 12:26

- |

smart-lab.ru/blog/468156.php

1. Берете несколько миллионов

2. Открываете ИИС на себя и всех родственников,

которые могут

получить 2-НДФЛ.

3. Покупаете на них ОФЗ.

Или субфедералов.

Можно надежных корпоратов

(обязательно госкомпании)

На каждого эмитента — 5-10% от портфеля.

Это нужно не столько для диверсификации,

сколько для равномерности купонных поступлений.

(и от небольшого пакета проще избавиться

в случае необходимости)

4. Если нужен валютный хедж —

открываете ИИС у брокера,

который дает доступ на Питер.

Или берете евробонды.

5. Открытые ИИС должны позволять выводить купоны на банковский счет.

Их можно тратить.

Или реинвестировать снова на ИИС.

Это добавит к общей доходности 0,25-0,5%

в зависимости от графика купонов

(и позволит покрыть комиссии брокера и биржи).

6. Получаете купоны 7-10% по бондам.

Плюс 13% по каждому ИИС от государства.

7. Живете жизнью рантье и

рассказываете всем,

( Читать дальше )

- комментировать

- ★50

- Комментарии ( 188 )

Опционная позиция на сглаживание коэффициента ставок.

- 26 апреля 2018, 11:43

- |

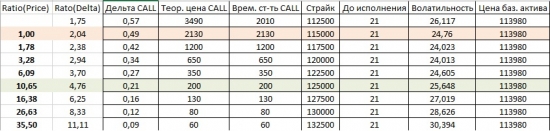

В основе стратегии постулат, что Дельта опциона это еще и вероятность того, что на момент эксирации цена будет выше цены страйк.

Если дельта Колла равна 0,5 то вероятность того, что к моменту экспирации цена базового актива будет выше цены страйк 50/50.

А сейчас переведем вероятность в коэффициенты выигрыша.

У букмекеров сущеcтвуют коэффициенты по которым они принимают ставки.

Формула вычисления этих коэффициентов проста = 1/вероятность.

Если вероятность 50/50 то коэффициент равен 1/0,5=2,0

И это логично, если игрок поставил 100р. с коэффициентом 2,0, то он или потеряет эти сто рублей или получит 200р.

Главное свойство, это то что при снижении вероятности положительного исхода события — коэффициент растет. И наоборот.

Перейдем на доску опционов.

Переведем дельту в коэффициент выйгрыша(Ratio).

На текущей доске опционов с экспирацией 17 мая 2018г., это выглядит так.

Посмотрите, у 21 дельты коэффициент равен 4,76 — это означает, что трейдер купив опцион планирует получить сумму в 4,76 раз больше.

Сравним текущую цену(теорию) опциона с ценой которую мы получим если встанем на страйк.

( Читать дальше )

Модель инвестиций в акции с опционным привкусом.

- 23 декабря 2017, 21:14

- |

Итак. Допустим, мы находимся на идеальном рынке. Ликвидность абсолютна, торги непрерывны, никаких проскальзываний и комиссий в природе не существует. Что такое позиция «шорт» мы не слышали и слышать не хотим. Из каких то соображений мы решили инвестировать сумму в 1 000 000 рублей в акции с текущей стомостью 100 рублей. (Здесь и далее все числовые значения условны, легко заменяются переменными и используются для построения конкретных примеров).

( Читать дальше )

Гаммаскальпинг

- 06 декабря 2017, 16:19

- |

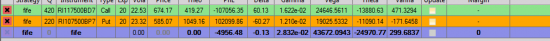

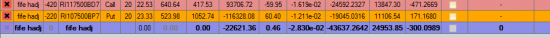

Давайте попробуем эмулировать эти два состояния, прямо на реальных деньгах, не бойтесь это сильного убытка не принесет, так как все уравновешенно.

Для этого возьмем программу управления опционами, которую бесплатно можно скачать на сайте www.itglobal.ru/ru optionworkshop.

Там создадим 2 стратегии, одна из которых будет делать контртренд, другая торговать по тренду...

Контр тренд: с дельтой 60 и -60

Тренд: с продажей тех же опционов в том же количестве:

( Читать дальше )

Толи ратио спред, толи кривая бабочка

- 29 апреля 2017, 05:26

- |

Купленный выше колл всего за 50 пп. решает проблему, снижая ГО на моём примере на одну такую позицию с 8500 руб. до 2500 руб.

И получается очень даже хорошее соотношение риск прибыль: 190 руб. и максимум 2500 прибыли может дать теоретически. С учётом нашей ликвидности риск рублей 300-400 наверно будет. Остаётся дождаться торгового дня.

( Читать дальше )

Кукловоды: вы о них даже не слышали

- 02 декабря 2016, 09:35

- |

Ещё в 1770 году Уильям Пит отмечал: «За любым троном есть нечто большее, чем король».

Как ни странно, но с тех пор мало что изменилось, и все революции и общественные трансформации рано или поздно приводятся к одному знаменателю – подчинению золотому тельцу. Для того чтобы аргументировать сказанное, поделюсь некоторыми материалами о деятельности человека, о котором сейчас мало что знают и не пишут.

В 50-60-х годах прошлого века по вашингтонскому и нью-йоркскому центральным паркам любил прогуливаться хорошо одетый высокий мужчина довольно респектабельной наружности. Нередко рядом на скамеечку к нему подсаживались персоны, в которых прохожие узнавали крупнейших государственных деятелей и бизнесменов. Особенно выделялась колоритная фигура Уинстона Черчилля.

( Читать дальше )

Кто то, все таки решил манипулировать рынком RVI!

- 02 ноября 2016, 20:10

- |

Он начал продавать фьючерс RVI_11.12 по 28.5п. При RVIindex = 23п.

Его прибыль бы соответствовала 28.5-23=5.5п. что соответствовало бы = 11 долларов на 1 контракт.

На продавал он там до… на.

Тут откуда не возьмись появилась вола. RVI взлетел до 25п. а RTSVIX в какой то момент был больше RVI, что в последнее время редкость.

Что делает наш игрок? Он просто выставляет айсберги на 28п. по 100 и 200шт. заявок. Цель, чтобы никто не смог пробить его позу.

Ликвидность низкая и все, кто думает, что он купил волатильность и с ростом волатильности RVI пойдет вверх — нет. Наш игрок все выкупит, и дождется когда Фьючерс на RVI и индекс на RVI сравняются и получит прибыль или минимальный убыток.

Справка: Фьючерс на RVI — это копия VIX он рассчитывается как variens svop, то есть он по определению в контанго от индекса RVI, и чем дальше тем сильнее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал