Избранное трейдера barak321sa

ИНТЕРЕСНАЯ СТАТЬЯ.

- 23 мая 2015, 14:58

- |

Когда вы были маленькими и люди спрашивали вас, кем бы вы хотели стать, когда вырастете, что вы отвечали им? Стандартное «доктором» или «ветеринаром»? Или, может быть, вы ставили перед собой высокие цели и отвечали «поп-звездой» или «космонавтом»? Как бы там ни было, 95% из нас, оглядываясь назад, смеются над своими ответами.

А теперь подумайте: когда люди спрашивают вас о том же самом сейчас, слегка перефразировав свой вопрос на «Каковы ваши долгосрочные цели?» или на «Кем вы видите себя через 10 лет?», ваш ответ на эти вопросы будет выглядеть так же глупо, как и 10 лет назад? Для большинства из нас — да, будет именно так. Потому что однажды «жизненный поезд» может ни с того ни с сего полететь под откос. К счастью, у меня была возможность очень подробно изучить эти многочисленные «сходы с рельсов», и вот самые распространенные причины таких «крушений».

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 7 )

Таблетка для ЛУДОМАНА

- 22 мая 2015, 20:30

- |

Между прочим палю грааль там. Всем пох лучше с 20000ми плечами лить бабло

Немного о Тимоти Сайксе

- 19 мая 2015, 15:13

- |

Секрет успеха американского трейдера Тимоти Сайкса — разработанная им торговая стратегия, которой он последовательно придерживается в трейдинге на протяжении уже 6 лет.

Суть стратегии – это торговля “в шорт” акций, отобранных определенным образом с использованием фундаментального и технического анализа, анализа новостного фона, а так же внутридневной активности акций.

( Читать дальше )

Не все ETFs Одинаковы. Детали могут стоить вам счета!

- 15 мая 2015, 12:51

- |

Проблема с Exchange Traded Funds (ETFs), ставшими теперь популярным инвестиционным инструментом, в том что мы по свойственной нашему сознанию склонности все упрощать для структурирования информации, часто принимаем желаемое за действительное.

Проблема с Exchange Traded Funds (ETFs), ставшими теперь популярным инвестиционным инструментом, в том что мы по свойственной нашему сознанию склонности все упрощать для структурирования информации, часто принимаем желаемое за действительное.Красный флаг должен подниматься если мы имеем дело с ETFs на товарные инструменты или комодитиз.

Главное правило — внимательно читать проспекты.

Если ETF на S&P, так называемый спайдер (SPY) агрегирует в себе компании входящие в индекс, то UNG — ETF на газ, имеет другую структуру. Фонд покупает дальний контракт на газ и затем при приближении к экспирации, роллирует его, т.е. закрывает и покупает новый фьючерс на следующий месяц.

Фьючерс фьючерсу рознь. Разные рынки торгуются по-разному. Газу свойственно контанго — дальний месяц торгуется дороже ближнего. С момента создания фьючерса на газ, он 80% торговался с контанго. Поэтому ETF на газ имеет врожденный порок — или потери на контанго. И если газ не трендится вверх с существенной скоростью, UNG будет терять. А если газ стоит на месте — терять еще быстрее.

( Читать дальше )

Наконец-то появились нормальные визуализации потока ордеров

- 15 мая 2015, 12:48

- |

Так уж сложилось, что из всех видов торговли в трейдинге меня привлекает торговля по потоку ордеров.

Этой теме я посвятил довольно много времени и глубоко её исследовал. Писал свой терминал, собирал сырые данные, анализировал их, исследовал API различных датафидов и терминалов: Rithmic, CQG, Nanex, NYSE API's, NinjaTrader API, Sierrachart API, Takion API и др.

Но помимо сбора данных остро стоит проблема их корректной визуализации. Так вот с этим моментом все обстоит очень плохо. Когда человек говорит «Я читаю ленту» в голове представляется картина с сумасшедшим потоком бегущих цифр перед глазами, успеть рассмотреть и уж тем более как-то проанализировать которые практически невозможно. Большая часть из этого потока просто пролетает мимо. Безусловно с опытом наблюдения что-то начинает получаться, но это в лучшем случае 20-30% обработанной информации из всего потока. А если мы говорим о наблюдении за книгой ордеров (стакан, DOM, Depth of market), то здесь все еще хуже. Большая часть информации при наблюдении за стаканом просто не видна, т.к. частота его обновления в ядре биржи может достигать тысяч событий в секунду, а частота обновления стакана на экране вашего монитора в лучшем случае составит 1 раз в 50 миллисекунд (или 20 раз в секунду). Соответственно между двумя изменениями цифр в стакане на мониторе, могут произойти десятки изменений в реальности.

( Читать дальше )

Проблемы индейцев шерифа не волнуют

- 13 мая 2015, 12:53

- |

( Читать дальше )

Мои опционные стратегии

- 05 мая 2015, 16:32

- |

Не так давно я обещала вам рассказать о том, как и зачем я использую опционы. Обещала — рассказываю. Но прежде чем перейти к опционным стратегиям, проясню пару моментов, которых я не коснулась в вводной части. А именно: что собой представляет опцион «в деньгах» (In the money, ITM) и опцион «вне денег» (Out of the money, OTM). Понять, какой опцион перед вами — «в деньгах» или «вне денег», очень легко. Для этого нужно сравнить рыночную стоимость базового актива (в нашем случае это — акция) с ценой исполнения контракта, то есть ценой страйк.

- Когда рыночная цена акции выше, чем цена страйк, то об опционе Кол (Call) говорят, что он «в деньгах». Если же цена акции ниже страйка, то такой опцион считается «вне денег».

- Когда рыночная цена акции ниже, чем цена страйк, то об опционе Пут (Put) говорят, что он «в деньгах». Если же цена акции выше страйка, то опцион находится «вне денег».

( Читать дальше )

ЧРЕЗВЫЧАЙНАЯ отчетность амер компаний за 1 кв. 2015 года. 4-ая неделя

- 02 мая 2015, 15:12

- |

3-ая неделя отчетов за 1 кв. 2015 г.

Бросается в глаза, повторяющейся паттерн по отчетности, из недели в неделю: падение выручки + отчеты лучше ожиданий аналитиков + рост котировок за полгода до отчета.

Аналитики специально занижают свои прогнозы по выручке, чтобы во время отчета было следующее:

1) эффект от падения выручки (33% положительных отчетов) сглаживается тем, что отчет ЛУЧШЕ ожиданий аналитиков (57% отчетов лучше ожиданий).

2) дальнейший рост котировок, соверешенно не коррелирующий с реальными (фактическими) результатами отчетов.

Вывод только один: рост котировок в основной своей массе не подтвержден реальными результатами выручек. «Искусственный» рост рынка.

Система

- 28 апреля 2015, 12:24

- |

вознамерился я тут себе системку прикупить.

да вот не знаю как подобрать.

система не простая а… очень простая — решил таки перейти с торговли на ноуте на стационар.

уж очень неудобно следить за необходимыми инструментами, все время переключаясь с инструмента на инструмент.

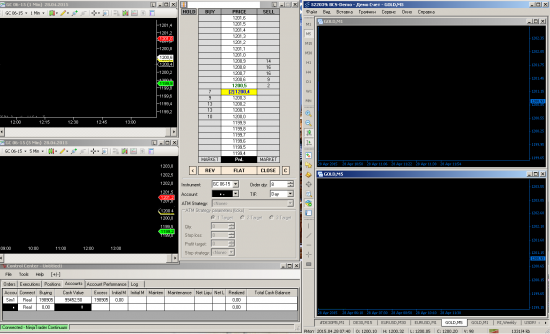

вот так выглядит мой рабочий стол во время торгов:

слева рабочий терминал, справа МТ4 с котировками. графики есесно затерты ибо нефик ))

как понимаете следить за 10ю инструментами в режиме онлайн с таким рабочм столом ниразу не комильфо, пропускается очень много ситуаций на других инструментах.

вот и решил я — пора брать стационар, с толпой мониторов. собсно вот и вопрос — подскажите конфигурацию, системник, водяное охлаждение, видюхи, мониторы, какие и количество. исходя из того что на каждый инструмент необходимо 4 графика + стакан NT? инструментов около 10.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал