Избранное трейдера Biopsyhose trader

Доходная стратегия инвестирования. Все прелести

- 18 ноября 2019, 12:13

- |

Я — доходный инвестор. В данный момент у меня нет ни зарплаты, ни прибыли от своего бизнеса. Все средства я вынужден получать только с рынка. Именно поэтому выбор инвестиционной стратегии был не таким уж сложным.

Скорее всего у вас чуть другая ситуация. Возможно, что вам выгоднее будет использовать другие стратегии: пассивную, стоимостную или дивидендную. Они тоже замечательные. Про них будут отдельные статьи.

Суть доходной стратегии — извлекать из своего капитала наибольший из возможных денежный поток. При этом избегать серьезных рисков. Время, цикличные действия и сложный процент сами сделает всю работу

( Читать дальше )

- комментировать

- ★65

- Комментарии ( 55 )

Как масштабировать (продать) успешную торговую систему?

- 18 ноября 2019, 03:09

- |

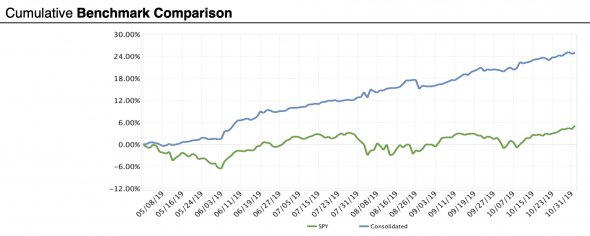

Представим ситуацию: некий частный инвестор, после 6 лет изучения американского рынка, разработал торговую систему (давайте сразу приведем график для наглядности):

Немного подробнее:

- работает как на растущем, так и на падающем рынке

- доходность 50% годовых, (в USD)

- максимальная просадка 2%

- капиталоёмкость ограничена ~100 млн. USD. Чем больше денег будет задействовано, тем теоретически ниже доходность.

В систему инвестирован личный капитал, естественно хочется масштабировать. Как это сделать?

Пара известных вариантов:

fundseeder.com Предлагают предоставить им доступ к информации о сделках на счёте. Взамен трейдер получает красивые графики и верифицированную статистику, которую можно показывать третьим лицам, и самое главное гипотетическую помощь в поиске инвесторов. Попытка выяснить, каким критериям нужно соответствовать и на какие суммы инвестиций рассчитывать, конкретных ответов не принесла.

( Читать дальше )

Почему инвестиции менее рискованные. Или правильный вклад в свою пенсию.

- 17 ноября 2019, 21:05

- |

Возьмем тренд. Цена движется 100 рублей вверх, 50 вниз. Где вы войдете в него? Войти вблизи дна инвестор не может. У него для этого нет достаточной квалификации. Самая распространенная точка входа — вершина тренда. Это психологически —фундаментальный принцип инвестора. Он нем позже. Что бы инвестор начал зарабатывать. Нужно, что бы пошел второй тренд. Берем наш рынок — в среднем боковое движение занимает не меньше 50% времени. Если взять тренд в 2—3 месяца. То имеем. Что в среднем нужно 8—12 месяцев. Что бы цена побила точку входа инвестора. Большинство не способны смотреть на убыток в течении года. Следовательно, они поменяют позицию. С тем же результатом. Итогом имеем. Проблема инвестора в том. Что он начинает спекулировать. Вместо того. Что бы остаться в позиции на 2 года и более. Говорят инвестору об этом брокеры? Нет. Итогом имеем инвестора спекулянта. Который не прав в 70% случаях.

( Читать дальше )

Как я выбираю акции для инвестирования

- 17 ноября 2019, 14:26

- |

Наряду со стоимостным подходом использую «дивидендное» и «стратегическое» инвестирование.

Суть «дивидендного инвестирования» в выборе компаний, которые в будущем смогут обеспечить инвестору дивидендную доходность не ниже, чем банковское депозиты.

Суть «стратегического инвестирования» описал Майкл Портер в 96-м году в своей работе «What is strategy?» («Что такое стратегия?») (

( Читать дальше )

36 правил инвестирования

- 16 ноября 2019, 17:52

- |

Известный финансовый консультант Бен Карлсон предлагает следующие правила, которые помогут вам сохранить ваши инвестиции и спать спокойно!

⠀

1. Если вам нужны деньги через короткий промежуток времени, вам нельзя инвестировать в акции.

2. Если вы хотите большей доходности, то придётся принять больший риск.

3. Если вам нужны стабильные результаты, то придётся принять низкие доходности.

4. Чем больше ожидаемая доходность у стратегии, тем выше возможные потери.

5. Рынок акций постоянно растёт ⬆️ и падает ⬇️

6. Самый простой способ захеджироваться от падения фондового рынка — выйти в кэш

7. Риск постоянно меняет свою форму, но никогда не исчезает.

8. Не существует идеальной акции, инвестиционной стратегии или распределения активов.

9. Ни один инвестор не бывает прав всё время.

10. Ни одна стратегия не обыгрывает рынок всё время

11. Почти любой может обыграть рынок на коротком промежутке времени⌚

12. Размер активов под управлением может стать врагом хороших результатов.

13. Внешний блеск управляющего не транслируется в лучшие инвестиционные результаты.

14. ♂«Я не знаю,» — в большинстве случаев правильный ответ на вопрос о том, что случится на фондовом рынке.

15. Наличие обогатившихся друзей делает сложным составление хорошего финансового плана.

16. Если вы инвестируете в индекс, вы не можете обыграть рынок.

17. Если вы инвестируете в активные стратегии, вероятность проиграть рынку выше, чем обыграть.

18. Стратегия" купи и держи" означает, что вы имеете право на часть всей будущей прибыли компании, но и разделяете с ней все убытки.

19. Для стратегии «купи и держи» вы должны быть готовы к любому падению рынка.

20. Грамотная диверсификация подразумевает, что часть вашего портфеля будет проигрывать бенчмарку другой части портфеля.

21 Торговля внутри дня — очень тяжёлое занятие.

22 Обыгрывать рынок — очень тяжёлое занятие.

( Читать дальше )

Как составить портфель по дивидендной стратегии?

- 12 ноября 2019, 12:45

- |

Доходность ОФЗ и депозитов обновляет минимум за несколько лет, что увеличивает интерес к инвестированию в акции. Наибольшую популярность среди начинающих инвесторов, как правило, имеют стратегии, связанные с поиском акций с наибольшей дивидендной доходностью. Мы разберем, какие ошибки можно совершить при формировании дивидендной стратегии и предложим свой вариант составления портфеля.

Высокая дивидендная доходность – лишь часть стратегии

Выбрать пару акций с наибольшей дивидендной доходностью – крайне рискованная стратегия инвестирования. Высокая дивидендная доходность означает, что рынок ожидает, что в дальнейшем дивиденды компании будут расти медленно или снижаться. При реализации негативного сценария акция может упасть в стоимости и принести большой убыток инвестору.

Чтобы защититься от негативного сценария инвестор должен придерживаться хорошей диверсификации и иметь в портфеле не менее 10-15 акций. Кроме того, в свою стратегию нужно включить мониторинг других показателей, которые укажут на возможные проблемы с последующей выплатой дивидендов.

( Читать дальше )

Почему американцы живут на 4% своего портфеля ежегодно

- 04 ноября 2019, 22:01

- |

Перед теми людьми, кто хочет жить на пассивные доходы в зрелом возрасте или на пенсии, встает вопрос, а сколько процентов можно изымать из своего портфеля ежегодно, чтобы он не иссяк досрочно, и в старости вам не пришлось снова пойти на работу. Американские консультанты и инвесторы нашли ответ на этот вопрос, и проверили его теорией и практикой, что мы и рассмотрим далее.

Начнем с главного вопроса, а зачем вообще продавать акции из своего портфеля, почему нельзя просто жить на дивиденды. Дело в том, что в США дивидендная доходность индекса S&P 500 составляет всего 1,9%. Если ваш портфель — 1 млн. $, то вы будете получать всего 19 000$ дивидендов в год без учета подоходных налогов, которые в США могут достигать 20-30%. Этой суммы явно не хватит, чтобы прожить (средняя зарплата по разным штатам 40-50 000$ в год). Поэтому помимо дивидендов потребуется еще и продавать часть акций в портфеле ежегодно.

( Читать дальше )

Если завтра доллар 90

- 03 ноября 2019, 01:27

- |

Срочно нужны были 650 000 рублей, рассчитывал отдать примерно через год. В рублях никто не давал, занял 10 000 долларов США. Договорились, что отдам через год.

Зарплату получаю в рублях, каждый месяц буду откладывать, чтобы отдать долг вовремя.

Говорят, что доллар будет расти, а зарплату мне быстро не поднимут. Если доллар вырастет, то я этот долг вовремя не отдам, а позволить я этого не могу!

Для того, чтобы застраховать себя от какого-либо роста доллара я куплю фьючерс на доллар на Московской бирже.

Для этого мне нужно перевести на свой брокерский счет всего 10% залога от всей суммы, то есть около 70 000 рублей. Этого будет достаточно, чтобы купить 10 фьючерсных контрактов на доллар США.

Я это всё делаю, не выходя из дома.

1. Перевожу деньги на брокерский счет. (100 000 рублей на всякий случай, если доллар будет не расти, а очень сильно падать, что навряд ли случится).

( Читать дальше )

Маслоу: не только пирамида ч.2

- 30 октября 2019, 18:12

- |

Вторая часть посвящена верхушке пирамиды — самореализованной личности. Общее впечатление — это вовсе не тот лидер, каким нас все призывают стать, скорее упомянутый лидер — это игра в самореализованную личность, т.е. лицедейство с точки зрения исследований Маслоу (стоит отметить, что изучая самореализованных личностей, он включал все категории, а не только привычно-элитарные). Итак, самореализованная личность (освежите сначала в памяти ч.1):

1. Общее свойство — принятие реальности (как людей, в т.ч. себя, даже несовместимых вещей в себе, так и событий и фактов) и вытекающее отсюда отсутствие конфликтов в широком смысле и отсутствие оборонительной позиции.

2. Принятие непознанного и неопределенного.

3. Собственный этический кодекс. Он предельно конкретен.

4. Склонность к уединению.

5. Самостоятельность. Они сами принимают решения о своей жизни и принимают и ответственность за выбор.

6. Автономия от окружающих (это вытекает из особенностей пирамиды по мере движения вверх, см ч.1).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал