Избранное трейдера bonema

Пример выигрышной торговой стратегии

- 29 октября 2018, 07:31

- |

Пример выигрышной торговой стратегии

Очень часто люди не могут найти действенную торговую стратегию, которая бы работала на большинстве рынков и была бы эффективна длительное время. Трейдерские форумы заполнены поисками торгового “Грааля”, многие разрабатывают сверхсложные схемы, изучают теорию хаоса или теорию нечетких множеств. Как мне кажется, все гораздо проще и ниже я хотел бы привести пример такой стратегии. Этой стратегией я пользуюсь уже несколько лет и на собственном торговом опыте убедился в ее стабильной прибыльности. Казалось бы, какой смысл мне делиться информацией подобного рода? Ведь если все будут пользоваться этой стратегией, то она неизбежно потеряет большую часть своей прибыльности или даже будет приносить убыток? На самом деле, конечно, не все так просто. Я абсолютно уверен, что даже после того, как данная стратегия будет описана, большинство людей не будут ей пользоваться, а те, кто решится на ее использование, не сможет торговать на ее основе, прежде всего, из-за элементарного отсутствия дисциплины. Итак, заканчиваю введение и перехожу непосредственно к конкретике. Моя торговая стратегия базируется на следующих трех принципах:

- Не использовать заемные средства (плечи).

- Не торговать без обеспечения (не “шортить”).

- Покупать только в тех случаях, когда большинство факторов указывают на рост бумаги.

( Читать дальше )

- комментировать

- ★46

- Комментарии ( 39 )

Подход к инвестированию

- 28 октября 2018, 01:50

- |

Размышляя решил написать свой подход к инвестированию.

В своей стратегии использую различные инструменты для инвестиций — недвижимость, акции, активы с аукционов ниже рынка и прочие инструменты.

Основной критерий инвестиции для меня — это цель инвестиции. Исхожу из двух возможностей вложений. 1 возможность — денежный поток (если смотрим акции то это дивиденды, недвижимость и другие активы — аренда), 2 возможность — прирост капитала (если акции — это ценовые колебания, другие активы — разница между покупкой и продажей.)

На рынке акций изучал и тестировал различные стратегии, начиная от философии Баффета, заканчивая волновой теорией Эллиота. В итоге остановился на стратегии приросте капитала, без учета денежных потоков, так как стратегия денежного потока не устраивает по критериям риск/доходность.

На данный момент сформирован портфель из недооценненных акций из 16 эмитентов. В период 3-5 лет ожидаю по ним рост от 200 до 400%. Торгую только долгосрок, так как время очень ценно и торговля акциями занимает у меня 5 минут ежедневно на заявки, пару-тройку часов в неделю для анализа.

Спасибо за внимание. Оставляйте комментарии. Возможно далее более детально остановлюсь на торговой стратегии.

Оптимальное количество бумаг в портфеле

- 23 октября 2018, 07:18

- |

Оптимальное количество бумаг в портфеле

Очень часто, когда заходит речь о диверсификации, на лице слушателя появляется скептическая улыбка. Казалось бы, что тут можно придумать нового: все уже давным-давно известно, писано и переписано тысячами трейдеров. Если вкратце резюмировать суть большинства рассуждений на тему диверсификации, то можно выделить две основные идеи:

- Диверсификация необходима.

- Избыточная диверсификация неэффективна, ибо не позволяет много заработать.

Не знаю как вас, а меня всегда интересовал вопрос: каким же должно быть оптимальное количество различных бумаг в портфеле? Интуитивно кажется понятным, что если все деньги поставить на одну бумагу, то риск будет очень велик, и подобная торговля уже сильно смахивает на лотерею (угадал/не угадал). С другой стороны, если купить акции около 100 различных компаний, то, помимо проблем с управлением и анализом такого большого портфеля, рассчитывать на приличную доходность тоже можно с большой натяжкой. Как же быть? Сколько бумаг покупать? Прежде чем дать свой ответ на этот вопрос, мне кажется необходимым сделать небольшую оговорку: я вполне отдаю себе отчет, что каждый раз бывает по-разному, иногда портфель, сформированный из всего 2 бумаг, обгонит портфель из 10 бумаг, а когда-то будет наоборот. Тем не менее, мне хотелось бы провести исследование на статистических данных для ответа на вопрос, какое же число бумаг будет оптимальным наиболее часто или даже точнее будет сказать так: какой интервал бумаг (от и до, например от 6 до 10, или от 10 до 15 и т.д.) обеспечит наибольшую доходность.

( Читать дальше )

6 готовых портфелей от гуру рынка

- 21 октября 2018, 12:52

- |

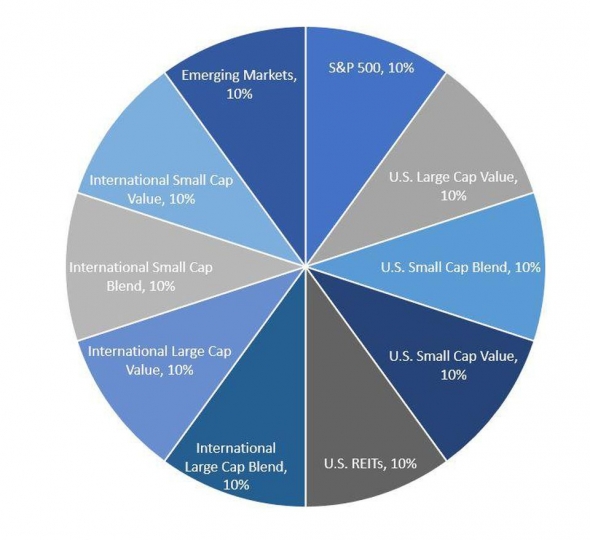

Попалась мне как-то в Forbes такая статья: 6 Expert Investment Portfolios You Can Implement Today. Дословно ее можно перевести как «6 инвестиционных портфелей от экспертов, которые вы можете воплотить сегодня». Звучит неплохо. Однако после прочтения мне стало понятно, что воплотить эти портфели не так-то легко. И вот, почему.

( Читать дальше )

Работа на росте

- 03 октября 2018, 20:25

- |

Рынок постепенно ползет вверх, с завидным упорством. В такой ситуации и в связи с некоторым информационным вакуумом разбирать особо нечего кроме непосредственно работы на росте. Совсем скоро начнется новый этап отчетов и новостей и можно будет что-то поанализировать. Многие ожидаемые события до сих пор не реализовались, появились новые, но обо всем этом — в другой раз.

Нам потребуется несколько аналогий, поэтому прежде всего вспомним, как происходит работа на падении. В этом случае необходима подготовка в трех аспектах

1. Финансовый. Для работы необходима возможность работы, резерв, простанство для маневра. Если вы попросите повара приготовить блюдо, выдав ему только воду, соль и вилку, то для него это будет проблематично. Ваш инструмент — денежные средства или оставленный резерв, обычно он располагается в коротких облигациях. Не имея совершенно резерва или возможности пополнить счет, работа по сути невозможна. При отсутствии хотя бы одной растущей/находящейся в плюсе бумаги единственное, на что остается уповать, близость поступающих дивидендов и их достойный размер.

( Читать дальше )

НП РТС: новые иностранные ETF в российской юрисдикции.

- 25 сентября 2018, 16:49

- |

Идя навстречу пожеланиям клиентов, 24 сентября 2018 года была расширена линейка ETF доступных в рамках торгово-клиринговой системы НП РТС. Добавлены в систему новые бумаги:

Наименование |

Код ценной бумаги |

Описание биржевого фонда |

iShares MSCI Europe Financials ETF |

EUFN |

Отслеживает индекс MSCI Europe, включающий акции компаний финансового сектора европейских развитых стран. |

iShares Global Healthcare ETF |

IXJ |

Отслеживает индекс S & P Global Healthcare, включающий акции компаний сектора здравоохранения. |

Vanguard Financials Index Fund ETF Shares |

VFH |

Отслеживает индекс MISI US Investable Market Financials Index, включающий акции компаний, предоставляющих финансовые услуги. |

WisdomTree Emerging Markets SmallCap Dividend Fund |

( Читать дальше )

Дальние и ближние фьючерсы

- 19 сентября 2018, 17:06

- |

Рейтинг стратегий с начала года

- 13 сентября 2018, 14:23

- |

(ссылка на ваш вочлист есть в профиле и главном меню)

smart-lab.ru/q/watchlist/dr-mart

Всех сделали Credit Suisse и БКС. Почему? НУ CS тупо 4 бумаги положило в портфель, из них 3 экспортера, и один из них Лукойл.

Бэкасу повезло положить в портфель Новатэк Лукойл и Роснефть. Да, со Сбером, ЛСРом и Лентой они не угадали, но первые три всех затмили.

«Портфель Элвиса» сильно утащили вниз экстравагантные идеи: Система, Мечел, Русал. Русал правда стал зараженным позже в этом году. В начале года ничто не предвещало беды.

Индекс ММВБ +12%

все доходности без учета дивидендов

Борьба с Раком. В какие компании инвестировать?

- 12 сентября 2018, 17:16

- |

Вот что мы обсудили в Прямом Эфире:

01:28 — Что такое CAR T Cell?

02:12 — Суть прорывной технологии по борьбе с раком

07:20 — Крупнейшие сделки в этом секторе

12:40 — Техническая картина: Celgene ($CELG)

16:17 — Техническая картина: Gilead ($GILD)

16:50 — Техническая картина: Novartis ($NVS)

17:57 — Фундаментальный сравнительный анализ этих компаний

26:10 — Ответы на вопросы зрителей

Вопрос к "Открытию Брокер"

- 11 сентября 2018, 22:59

- |

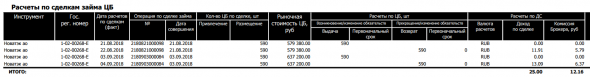

Значит, я правильно понимаю, что вы, шаромыжники, у меня за спиной и без моего ведома отдаете бумаги с моего счета лудоманам, а мне за это платите какие-то копейки (типа 1.5% годовых), да еще и от них отнимая половину в качестве «комиссии брокера»??? Т.е. вы передаете третьим лицам мои бумаги, берете с них за это 14% или сколько, а мне из этой суммы перепадает меньше 1%, и при этом я несу огромные кредитные риски, связанные с тем, что если ваша шаражка накроется медным тазом вслед за банком — то отчужденные у меня бумаги мне никто может и не вернуть?

Значит, так, проблема должна быть решена в ближайшее время одним из трех способов:

— мы подписываем бумагу, официально запрещающую вам это делать

— мы подписываем бумагу, передающую минимум 70% дохода от этой деятельности мне на покрытие кредитных рисков, как это делается у нормальных зарубежных брокеров

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал