Избранное трейдера businessangel

Актуальное Interactive Brokers

- 08 марта 2020, 09:36

- |

В этой статье:

Какие плечи (Леверидж)при торговле акциями в США.

Три типа аккаунта и их условия.

3 типа аккаунта:

1.Reg-T маржин

2. портфолио маржин

3. Простой КЕШ-аккаунт

Леверидж - они же плечи (далее по тексту)

Информация по акциям (Плечи и леверидж), как там, что происходит.

Далее, механизмы и примеры.

Акции, плечи — Леверидж. В Interactive Brokers — есть два типа аккаунтов для МАРЖИ.

Это Reg-T маржин и портфолио маржин.

------------------------------------------------------------------------------------------------------------------------------------------

Reg-T маржин — это маржа дает аккаунту плечи от 1-4 го.

Стандартилизовано.

В течение дня — плечо на акции от 1- 4х. Это – тип Reg-T маржин.

Пример:

Если у Вас есть $ 1 000 000, то вы можете купить акции на $ 4 000 000.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 12 )

Как химичит наш организм, рецензия - спорное про ЗОЖ, но очень увлекательно

- 07 марта 2020, 23:23

- |

Итак, почему 5 из 5? Потому что мне было интересно и увлекательно читать. Более того, прочитанное мной побуждает у меня интерес к дальнейшему познанию.

Какие идеи из его чуши мне показались интересными?

( Читать дальше )

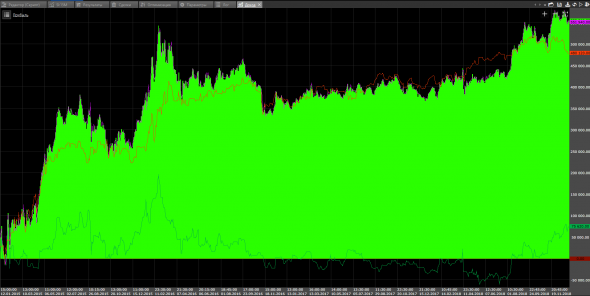

Проверил "нищепатерн за так"

- 07 марта 2020, 23:13

- |

Суть его такова:

«каждый воспитанный человек обязан после клиринга в 1400 добавиться на маржу, если маржа получена плюсовая, тем самым усилив движение в свою сторону»

Наскоро проверил в сихе.

Правило простое. если в 1400 (фрейм 15мин) цена ниже открытия дня то шортим до конца вечерки. Если выше — лонгуем.

( Читать дальше )

успешные инвестиции и крупные расходы

- 07 марта 2020, 16:28

- |

Живу на съемной хате, езжу на тачке 2011 года.

Промежуточный итог пенсионных вложений в русские акции

- 07 марта 2020, 13:46

- |

27 сентября 2018 года я кратко описал принципы и основные акции русской части своего пенсионного портфеля: https://smart-lab.ru/blog/496371.php Там были показаны (и с тех пор не изменились) акции, составляющие основу портфеля: LKOH, GMKN, CHMF, TATNP, MTS. Также были указаны акции, запрещенные к покупкам: GAZP, SBER, VTB, ROSN, SNGS, TRNFP. В принципе, можно теперь посмотреть на итоги, хотя надо понимать, что:

1. Итоги эти промежуточные, все меняется.

2. На малые доли и при нестандартных обстоятельствах могут быть куплены и запрещенные ранее к покупкам, например, Газпром я таки купил в день всех времен и народов 14.05.2019 по 190 рублей. Но это малые доли и большими они в обозримом будущем не будут, пока не изменятся предпосылки, описанные в первой статье (в основном, госучастие и прочие особенности суверенной экономики).

( Читать дальше )

Успешный человек.. успешный трейдер

- 07 марта 2020, 13:29

- |

ДНК Успешного трейдера:

*знать себя

*быть по-настоящему увлеченным трейдингом

*торговать «подходящим» для депозита — размером

*избегать переторговки

*уметь быстро оценивать соотношения риск / прибыль, и придерживаться его в реальности

*никогда не полагаться на удачу

*не спорить с графиком

*ставить целью — успех, а не деньги

*трансформировать азарт/кураж в обоснованную и спокойную уверенность в своих силах

*следовать своему торговому плану

*игнорировать мнение других

*вести торговый журнал

*учиться на своих ошибках

*иметь хобби для «выплеска эмоций»

*иметь здоровый жизненный тонус

*сохранять способность спокойно рассуждать не зависимо ни от чего

*уметь концентрироваться — «собраться с мозгой и духом»

* любить свой капитал

* иметь терпение

*быть трудолюбивым

*любить учиться

*всегда сперва подумать, потом действовать

*знать свои торговые преимущества

*управлять риском

*следовать торговым правилам

*торговать проверенную стратегию

*выработать свой торговый стиль

Актуальное Interactive Brokers

- 07 марта 2020, 11:04

- |

Про минусы и недостатки.

Да я показал много преимуществ работы с брокером США Interactive Brokers

Но для полноты картины нужно и недостатки показать.

Итак. Два главных недостатка:

1.Тех поддержка. В основном она на англ. языке.

А те специалисты, что говорят на русском их 5 чел на нас всех. Более (10 000 тыс. чел только в РФ и это старая инфа, сейчас больше)

Поэтому бывает очень тяжело дозвониться в поддержку.(И вообще связаться как-то) Это первое.

2.Далее.

Это — Налоги и декларации.

Это самостоятельная подача налогов.

Мы тут России привыкли что брокер делает всю работу за нас.

И нам кажется подать самим вселенской проблемой.

Эти заполнения расчеты, сверки, вычеты, комиссии, проверка итд.

Многих это отпугивает.

Это два основных, крупных недостатка.

Как я с ними справляюсь?

Очень просто.

1.По счет тех. поддержки. Звоню им крайне редко.

Все работает стабильно. Все понятно и прозрачно. Есть опыт работы не один год.

( Читать дальше )

Покупая автомобиль, один берем себе, а два государству и банкам..

- 07 марта 2020, 08:47

- |

Давно хотел написать про то, сколько мы платим денег и кому при покупке автомобиля. И что бы было, если бы государство исчезло, и мы покупали автомобиль без различных налогов и акцизов, за свои деньги. Но во время обвала писать такой офтоп было немного не к месту, поэтому напишу на выходных.

disclaimer: все расчеты примерные и не претендуют на точность

Итак, берем усредненный автомобиль за 1 млн рублей с первоначальным взносом 200 т.р. и кредитом от банка на 800 т.р. на 5 лет с 10% ставкой.

Начнем с кредита

Берем кредитный калькулятор. 5 лет, 800 т.р, 10%, аннуитетные платежи. Переплата по кредиту 219 т.р.Итого нам нужно заработать 1 млн 219 т.р.

Налоги

Чтобы работодателю выплатить нам 1219000, он должен заплатить налоги:ПФР 22%

ФСС 2,9%

ФОМС 5,1%

НДФЛ 13%

Получаем всего 43%. Чтобы на руки получить нашу сумму, общая потраченная сумма должна быть:

1219000/0.57=

( Читать дальше )

Актуальное Interactive Brokers

- 06 марта 2020, 15:44

- |

Много человек пишет в личку на тему налогов в Interactive Brokers

Специально для вас подготовил материал.

И ответил на некоторые вопросы

Чтобы не делать пост сверхдлинный.

Будет несколько постов и несколько видео.

Итак начнем.

Многие знают, а кто и нет, но подавать декларацию 2019 года – нужно до 30 апреля 2020.

А оплатить (уже проверенную) до 15 июля 2020 года.

(ст.228 НК РФ, п.п3. п.1)

Далее.

Основной вопрос, который вы присылаете: *А если у меня убыток за 2019 год, мне тоже подавать декларацию? *

Ответ:

-Да, я рекомендую подавать. Почему? -Пример смотрите пример ниже.

Для примера:

Допустим у Вас убыток за 2019 год.

Скажем, $100 000 – это ваш убыток.

Вы подаете документы, деклариете убыток.

Но а в 2020 году у вас прибыль – $ 500 000.

Так вот мы подаем отчет о прибыли в налоговую. И за 2019 год (убыток $ 100 000) так как он у нас оформлен в налоговой. Можно значительно сэкономить на налогах.

( Читать дальше )

Как получить дивиденды и не потерять на курсовой стоимости ?

- 06 марта 2020, 14:23

- |

Допустим Вас интересуют десять «дивидендных аристократов» на ММВБ.

Но вы боитесь, что купив сейчас акции, в будущем потеряете на курсовой стоимости.

Есть элегантное решение данного вопроса.

Именно для этого существует рынок ФОРТС, а не для спекуляций, как многие здесь наивно полагают.

Итак, покупаете прямо сейчас интересующие Вас акции и одновременно продаёте на аналогичную сумму фьючерс на индекс ММВБ.

Почему фьючерс на индекс, а не фьючерсы на акции?

Во-первых, не на все акции есть фьючерсы.

Во-вторых, львиную долю индекса ММВБ составляют как раз те самые «дивидендные аристократы».

В-третьих, гораздо проще «перекладываться» из одного старого контракта в новый, чем в десяти разом.

В-четвёртых, фьючерс на индекс расчётный и не имеет обязательства поставок базового актива (меньше нервотрёпки со сроками истечения контрактов).

Что получается в результате?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал