Избранное трейдера businessangel

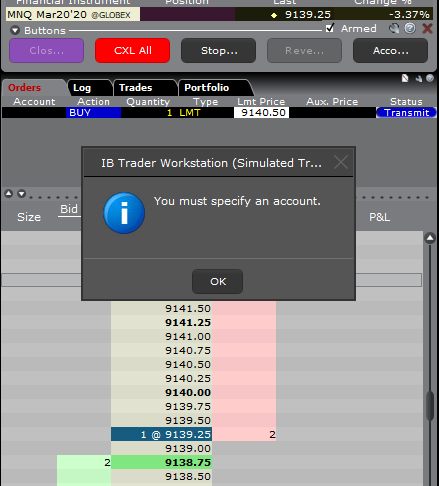

IB-демо, я не смог.

- 24 февраля 2020, 20:14

- |

Прогуглил, оказывается, если на реале депо:

<$2k, комиссии в месяц от 20 дол;

>$2k, комиссии в месяц от 10 дол.

Если у меня меньше денег, почему надо платить больше? Дискриминация нищебродов.

Как обычно, демки предлагают открыть на дофига виртуальных средств, чтоб было где разгуляться. Но нет уж, давайте ближе к реальности. Открываю на минималку в $2000. Терминал мощный, гибкость, разнообразие функций, множество галочек и настроек поднапрягли настолько, что мозги закипели. Взял брейк-аут.

Непонятно почему, но в портфолио у меня не только мой счет с $2k, но и еще какого-то IB эдвайзера, у которого куча позиций в акциях и депо $1,4М. Зачем мне это? Перед открытием сделок бук-трейдер постоянно просил, чтобы я выбрал нужный счет.

Рылся в настройках, поставил по дефолту свой, но ничего не помогает. Где туплю? Хз.

Короче, пришлось работать с графика. Там в ордерах нормально подставляется необходимый аккаунт. Совершил всего пару трейдов по тем же микро-контрактам. Кстати, интрадей маржа на фьючах у IB гораздо выше АМР, нужно мониторить.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 28 )

★МаниМенеджмент: выбор оптимального размера позиции

- 24 февраля 2020, 19:27

- |

Не хочу перечислять весь «банальный набор» про Манименеджмент, который можно найти на просторах интернета.

80%% из этого мало имеет отношение к успешному трейдингу.

Но одним из столпов МаниМенеджмента в трейдинге — это определение оптимальной позиции для максимизации прибыли!

.

Пример с монеткой призван наглядно продемонстрировать некоторые элементы риска, и их взаимосвязи. Параметры тестирования: соотношение риск к прибыли 2:1 (ставите: проиграли-теряете, выиграли — возврат в двойном размере), вероятность выпадения орла равна вероятности выпадения решки и равна 50%. Вы это можете реализовать этот пример «в лоб» в Excel или более красиво в формулах. И что мы получим? Примерно такую диаграмму:

Вывод: У КАЖДОЙ Профитной Торговой Стратегии (ТС) существует свой оптимальный размер позиции (% доля от всего депо), который обеспечивает максимум прибыли!!!

Замечание:

( Читать дальше )

опционы без лотереек!

- 24 февраля 2020, 17:35

- |

типа… легко пройтись по ребрам после, или

«А сегодня в завтрашний день не все могут смотреть. Вернее смотреть могут не только лишь все, мало кто может это делать»

smart-lab.ru/blog/595863.php

выкладываю стратегию на днях. совершено безопасную, совершено бесплатно, требующую небольших усилий… но только для тех, кто понимает суть опционной торговли и умеет работать, а не играть.

да тут нет 2000% на сделке( пока не где нет), но эта кропотливая работа даст вам минимум 30% годовых.

strategy4you.ru/strategii-na-osnove-polos-bollindzhera/monthly-profit-2.html

и тут этого добра много, бери\не хочу-)

я не думаю, что меня хватит на долго тут. тем более, что статы нет\500баксов поиграть с Романом нет\ авторитета нет… и т.д.

но, я хоть постарался сделать мир лучше:

smart-lab.ru/blog/595728.php

smart-lab.ru/blog/595828.php

smart-lab.ru/blog/596042.php

smart-lab.ru/blog/offtop/596091.php

Торговля на D1 посоветуйте свежих мыслей?

- 24 февраля 2020, 16:00

- |

Может кто подскажет что я делаю не так, решил я поторговать на дневках. Столкнулся при переходе с часовиков со следующими проблемами:

1. Низкая доходность при торговле на Д1.

2. Тренды завершаются/начинаются почти всегда большими свечами которые сжирают львиную долю твоей прибыли, для входа в сделку надо ждать закрытие дня

3. Не готов рисковать более чем 0.5% депозита, что при торговле на часовиках норма, потому как сделок за день 3-4, на дневках на инструменте может быть 1 сделка за месяц, и при риске в 0.5% выхлоп со сделки выходит мизерный. Рекомендуют увеличить риск до 3-4% но для меня подобный риск просто не приемлем чисто психологически. Потому как потерять среднемесячную зп в своем городе, в одной сделке не готов абсолютно.

4. Отсутствие устойчивых трендов на рос.рынке, тренды как правило у нас короткие, считал среднюю сессию тренда до его разворота или глубокой коррекции в среднем около 14-16 дней. (инструменты отобраны ртс минимикс и сбер)

Если добавляться к позиции, то тоже не выход — вошел, немного тренд прошел вверх и уже коррекция, в итоге добавлялся и получил лося. Депозит на данный момент ~1млн руб. Деньги не заработанные, продал квартиру лишнюю, всегда торговал суммой около 200к было комфортно но с миллионом просто ужасно себя чувствую. Голова кипит какой день. Не могу найти решение

Полезное для новичков

- 24 февраля 2020, 11:44

- |

Для новичков на финансовых рынках сделал несколько коротких (большинство не более 2 минут) ознакомительных видео:

Как собрать инвестиционный портфель в три клика

( Читать дальше )

Как заработать 100% и более

- 24 февраля 2020, 10:06

- |

Прошлый мой пост про прибыль от биржи удивил много людей.

Сейчас покажу изнутри механику, как это работает.

Этот принцип знают все успешные инвесторы и биржевики.

Но очень тщательно скрывают.

Решил Вам показать кусочек грааля, там есть еще элементы и свои нюансы, но это основа.

Итак, начнем.

Спекуляция и инвестиции — это бизнес.

Причем серьезный бизнес.

И цель любого бизнеса это — получение прибыли.

Сначала про 100%

Помните, еще убыточные сделки и комиссии никто не отменял.

Они будут их тоже надо учитывать.

В моем примере для простоты понимания я их не указывал.

Для наглядности пример (в среднем)

100% -это

100% — это 1 сделка на 100 процентов

100% - это 2 по 50%

100% - это 3 по 33%

100% - это 10 по 10%

100% - это 20 по 5%

И так далее. Думаю, смысл понятен…

И еще, очень внимательно смотрим. Важно!

Суть. Каждые следующие 100 %, заработать в два раза легче, чем предыдущие.

( Читать дальше )

10 цитат инвесторов, которые помогут правильно инвестировать деньги

- 24 февраля 2020, 06:25

- |

1. «Инвестиции в знания платят лучшие дивиденды» – Бенджамин Франклин (Benjamin Franklin)

Самые лучшие инвестиции – это инвестиции в знания о том, как надо инвестировать. Прежде всего вам необходимо прочитать книги, статьи, сайты об основах инвестирования и понять, во что инвестировать деньги. А перед тем как принять инвестиционное решение, вам нужно изучить текущее состояние рынков и компаний, в которые вы планируете вложить ваши деньги.

2. «Инвестируйте в себя. Ваша карьера – это мотор вашего богатства» – Пол Клитероу (Paul Clitheroe)

Нам всем хочется богатства, но как мы можем к нему прийти? Как стать богатым? Богатство начинается с успешной карьеры – ведь вам нужно собрать начальный капитал для инвестиций. Ваша успешная карьера зависит от ваших знаний, умений и профессиональных связей. Инвестируйте в себя – окончите лучшую школу и университет, покупайте книги, пойдите на работу туда, где вы сможете приобрести необходимые навыки (даже ели вам придется работать за чуть меньшую зарплату). Точно определите свои таланты и найдите способ обратить их в машину по зарабатыванию денег. Успешная карьера поможет вам создать начальный капитал для инвестирования и, может быть, подскажет вам отличные идеи для вложения вашего капитала. Так вы сможете стать успешным инвестором и будете знать, как инвестировать деньги правильно.

( Читать дальше )

Облигации под 15%

- 23 февраля 2020, 20:52

- |

Сегодня погрузился в думы об облигациях и имею отметить следующее:

Рынок у нас и молодой, и супердоходный, и сильно недооценённый относительно тех же европейцев или штатов. Потому акции приносят не плохо, если знаешь что брать..

Но, черт возьми, меня не покидает идея об обладании портфелем из облигаций. Молодых компаний на рынке сейчас много, а кредит в банке дают со скрипом. Вот и идут они на долговой рынок с протянутой рукой… просить денег под 15%...

Что за риски — часть компаний представляют собой шлак и подвержены дефолтам (Дэни Колл), но есть и хорошие (Ломбард Мастер, Ламбумиз и т.д.).

Привлекает меня в этих облигах то, что можно иметь 13-15%, ещё и купоны по 4 раза в год платят.

Однако, начинаем разбираться с налогами:

Первое, если облигация выпущена до 1 января 2017 года — налог на купонный доход 13%.

Второе, если облигация выпущена после 1 января 2017 года и размер ее купона <= ставке ЦБ+5% (сегодня это 11%) — налогов нет.

( Читать дальше )

Хеджирование портфеля акций фьючерсами на ММВБ

- 23 февраля 2020, 19:11

- |

Известно, что портфель акций можно захеджить с помощью фьючерса на ММВБ.

Также я не так давно узнал, что перевод средств на ФОРТС возможен под залог акций.

Если я, например, собрал портфель из 10-15 дивидендных акций и продал под их залог фьючерс, то:

1) какие возможны засады при такой комбинации?

2) каким образом идет работа с «залогом», если индекс идет вверх, и на ФОРТС нужно довнесение средств?

Новичкам. Классификация базовых опционных стратегий. Изучаем "collar".

- 23 февраля 2020, 12:12

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см. здесь).

Переработка данного топика позволит вам очутиться на 86-ой странице книги, а это значит, что всего лишь на 86/400=22% мы с вами являемся сегодня опционными Гурами, остальные 78% в нашей голове — пока заполняет пустота.

Не буду отклоняться от книги, хотя у меня есть свое мнение на этот счет, но буду придерживаться ГОСТа, итак, какие же стратегии Саймон Вайн относит к базовым:

1. Покрытые (covered) опционы колл (пут)

Здесь всё очень просто — эти стратегии наиболее распространены в мире опционщиков (я и сам их постоянно торгую, когда держу шорты по фьючам и продаю путы). Они предполагают продажу опционов колл против длинной позиции по акциям/фьючерсам или продажу опционов пут против короткой позиции по акциям/фьючерсам.

Сразу хочу вспомнить, на смартлабе был спор с каким-то местным «Гурой», если не ошибаюсь Дмитрий Новиков утверждал, что когда у меня шорт по фьючам и я продаю путы — то это не покрытая продажа опционов, а хрен знает что. Так вот, Дмитрий, читай книги и изучай теорию, это самая что ни на есть покрытая продажа опционов по Саймону.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал