Избранное трейдера Спицин Дмитрий

Надоело торговать ухожу на завод или открою магазин!

- 21 ноября 2015, 18:24

- |

Обьясню почему:

1) торговать — казалось бы все просто, но что-то не идет, не уделаешь нужное количество времени, не ищешь новые алгоритмы, заставляешь себя через силу открывать терминал. То есть дело просто не нравится человеку. Тогда ничего и не пойдет. На 99% знаю, у абсолютного большинства трейдеров нет цели, то есть сразу математически рассчитанный тейк не ставит практически никто.

А все потому что пересилили себя и научились только входить в сделки! А на остальное времени жалко, не охота этим заниматься в общем. Таким образом люди сдаются вообще в любом деле!

2) возьми любого работника — когда ему интересно он в своей деятельности развивается. когда ему не интересна работа — он заканчивает развитие и ничего нового даже смотреть не станет. будет дальше копать лопатой, вместо того, чтобы обучиться работать на экскаваторе.

3) магазин — это вообще хохма, все думают так все просто, заказ товар, оборудование, ккм, заставил бухгалтера сходить в налоговую, сам сидишь пиво сосешь, а бизнес идет. на деле от запланированного делается всего 5-10% работы, а продажи вообще минимальные, а то и вовсе отсутсвуют… был недавно случай, в области сотовая связь не развита и сети туда не сунулись, а конкуренция среди физиков была огроменной, у людей более 200 торговых точек, из них порядка 180 вне зоны уверенной сотовой связи и конкурентов просто адское количество, ну все помнят сколько магазинчиков было еще пять лет назад всюду. коммерс думал как выжить, поставил терминалы, по карте покупки совершать, конкурены пытались, но интернета нет, а коммерс вложился в 3г репитеры. В итоге обороты повысились минимум в 5 раз, в некоторых поселках более 10 раз выросли. Конкуренты в жопе. Год прошел у всех конкурентов 3г репитеры, да и качество связи улучшилось. Опять жопа всем.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 32 )

Введение во фрактальность рынка и Теорию Хаоса. Изотропность.

- 11 ноября 2015, 16:03

- |

Введение во фрактальность рынка и Теорию Хаоса. Изотропность.

— О чем вы думаете, глядя на эти графики?

— О женщинах.

— Но, почему?

— А, я о них все время думаю.

Как и предыдущие мои посты, этот в первую очередь адресован новичкам и тем, кто исследует рынок с помощью математики или физики и сам программирует, или может точно поставить задачу программистам и проконтролировать исполнение. Как и предыдущие посты, этот тоже является фильтром, его поймут и примут далеко не все, и только некоторые сумеют им воспользоваться. Не хочу детализировать свои выводы из постулатов рынка, ограничивая вашу фантазию. Частные примеры могут ее невольно сузить, попробуйте понять постулаты максимально широко, не сводя их к частностям – это вы всегда успеете. Понимание того, о чем я говорю, по моим наблюдениям, как и раньше, не зависит от наличия высшего образования, но форму изложения, в целях доступности, я выбрал популярную.

( Читать дальше )

Поиск закономерностей для Торговых Стратегий

- 28 октября 2015, 14:37

- |

Какое-то время назад, Тимофей делал опрос кто как ищет закономерности для торговли. Предложу здесь и свой вариант.

Все кто интересуется хедж-фондами знает такого персонажа как Рэй Далио. Советую зайти к нему на сайт Bridgewater, там выложено много полезной исследовательской информации (не реклама). Так вот, у него предложен интересный подход к макро анализу, на основании матрицы роста и инфляции. В зависимости от разных состояний экономики (например, рост вверх и инфляция вверх) произведен анализ какой из видов актива лучше всего себя ведет (акции, облигации, товары, TIPS и т.д.)

Так вот, определив, что, например, commodities будут расти согласно текущему состоянию экономики (а точнее ожиданиям относительно состояния экономики) и сформировав свой bias торговли вверх, можно торговать commodities любым из торговых инструментов (свечи, формации, индикаторы, фибоначи, и т.д.) и торговать со стат. преимуществом. И получается, что для успешной торговли важны не инструменты торговли, а bias движения цены на основании фундаментального анализа для получения стат. преимущества.

( Читать дальше )

Рынок vs модель

- 27 октября 2015, 00:56

- |

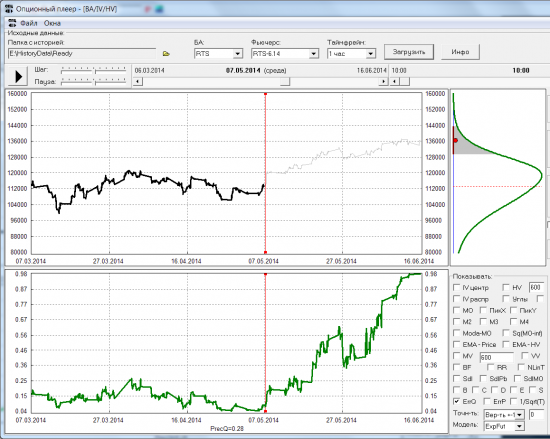

Для начала рассмотрим рыночное распределение вероятности (сразу обозначим его как Q). Получать его будем из биржевой улыбки волатильности. Как это делать -рассказывал и Андрей Агапов, и Владимир Твардовский в этом видео. Поскольку это распределение соответствует рыночным ценам, можно считать, что распределение Q — это усредненный прогноз рынка на экспирацию. Имея потиковую историю улыбок волатильности, можно построить потиковую историю распределения вероятности; и зная цену экспирации — можно вычислить в любой момент времени, с какой точностью рынок (распределение Q) угадывал, где произойдет экспирация. Рассмотрим, например, историю RTS-6.14:

( Читать дальше )

кому нужны ваши книжки или вся правда рынка.

- 26 октября 2015, 20:29

- |

ЛЧИ и Формула-1 (ложь брокеров)

- 20 октября 2015, 12:47

- |

Сразу скажу, что фактологическая сторона относится к ЛЧИ 2006-2012, так как с 2012-го биржа стала активно менять правила и набирать и анализировать статистику стало сложнее из-за проблем с группировкой событий.

Итак, факт первый

В 2006-2012 из первых четырех мест по доходу в %, как минимум два участника были от одного брокера (в разные годы возможно от разных).

Нет ничего удивительного, что до всяких ограничений биржи в этой номинации побеждали участники- спекулянты с большим числом сделок. Потому что, даже с низким профит-фактором можно выиграть у более высокого за счет значительного большего числа испытаний. Это было ясно с самого первого конкурса, который выиграл еще не hft-шник, но уже интенсивный интрадейщик, с большим отрывом, потому что у него не было конкурентов по скорости совершения сделок. Поэтому естественно, что при рассмотрении данной номинации надо учитывать только активных клиентов, совершаюших хотя бы пару сделок в день.

( Читать дальше )

Грааль от Ларри !!! (расчет размера позиции по формуле Ларри Вильямса)

- 19 октября 2015, 22:39

- |

Позволю себе привести несколько цитат великого трейдера об управлении капиталом:

«Вы никогда не знаете, как поведут себя рынки в следующую минуту. Иногда вы правы, и рынок скоро будет делать то, что соответствует вашим ожиданиям, но неправильный выбор размера позиции и расположения стопа приведет к тому, что в тот момент, когда рынок пойдет в вашу сторону, вы уже будете вне рынка.»

«Правильный размер ставки – это такая же опора в игре, как и ваше понимание базовых принципов поведения рынка, правильный момент входа или выхода, то, без чего вам не удастся получить смещения шансов в вашу пользу.»

И вот он, ГРААЛЬ!

( Остаток на счете X Риск на капитал в сделке ) / Размер стопа на акцию

Изящно и красиво, собственно автор пишет:

«Процент риска определяет количество денег, которое трейдер может позволить себе потерять в одной сделке, и устанавливается каждым трейдером индивидуально в зависимости от собственного восприятия допускаемой им степени риска.»

( Читать дальше )

Так были ли факты по торговому алгоритму мальчика или нет?

- 19 октября 2015, 12:14

- |

Недавно был замечательная статья высер разоблачающий отсутствие алгоритма у мальчика тут

Эта же замечательная статья еще один высер расходимся, должна поведать о конспирологических заблуждениях автора, и все это в сопровождении пруфов и поэтому естественно неинтересно

Заблуждение:

Наша славная биржа не видит участника ЛЧИ и его сделки. ВООБЩЕ.Биржа видит только поток заявок от брокера, и сводит их у себя для ВИРТУАЛЬНОГО/визуального встречного исполнения. ИМЕННО БРОКЕР распределяет заявки по идентификационным номерам своих клиентов.

Суть:

Не зная специфику работы биржи с брокером а следом с самим трейдером был сделан такой вывод, чтобы понять специфику работы биржи достаточно заглянуть за официальной информацией по адресу

( Читать дальше )

Введение в Price Action. Часть 1.

- 11 октября 2015, 17:26

- |

Привет всем! Давно не публиковал ничего — значит настало время. Готовил много всего интересного, что касается торговых приемов. Все будет структурировано, понятно и от общего к частному!

Введение в прайс экшен.

Price Action – «ценовое действие» -анализ, построенный на изучении движения цены. Почему цена двигается? Я знаю, что цена стоит на месте, когда спрос и предложение взаимно «удовлетворяют» друг друга. Одни покупают по 10, другие – продают, тоже по десять. В другом случае, когда желающих купить по 10 больше, чем тех, кто хочет продать, происходит сдвиг цены. В таком несоответствии заключен принцип ценообразования. Когда рынок находится в некотором «балансе», цена не делает резких скачков, ходит в пределах некоторого коридора (флет). Застои — это места, где рынок перераспределяется, то есть деньги «переходят» из одних рук в другие. Направление движения цены после выхода из флета может показать нам, кому было больно, кто победитель, а кто проигравший. Если я анализирую цену, то должен понимать, как формируются движения цены в общем и свечи графиков частности. Давайте посмотрим на рисунок ниже.

( Читать дальше )

Как я вижу трейдинг. Делюсь своими мыслями.

- 09 октября 2015, 15:38

- |

Я много торговал, тестировал стратегии и анализировал результаты торговли.

В итоге у меня сформировалось мнение, что трендовые стратегии самые простые, самые понятные и одни из самых эффективных.

Суть заключается в том, что работая в контртренде мы не можем точно сказать:

- какая будет высота ценового канала;

- какое будет направление тренда (вверх или вниз);

- какой будет угол наклона восходящего/нисходящего/бокового канала.

Следовательно, очень высока вероятность постоянно сливать депозит. Либо будет множество стопов, либо нас развернет и довезёт до маржинкола.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал