SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Палю грааль! 3 часть

- 13 июня 2013, 13:06

- |

Здравствуйте уважаемые участники смарт лаба. С вашего позволения я продолжу описывать своё видение грааля и его составляющих.

Предыдущих 2ух частях в которых я описал простой пробойный метод трендовых входов на основе которого можно построить торговый подход с положительным мат ожиданием.

часть 1

часть 2

Грааль — это внутренне состояния равновесия во время торговли.

Сейчас речь пойдет о том как же математически проверить пригодность используемого Вами торгового подхода.

Существуют множество подходов торговли с разным распределением вероятности прибыльных сделок и соотношением рисков.

Есть системы где вы почти всегда будите правы используя усреднения позиций, но одна ошибка или продолжительный тренд вас уничтожит. Такие системы образуют колоссальную психологическую нагрузку на трейдера и ставят под удар большую часть средств (если не все).

Есть системы основанные на движении инструмента — на тренде. Данные подходы основаны на определение настоящего движения и совершения сделок в сторону основного движения. Этот метод подразумевает хорошую прибыль в периоды сильных и направленных движений, но практически обречен на убытки в моменты низкой волатильности и бокового движения.

( Читать дальше )

Предыдущих 2ух частях в которых я описал простой пробойный метод трендовых входов на основе которого можно построить торговый подход с положительным мат ожиданием.

часть 1

часть 2

Грааль — это внутренне состояния равновесия во время торговли.

Сейчас речь пойдет о том как же математически проверить пригодность используемого Вами торгового подхода.

Существуют множество подходов торговли с разным распределением вероятности прибыльных сделок и соотношением рисков.

Есть системы где вы почти всегда будите правы используя усреднения позиций, но одна ошибка или продолжительный тренд вас уничтожит. Такие системы образуют колоссальную психологическую нагрузку на трейдера и ставят под удар большую часть средств (если не все).

Есть системы основанные на движении инструмента — на тренде. Данные подходы основаны на определение настоящего движения и совершения сделок в сторону основного движения. Этот метод подразумевает хорошую прибыль в периоды сильных и направленных движений, но практически обречен на убытки в моменты низкой волатильности и бокового движения.

( Читать дальше )

- комментировать

- ★76

- Комментарии ( 27 )

Механизм распределения свободных средств на денежном рынке

- 13 июня 2013, 12:51

- |

Трансмиссионный механизм денежного рынка. Т.е. механизм перераспределения свободных денег между участниками денежного рынка.

Если абстрагироваться от остатков на счетах комм.банков и клиентских остатков на брокерских счетах, что трансмиссионная цепочка выглядит следующим образом:

1. Центральный Банк дает Коммерческим банкам (не ниже 2-й категории качества) деньги на аукционе прямого РЕПО под залог бумаг входящих в ломбардный список.

2. Комм.банки, получившие деньги на аукционе: либо закрывают ими минус корр.счета, либо перераспределяют дальше.

Перераспределение другим банкам происходит через бланковые кредиты комм.банкам под генеральное соглашение (МБК), или через междилерское РЕПО (заведение сделки через биржевой терминал), а сейчас прибавилось еще РЕПО с ЦК.

3. Комм.банки размещают свободные деньги инвесткомпаниям через механизм междилерского РЕПО (через биржевой терминал) под любые залоги с любыми дисконтами и возмещениями (как договорятся). Конечно, существует понятие «рынок» на «овере» приняты 10% дисконты, на «неделе» — 15-20%.

( Читать дальше )

Если абстрагироваться от остатков на счетах комм.банков и клиентских остатков на брокерских счетах, что трансмиссионная цепочка выглядит следующим образом:

1. Центральный Банк дает Коммерческим банкам (не ниже 2-й категории качества) деньги на аукционе прямого РЕПО под залог бумаг входящих в ломбардный список.

2. Комм.банки, получившие деньги на аукционе: либо закрывают ими минус корр.счета, либо перераспределяют дальше.

Перераспределение другим банкам происходит через бланковые кредиты комм.банкам под генеральное соглашение (МБК), или через междилерское РЕПО (заведение сделки через биржевой терминал), а сейчас прибавилось еще РЕПО с ЦК.

3. Комм.банки размещают свободные деньги инвесткомпаниям через механизм междилерского РЕПО (через биржевой терминал) под любые залоги с любыми дисконтами и возмещениями (как договорятся). Конечно, существует понятие «рынок» на «овере» приняты 10% дисконты, на «неделе» — 15-20%.

( Читать дальше )

Гном. Возвращение. Части 2-3

- 13 июня 2013, 12:00

- |

Начало: http://smart-lab.ru/blog/124205.php

Предыстория: http://smart-lab.ru/blog/122586.php

Часть вторая. Мерседес.

Звонил телефон и кто-то долбил ногами по двери. Звонили и били видимо давно и настойчиво. Я попытался оторвать голову от кровати, но прямо скажем попытка провалилась. Невероятным усилием удалось выдернуть провод телефона и я снова отрубился. Похоже что стучавшему скоро надоело, т.к. стук в дверь прекратился, но через какой-то время она распахнулась и сквозь пелену на глазах я увидел лысого седого. Значит все это мне не приснилось....

— Подъем, тунеядец! Это первое утро в твоей новой жизни. Оно же первое из тех, что у тебя остались.

Тон и энтузиазм седого не оставлял сомнений, что подъем состоится при любой погоде. Пришлось встать....

Мучительно умывшись я вышел из ванной. Седой сидел и смотрел на моем телевизоре платный канал.

( Читать дальше )

Предыстория: http://smart-lab.ru/blog/122586.php

Часть вторая. Мерседес.

Звонил телефон и кто-то долбил ногами по двери. Звонили и били видимо давно и настойчиво. Я попытался оторвать голову от кровати, но прямо скажем попытка провалилась. Невероятным усилием удалось выдернуть провод телефона и я снова отрубился. Похоже что стучавшему скоро надоело, т.к. стук в дверь прекратился, но через какой-то время она распахнулась и сквозь пелену на глазах я увидел лысого седого. Значит все это мне не приснилось....

— Подъем, тунеядец! Это первое утро в твоей новой жизни. Оно же первое из тех, что у тебя остались.

Тон и энтузиазм седого не оставлял сомнений, что подъем состоится при любой погоде. Пришлось встать....

Мучительно умывшись я вышел из ванной. Седой сидел и смотрел на моем телевизоре платный канал.

( Читать дальше )

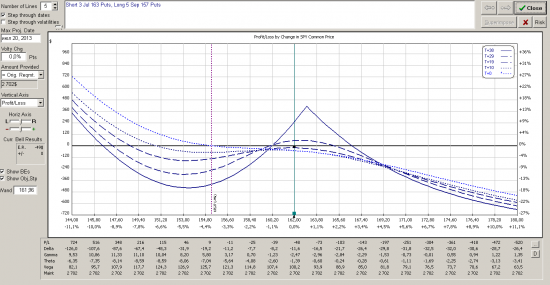

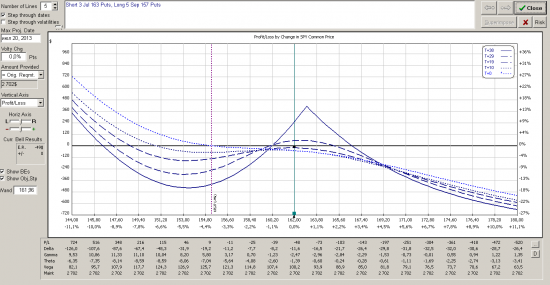

Отбиваем снижение с ростом волатильности на опционах

- 12 июня 2013, 22:59

- |

Зачастую логичные опционные стратегии, которые первыми приходят в голову да и выглядят красиво — работают плохо. Обычно работает то, что выглядит плохо. Я хочу представить вам в рамках трекинга небольшого портфеля на S&P стратегию, которая выглядит настолько плохо, что наврядли кто-то решится ее открыть.

Идея в том, что SPY будет падать, а волатильность будет расти.

Покупаем календарный спрэд через месяц — Июль/Сентябрь 163/157.

Short 3 Jul 163 Puts, Long 5 Sep 157 Puts общий дебет счета 902 или 887 без комиссии.

Магическая цифра — больше 902 я не потеряю, однако профиль выглядит дико :)

Если июль растворяется, то у нас есть еще возможность продать август против сентябрей. Ну все это хозяйство сводится к тому, что я беру очень много веги. Рост волатильности меня будет очень сильно поднимать, риски понятны даже если позицией не управлять.

( Читать дальше )

Идея в том, что SPY будет падать, а волатильность будет расти.

Покупаем календарный спрэд через месяц — Июль/Сентябрь 163/157.

Short 3 Jul 163 Puts, Long 5 Sep 157 Puts общий дебет счета 902 или 887 без комиссии.

Магическая цифра — больше 902 я не потеряю, однако профиль выглядит дико :)

Если июль растворяется, то у нас есть еще возможность продать август против сентябрей. Ну все это хозяйство сводится к тому, что я беру очень много веги. Рост волатильности меня будет очень сильно поднимать, риски понятны даже если позицией не управлять.

( Читать дальше )

Китай: Goodbye? Or Good Buy? Часть 1

- 12 июня 2013, 18:43

- |

Какое же количество медведей относительно перспектив китайской экономики и рынка акций – кругом сплошной пессимизм! Причем аргументы пессимистов по-прежнему те же самые – от потенциального долгового кризиса до переинвестирования. Я являюсь оптимистом в отношении китайской экономики и рынка акций и готов занять contrarian позицию. По природе вещей дно рынка обычно имеет точно такую же эмоциональную окраску, как и его максимумы, только наоборот – как перевернутые голова и плечи. Это как медведи, которых нет максимумах и быки, которых нет на минимумах.

Прежде чем попытаемся разобрать(-ся) в аргументах, следующих из лагеря медведей, замечу, что опять придется возвратиться к общей проблеме долга в экономике, вокруг которой существует непонимание. Проблемы долга Японии рассматриваются с позиции долговой конструкции США, проблемы долгов Европы мешаются в одну кучу, а на Китай вообще примеряют какие-то гибридные лекала, не имеющие ничего общего с происходящими там процессами. И совсем несуразица появляется там (а таких случаев большинство!), когда государственный долг, например, рассматривается с той же позиции, как будто вы одалживаете деньги соседу. И на этой вот основе строятся выводы о долговых проблемах стран!

( Читать дальше )

Прежде чем попытаемся разобрать(-ся) в аргументах, следующих из лагеря медведей, замечу, что опять придется возвратиться к общей проблеме долга в экономике, вокруг которой существует непонимание. Проблемы долга Японии рассматриваются с позиции долговой конструкции США, проблемы долгов Европы мешаются в одну кучу, а на Китай вообще примеряют какие-то гибридные лекала, не имеющие ничего общего с происходящими там процессами. И совсем несуразица появляется там (а таких случаев большинство!), когда государственный долг, например, рассматривается с той же позиции, как будто вы одалживаете деньги соседу. И на этой вот основе строятся выводы о долговых проблемах стран!

( Читать дальше )

Конец глобального бычьего тренда

- 12 июня 2013, 17:38

- |

С инвестиционной точки зрения, с начала февраля, фондовый рынок находиться высше одного процентиля (описание в примичании) от всех рыночных наблюдений, присоединившись при этом к группе из пяти периодов времени, которые включают в себя долгосрочные вершины 1929, 1973, 2000 и 2007 годах. Такое измерение инвестиционного риска показывает, что резкое падение рынка – неизбежно. Однако, такое состояние перекупленности рынка может оставаться некоторое время. Наиболее вероятно, что при окончании текущего бычьего цикла, наверняка произойдет резко сокращение позиций. Текущий бычий цикл находиться в восходящем тренде на протяжении 50 месяцев, поэтому мы можем увидеть окончание цикла в любое время. Самый последний восходящий тренд с ноября месяца, рост не приемлемыми темпами на уровне +22% на протяжении последних 6 месяцев, что делают восходящий тренд очень перекупленным в краткосрочной основе. Формирование любой фигуры разворота на верху тренда, может говорить о прекращении бычьего цикла, поэтому очень важно следить за поведением цены в течении следующий нескольких недель. Поэтому стратегия торговли должна быть: либо оборонительной, если был сформированный портфель акций на более низких уровней, либо шортовым.

( Читать дальше )

( Читать дальше )

Как мой знакомый с Форекс кухни деньги выводил

- 11 июня 2013, 17:19

- |

Один знакомый, не без моего участия, решил перейти с торговли на форкс на РеальнуЮ биржу, счет у нго на одной из разводных контор, которая кстати на это ресурсе активно себя рекламирует, она в моем хит параде форекс- развоов заняла первое место единогласно со своим комисом+спред за сделку http://smart-lab.ru/blog/122793.php

И вот мой знакомый, просветленный и воодушевленный переходом на реальную торговую площадку, решил вывести деньги с форекс конторы

В ответ на его запрос он получил следующий ответ, копирую из переписки скайп

[16:02:07] андрей: а че вообще форексники говорят

[16:02:12] андрей: чем мотивируют

[16:03:59] андрей андрей: отправляйте документы в вену для подтверждения вашей личности что вы не состоите в террористических банд формированиях, что не уклоняетесь от налогов, копии ваших данных заверенных натариально, я говорб высылал уже смотрите по базе-ну вот сказали посмотрят перезвонят!)))жду завтра начну кошмарить

( Читать дальше )

И вот мой знакомый, просветленный и воодушевленный переходом на реальную торговую площадку, решил вывести деньги с форекс конторы

В ответ на его запрос он получил следующий ответ, копирую из переписки скайп

[16:02:07] андрей: а че вообще форексники говорят

[16:02:12] андрей: чем мотивируют

[16:03:59] андрей андрей: отправляйте документы в вену для подтверждения вашей личности что вы не состоите в террористических банд формированиях, что не уклоняетесь от налогов, копии ваших данных заверенных натариально, я говорб высылал уже смотрите по базе-ну вот сказали посмотрят перезвонят!)))жду завтра начну кошмарить

( Читать дальше )

Гном. Возвращение.

- 11 июня 2013, 15:58

- |

В ближайшие недели на суд смарт-лаба будет представлено продолжение истории. Приблизительно 15 частей уйдут на то, чтобы рассказать о Гноме, Седом, опционах, корпоративных войнах, тайной скупке акций и не менее тайной их продаже. Будут биды, аски, стаканы, много стаканов, погони, маржин коллы, инсайдеры и конечно Никодим.

История, не смотря на то, что она не обойдется без повествовательных или даже лирических моментов, будет посвящена фондовому рынку и даст обывателю более глубокое понимание о принципах ценообразования, риск менеджмента и человеческой психологии. Все имена, как обычно, вымышленны и совпадения случайны.

Часть первая. Джон Коннор.

… осень и зиму я провел переезжая между теплыми странами с безвизовым въездом. Где-то подрабатывал барменом, где-то официантом, где-то расставлял зонтики на пляже. Но бабки все равно потихоньку таяли. К майским праздникам у меня осталось около 85 штук из вывезенных примерно 120, то есть я бы конечно легко протянул еще года 2-3 в подобном режиме, тем более что мои длинные сроки проживания и способность договариваться на местах позволяла мне жить в приличных номерах с 70% скидкой. Но перспектива не радовала.

( Читать дальше )

История, не смотря на то, что она не обойдется без повествовательных или даже лирических моментов, будет посвящена фондовому рынку и даст обывателю более глубокое понимание о принципах ценообразования, риск менеджмента и человеческой психологии. Все имена, как обычно, вымышленны и совпадения случайны.

Часть первая. Джон Коннор.

… осень и зиму я провел переезжая между теплыми странами с безвизовым въездом. Где-то подрабатывал барменом, где-то официантом, где-то расставлял зонтики на пляже. Но бабки все равно потихоньку таяли. К майским праздникам у меня осталось около 85 штук из вывезенных примерно 120, то есть я бы конечно легко протянул еще года 2-3 в подобном режиме, тем более что мои длинные сроки проживания и способность договариваться на местах позволяла мне жить в приличных номерах с 70% скидкой. Но перспектива не радовала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал