Избранное трейдера Тимофей Мартынов

Работает ли сейчас взаимосвязь денежной массы и рынка акций РФ?

- 17 октября 2022, 13:11

- |

Я решил посмотреть, как индекс Мосбиржи коррелирует с денежной массой, поскольку в учебниках по инвестициям чётко сказано, что корреляция между показателями сильная, и в периоды высокого темпа роста денежной массы и падения фондового рынка открываются неплохие возможности для инвестиций.

❓Нарушили ли антироссийские санкции эту взаимосвязь?

📈 Если брать период 2014-2021 гг., то наша гипотеза исправно работает: за этот период денежная масса увеличилась на 112,9%, а индекс Мосбиржи (с учётом реинвестированных дивидендов) вырос на 297,1%.

📉 Если же взять за основу период с 2014 года по текущий день, то денежная масса выросла на 161%, а индекс Мосбиржи на 122,4%. Таким образом, делаем предварительный вывод, что СВО всё же внесла свои коррективы.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

НДФЛ 30% как неминуемый "дамоклов меч" для убежавших из РФ

- 16 октября 2022, 16:51

- |

автоматически утрачивают статус Налогового резидента РФ, все специальные статусы (для целей налогообложения), такие ИП, самозанятый (статус сохраняется) и т.д. ???

В итоге они должны будут самостоятельно доплатить разницу между 13/15% НДФЛа и 30% (ставка для налоговых нерезидентов)

по доходам от источников в РФ:

— зарплата

— Cдача в аренду имущества (как физлицо или по патенту)

— ГПД с резидентами РФ

— ДКП (продажа имущества, долей)

— Биржевых доходов

— доходов от продажи Валюты на территории РФ

и т.д.

Более серьезная уязвимость возникает при продажи недвижимости в РФ лицами в статусе налогового нерезидента — тут кроме 30% НДФЛ можно еще и лишиться права на имущественный вычет...

( Читать дальше )

МТС может объявить дивиденды на конференции Смартлаба

- 14 октября 2022, 20:46

- |

Компания МТС ради хайпа вероятно объявит дивиденды 29 октября 2022 года на конференции Смартлаба.

Менеджмент МТС собирался ранее объявить новую дивидендную политику осенью 2022 года. Половина осени уже прошла, но каждый раз эта информация отсрачивалась отсрочивалась из-за внешних событий. Что могут сделать с дивидендами МТС:

- Заблокировать выплату дивидендов 2022-2024 годах

- Производить выплату 1 раз в год

- Оставить 2х-разовую выплату

- Производить выплату 1 раз в квартал

МТС — это дочка АФК Системы. Все это знают, все понимают и плачут. Финансовые обязательства корпоративного центра Системы 210,4 млрд. рублей на конец 2021 года.

( Читать дальше )

Межбиржевой арбитраж. Арбитраж #3

- 14 октября 2022, 18:45

- |

Продолжаю серию постов про Арбитражи.

Сегодня подробнее поговорим про межбиржевой арбитраж. Что это такое. Как торгуется.

Рис. 1. Инфографика межбиржевых отношений одной монеты с разными биржами

1. Что такое Межбиржевой арбитраж?

Один и тот же актив может торговаться на разных площадках. И не редко этот самый актив в моменте может существенно отличаться по цене на Бирже 1 и Бирже 2. И в этот момент наступает ситуация что этот актив на одной площадке можно купить, на другой продать – тем самым МГНОВЕННО зафиксировав прибыль.

Работает это – на любых типах активов которые на разных площадках торгуются. Но если Вы хоть немного разбираетесь в рынках, торговать Межбиржевой арбитраж НУЖНО НА КРИПТЕ И ТОЛЬКО ТАМ! Ибо в Крипте – огромное кол-во бирж и такое же количество активов которые можно торговать при помощи межбиржевого арбитража.

( Читать дальше )

Отказ от российского газа в Европе. Часть 2. Зима 2022-2023

- 14 октября 2022, 10:40

- |

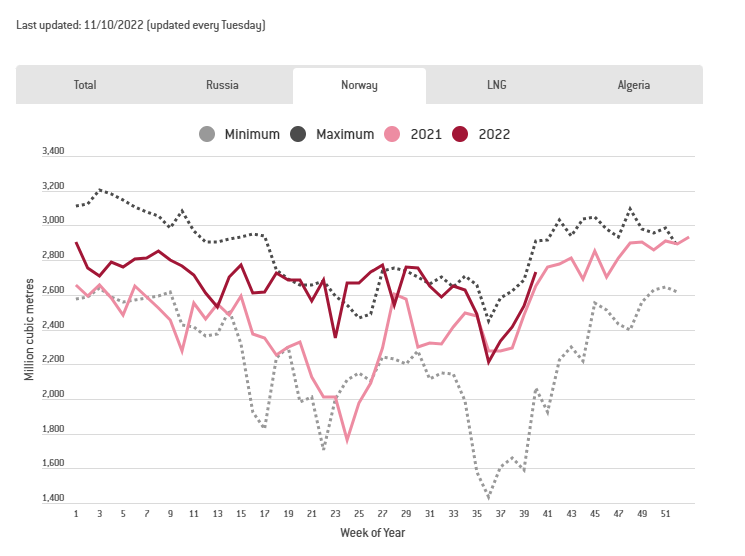

Этот пост является продолжением 1-й части, опубликованной в марте этого года. Тогда еще многое не было понятно, и я делал прогноз, сможет ли ЕС заполнить хранилища до 80% без Газпрома к 1-му ноябрю. Вывод был следующий: хранилища без поставок Газпрома не заполнить, и из РФ будет поставлено около 66 млрд куб. м.

Фактически ЕС заполнил свои хранилища до необходимого уровня 80% на 2 месяца раньше, чем планировал, а Газпром поставил при этом всего 32 млрд куб м. Прогноз разошелся с фактом по 2 причинам: рост добычи газа Норвегией и снижение потребления в Европе.

Начнем с 1-й причины. В своем прогнозе я считал, что поставки из Норвегии во 2-м квартале будут ниже, чем оказались по факту. В прошлые годы в мае-июне проводили регламентные технологические работы, которые снижали добычу и поставку газа. Судя по новостям, часть этих работ Норвегия перенесла на сентябрь.

( Читать дальше )

Ozon: Ключевой игрок расширяющегося рынка - Синара

- 13 октября 2022, 22:00

- |

Катализаторы роста: (1) улучшение юнит-экономики; (2) снижение конкурентного давления; (3) разрешение ситуации с конвертируемыми евробондами.

( Читать дальше )

Напоминание для всех, кто ждёт обвала фондового рынка РФ

- 13 октября 2022, 10:08

- |

Мне кажется, что те, кто ждёт неминуемого обвала, просто не представляют, как может выглядеть позитивный сценарий. Впереди нас ждёт только мрак, нет предпосылок, чтобы рынок вырос? Не видите других вариантов?

Я — помогу.

Краткосрочные драйверы:

- Дивиденды Газпрома — сотни миллиардов рублей на наш тонкий рынок. Там не только от Газпрома, кстати. Но от него больше всего ждём.

( Читать дальше )

Леонид Михельсон: цитаты с РЭН 2022

- 13 октября 2022, 09:09

- |

Дядя Леня молодец, если бы удалось забрать Сахалин-2 у шелла и стать оператором, было бы классно. Заодно СРП разорвать с японцами и начать уже зарабатывать на этом проекте раза в 2 больше (газпрому и новатэку).

Основное из заявления главы «Новатэка» Леонида Михельсона в кулуарах Российской энергетической недели:

▪️«Новатэк» сумел нивелировать все санкционные риски для проектов и перенаправил экспортные потоки;

▪️«Новатэк» пока не определился с участием в проекте «Сахалин-2»;

▪️ Новые налоги на отрасль СПГ затрагивают только действующие проекты, «Арктик СПГ — 2» под них не подпадает;

▪️«Новатэк» планирует построить на Ямале самые холодоустойчивые в мире ветряные электростанции, способные работать при минус 60°;

▪️«Новатэк» намерен инвестировать в геологоразведку в 2022 году 40-41 млрд рублей;

▪️ Инвестрешение по «Обскому СПГ» будет принято в I полугодии 2023 года.

▪️«Ямал СПГ» в 2022г увеличит производство СПГ до 21 млн т

( Читать дальше )

СПБ Биржа конечная

- 13 октября 2022, 01:40

- |

В феврале 2020 года компания завершила допэмиссию по 1777 рублей за акцию. Кол-во акций на тот момент стало 2,85 млн. То есть капитализация была 5,1 млрд рублей или 80 млн долларов по тому курсу. Объем торгов в феврале составлял 4,7 млрд долларов или 300 млрд рублей.

В сентябре объем торгов составил 5,85 млрд долларов или 350 млрд рублей, в неторговом марте было столько же. Для сравнения добавил статистику по разделу акций(!) Мосбиржи. В 2021 году нормально бодались, но уже, кажется, что всё.

Я это к тому, что они вернулись к тем же объемам торгов, но текущая капитализация 14,5 млрд рублей — это почти в 3 раза выше. Так что еще можно падать и падать. По 35 рублей начнем прикидывать, какие перспективные перспективы несут за собой гонконгские акции.

Бэнкинг по-русски: ЦБ раскрывает Механизм «льготной ипотеки от застройщика»

- 12 октября 2022, 20:50

- |

Механизм «льготной ипотеки от застройщика»

Экстремально низкие ставки по программам «льготной ипотеки от застройщика» достигаются за счет завышения стоимости квартиры для покупателя (заемщика) и выплаты застройщиком банку этой разницы в составе комиссии для компенсации его выпадающих доходов, а также использования субсидируемой ставки от государства.

Рассмотрим факторы снижения ставки более детально:

— 1. Во-первых, покупателю (заемщику) квартира продается по цене на 20–30% выше, чем если бы он покупал ее за наличные, а также используя классическую или льготную ипотеку от государства. Эта разница передается застройщиком в виде комиссии банку, чтобы компенсировать выпадающие процентные доходы.

Комиссия застройщика может быть выше, если он даст реальную субсидию от себя, но большая часть комиссии оплачивается самим покупателем.

Иными словами, основная нагрузка все равно ложится на клиента, просто

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал