Избранное трейдера Тимофей Мартынов

S&P во время войн и кризисов.

- 20 февраля 2022, 18:02

- |

Среднее падение -5.7%

Требуется около 3-х недель, чтобы достичь дна, и еще 3 недели, чтобы восстановить прежние уровни.

В среднем рынок рос на +6,5% и +13% по сравнению с нижними 3 и 12 месяцами спустя.

К примеру.

Нефтяное эмбарго 1973 года с явно заметными негативными экономическими последствиями привело к крупнейшей распродаже S&P 500 и самому медленному восстановлению фондового рынка со времен Второй мировой войны.

Вьетнам и две войны в Персидском заливе, напротив, произошли на фоне экономического подъема и сопровождались резкими распродажами, за которыми последовали длительные подъемы.

Распродажи, последовавшие за убийством президента Кеннеди и процедурой импичмента Клинтона, произошли во время экономического роста и снова были очень недолгими (снижение на 4%, но восстановление прежних уровней менее чем за неделю), и после этого наблюдался сильный рост, в то время как процедура импичмента против президента Никсона, которая произошла в разгар рецессии, привела к резкой распродаже и восстановлению, но это сменилось новым снижением после.

Если сказать проще в двух словах геополитические процессы мало влияют на рынок в долгосрочной перспективе.

Важно еще в какой стадии рынок встретил новость, или он падал до этого или был рост.

- комментировать

- ★3

- Комментарии ( 14 )

История про курсы валют

- 19 февраля 2022, 20:19

- |

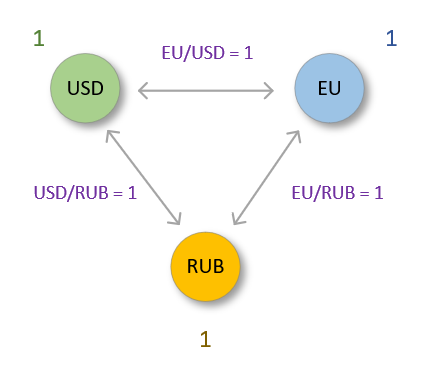

Третьего для мне понадобилось объяснить товарищу-гуманитарию — что такое курсы валют и почему они туда-сюда меняются. Объяснять пришлось максимально упрощенно. Делюсь материалом. Вдруг кому пригодится.

И так, деньги создают козлы. Козлы — не люди. У них своя логика, которую они называют «монетарной политикой». Созданные деньги козлы дают людям в долг и дерут с них проценты. На эти проценты козлы живут кланами и накапливают активы. Пока люди горбатятся за ипотеку, козлы имеют часть их труда, не прикладывая никаких усилий и ничем не рискуя. Так работает «современная экономика».

Изначально козлы создали 1 доллар, 1 евро и 1 рубль. Курсы валют выглядели так:

За 1 евро давали 1 доллар. И наоборот.

За 1 евро давали 1 рубль. И наоборот.

( Читать дальше )

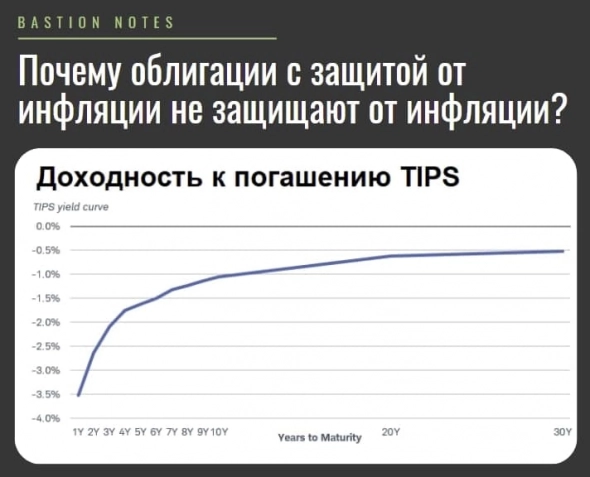

Почему облигации с защитой от инфляции не защищают от инфляции?

- 18 февраля 2022, 13:11

- |

Читатель обратился с вопросом, почему гособлигации США с защитой от инфляции (Treasury Inflation-protected Securities, TIPS) падают в стоимости. Несмотря на ускорение инфляции до рекордного за 30 лет уровня, ETF-фонд FXTP от Finex, инвестирующий в эти бумаги, с начала года потерял 2%.

🔹Что такое TIPS? Если обычные облигации приносят заранее установленные выплаты, то будущие денежные потоки TIPS неизвестны. Номинал таких бумаг индексируется на рост потребительских цен в США. Процентная ставка у TIPS фиксированная, но сумма процентов увеличивается из-за роста номинала. Такая индексация позволяет инвестору компенсировать потери от роста цен.

Облигации с защитой от инфляции появились в США в 1997 году и выпускаются со сроком погашения в 5, 10 и 30 лет. До недавнего времени они были мало интересны инвесторам, так как проблема роста цен мало кого волновала. Однако за последние 2 года активы фондов, инвестирующих в TIPS, утроились.

( Читать дальше )

Капитальные затраты всему голова. О чем они говорят?

- 18 февраля 2022, 12:52

- |

Различные инвестиционные дома видят начало сырьевого суперцикла, который может продолжиться еще ближайшие годы. За истощением всех нам известных запасов базовых материалов (медь, алюминий и так далее) ввиду высокого спроса со стороны восстанавливающейся экономики последовало ралли в сырьевых товарах. Сверхнормальные цены на базовые ресурсы позволили производителям базовых материалов заработать рекордные прибыли, часть из которых была направлена в собственное развитие.

Предполагается, что высокие цены на базовое сырье будут драйвить инвестиции в собственное производство, например, постройку новых перерабатывающих заводов или покупки месторождений для последующей эксплуатации. Спрос на подобного рода проекты будет рождать предложение со стороны различных инфраструктурных компаний. В связи с этим мы решили выяснить, действительно ли высокие цены на базовое сырье драйвят капитальные затраты и кто может быть бенефициаром.

В статье мы рассмотрим, что:

- в сырье сложилась идеальная картина;

- капитальные затраты следуют за ценами;

- инвестору стоит обратить внимание на дефицитные отрасли или отрасли с высоким ожидаемым темпом роста капитальных затрат.

( Читать дальше )

Мой взгляд на отчёт черкизово за 2021 год

- 18 февраля 2022, 11:57

- |

Мои 5коп к отчету Группы Черкизово по результатам 2021 года.

Отмечу рост практически всех финансовых показателей: Выручка, Чистая прибыль, Активы, Собственный капитал — это позитив;При этом, рост Активов по большей части произошел за счёт роста заёмного капитала (+21%), а не собственного капитала (+12%) — это негатив;

Однако, рост долгов происходит на фоне снижения стоимости обслуживания обязательства с 4,26% до 2,75% потому, что удалось довести долю субсидированных кредитов до 56%. — это позитив

Если я правильно понял смыл фразы:

Разница между рыночной ставкой и пониженной ставкой равна Ключевой ставке Банка России («Ключевая ставка») и компенсируется Министерствомсельского хозяйства аккредитованным банкамто Черкизово выигрывает от повышения Ключевой ставки. Например Черкизово взяло кредит под 10% годовых и ключевой ставкой 4,25 то эффективная ставка кредиты была б 5,75% (10-4,25), но тот же кредит при текущей ключевой ставке ( 9,5%) уже будет иметь эффективную ставку 0,5% в год ( 10-9,5)… я не знаю что произойдет если рыночная ставка окажется ниже Ключевой ставки, но однозначно такое фондирование на руку и акционерам Компании.

Я так же хочу обратить внимание. что Расходы на покупку сырья выросли за год на 30,46% а выручка выросла всего на 23,6, что может в дальнейшем повлиять как на рост маржи за счет догоняющего эффекта роста выручки, так и на снижение рентабильности за счет эффекта ножниц, если рост продаж будет упираться в падения покупательской способности.

Как следствие идет падение г/г рентабельности продажа с 11,8% до 10,7% и рентабельности инвестиций с 18,8% до 14%

( Читать дальше )

Softline обновила прогнозы за 2021 год - Сбербанк

- 17 февраля 2022, 21:56

- |

Новый прогноз Softline не учитывает сделки слияния и поглощения. С ними финансовые показатели были бы ещё лучше — Softline приобрела пять компаний в начале 2022 года. Теперь рентабельность может составить не менее 13,5%, а EBITDA — от $81 млн до $84 млн, причём нижняя граница соответствует консенсус-прогнозу.

Компания, как и раньше, ожидает, что в среднесрочной перспективе рост её оборота будет в среднем чуть ниже 20% в год. Среднесрочный прогноз валовой рентабельности остаётся прежним — 30% с небольшим.Сбербанк

Аналитики SberCIB Investment Research сохраняют свои прогнозы по компании и оценку ПОКУПАТЬ для её акций. Целевая цена — 794 ₽, что предполагает потенциал роста 76%.

Россия измазалась в Украине

- 17 февраля 2022, 20:00

- |

Война России и Украины войдёт в историю как «Стеснительное противостояние». Вот уже сколько лет продолжается игра в какашку на палке. Измазались в Украине все: Россия, НАТО, США. Но кто и чего боится?

С одной стороны, Украина хочет вернуть под контроль Донбасс, ну и ещё что-нибудь вернуть, но мы не об этом. Ещё Украина хочет стать частью ЕС и вступить в НАТО. Тем временем НАТО не хочет измазаться в Украине, потому как эти могут саботировать договоры, развязать войну с Россией и потом всё НАТО будет получать по щам от последней.

Дополнительно Украина хочет как и прежде задарма прокачивая газ по своей территории не только его тырить, но и получать средства за его прокачку всякими скидками, деньгами, соболями или женщинами — не важно. В принципе, это Украина и получала, пока была повёрнута лицом к России и получала блага в протянутые трясущиеся руки. Теперь Украина повернулась к России прыщавой спиной, в результате чего Россия потеряла возможность помогать своей младшей сестрёнке — Украине, которая теперь стала уже троюродной и всё меньше и меньше родственницей. Зато Белоруссия расцвела. Россия нашла лишние миллиарды долларов для

( Читать дальше )

На закрытом совещании депутатов Госдумы предложили создать реестр так называемых инфоцыган.

- 17 февраля 2022, 19:59

- |

Депутат Сергей Кабышев рассказал Znak.com, что к нему не раз обращались с жалобой на тренинги, где «их обманули такие недобросовестные блогеры». Он добавил, что в СК, МВД и ФНС будут направлены запросы, чтобы таких блогеров проверили.

Alliance Resource Partners, L.P. (ARLP). Обзор финансовых показателей за 4-й квартал 2021 г. Прогноз на 2022 г.

- 17 февраля 2022, 16:40

- |

Кто еще не знаком с компаний могут прочитать первый обзор о ней, где я подробно рассказал об этой компании.

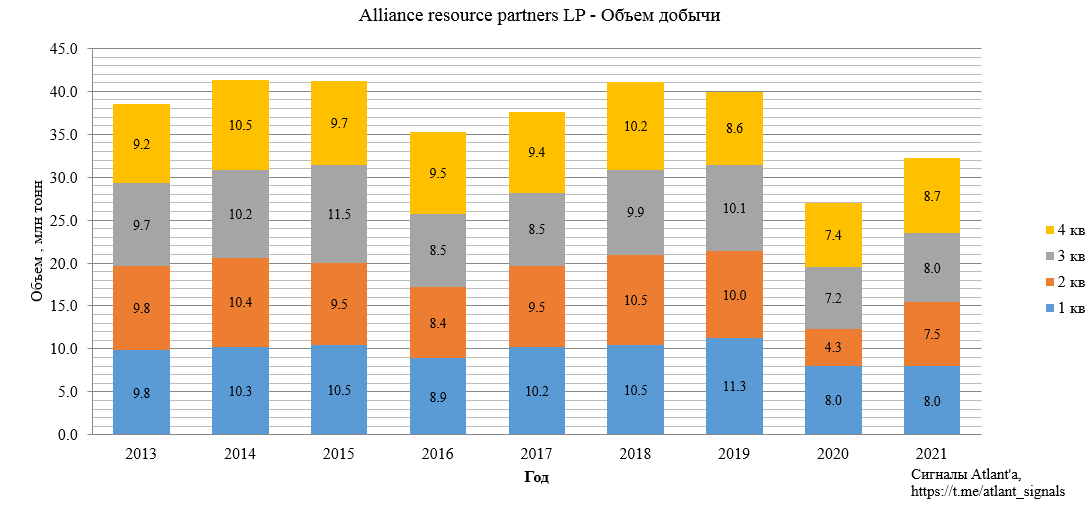

Добыча в 4-м квартале составила 8,7 млн тонн, что на 17% выше прошлого года. Относительно предыдущего квартала рост составило 9%. Максимальная добыча за последние 9 кварталов.

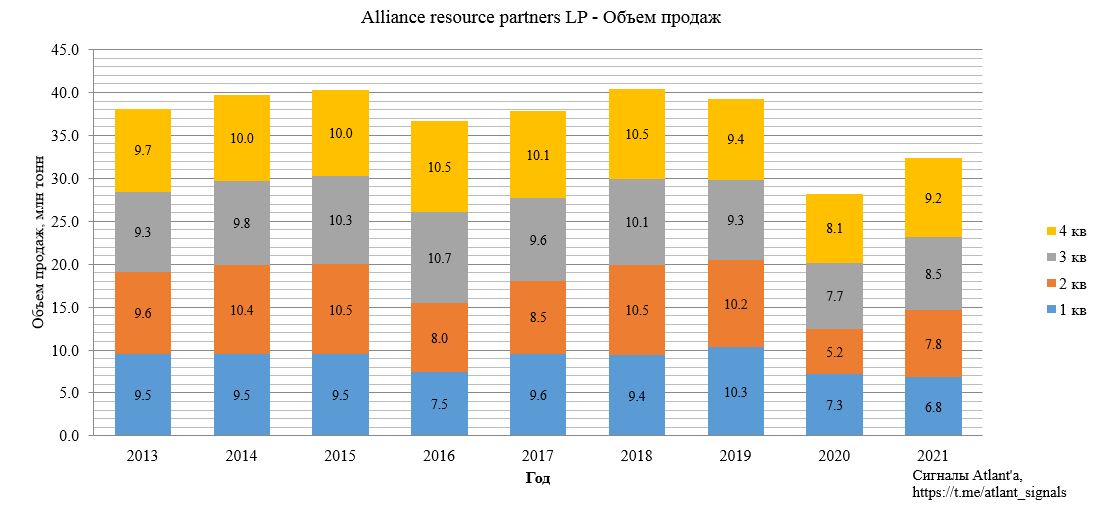

Объем продаж составил 9,2 млн тонн, что на 14% выше, чем годом ранее, и на 8% выше, чем в предыдущем квартале. Компания планирует продажи на 2022 год в диапазоне 35,2-36,7 млн тонн, что в среднем дает по 9 млн тонн.

( Читать дальше )

Интересные тезисы от Бориса Йордона по текущей ситуации

- 17 февраля 2022, 00:20

- |

🔸Самые большие деньги всегда зарабатываются на падающих фондовых рынках, поскольку в долгосрочной перспективе акции всегда растут.

🔸Снижение фондовых рынков, которое наблюдается в последние месяцы, является технической коррекцией, а не разворотом восходящего тренда. В ряде сегментов был надут «пузырь», который сейчас сдувается.

🔸 Текущая ситуация в банковском секторе существенно отличается от событий 2007-2008 гг. – повторения масштабного банковского кризиса в мире ожидать не стоит.

🔸Не следует всерьёз воспринимать данные о снижении доходов населения в России – доходы населения выше из-за значительного объёма теневой экономики.

🔸ЦБ РФ правильно делает, что повышает ставки для борьбы с инфляцией. Высокая инфляция в США в 1980-х гг. оказала болезненное влияние на экономику и жизнь людей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал