Избранное трейдера Тимофей Мартынов

Тренд на втором эшелоне – живее всех живых. # Акции. Скринеры 4

- 20 ноября 2021, 11:17

- |

Просто факт одного из моих недавних исследований.

Продолжаю делиться результатами своих исследований в области поиска редких паттернов на втором эшелоне. Через скрининговые системы.

Новости следующие

Первым делом, ещё месяц назад примерно, попробовал трендовые системы применить с очень редкими входами. Работает. Не сказать, что какие-то сильные отличия от торговли того что все привыкли в РФ торговать в тренд. Но факт такой есть.

Тренд можно торговать и на втором и третьем эшелонах. Не только на Si, Sber и BR это дело работает. Когда пробиваются исторические хаи и лои – трендовые типы входов и выходов – прекрасно себя ведут.

Двух тысячный прайс-ченнел. MOEX топ 50. Немного приправы и секретного соуса и бабам! Профит!

А я, когда тесты эти проводил, вспоминал опять про Джесси Ливермора. Вот же ж хрен а. Больше ста лет назад уже он про это писал.

Удачных алгоритмов!

- комментировать

- ★1

- Комментарии ( 9 )

Долгосрочное инвестирование. В первую очередь, это инвестирование в продолжительность жизни.

- 20 ноября 2021, 00:38

- |

Общая продолжительность жизни в РФ около 67 лет. От сюда следует, чем позже вы займётесь инвестициями, тем менее лоялен будет к вам сложный процент. Тогда решение проблемы простое: начинать инвестировать надо с 18 лет. Но не всё так просто. У большинства нашего населения отсутствует финансовая грамотность. Никто нас в детстве ничему не учил, и вспоминая себя в годы студенчества, то не о каких я инвестициях не думал, даже не знал. Печально, согласен. Конечно, некий процент людей начинает путь инвестора с ранних лет, но этот процент ничтожно мал. Поэтому необходимо прожить как можно дольше на этом свете, и соответственно, на фондовом рынке.

( Читать дальше )

Потерял за день -830 000 рублей

- 19 ноября 2021, 16:13

- |

Что чувствует человек, который потерял за день почти миллион рублей? А с недавнего хая счета потери уже около 1,7 млн руб. Меня просили написать пост, когда счет будет падать.

Миллион прибыли за день у меня тоже было, теперь потери. Говорят, что потери человек ощущает хуже в два раза, чем прибыли, но я если честно не испытываю особых эмоций сейчас. Хотя в абсолютных значениях, потери равны мартовским 2020 или даже выше, но в процентах пока всё укладывается в рамки коррекции (на 10-15%). Так что всё по плану.

План такой: буду дальше покупать акции при рынке ниже 4000 п., ранее хотел плечо сокращать. Вот и всё. Привыкшие инвесторы к постоянному росту и обновлению хаев, недоумевают, что случилось, что произошло?

Но это же рынок, так было и будет всегда. А причины? Причины всегда найдут.

Дивиденды в Газпроме, Мечеле преф и т.д. куда-то испарились? Нет.

Акции — это не строчки в терминале, а доли в бизнесе. Если вы не готовы держать их 10 лет — не покупайте и на 10 минут :)

Так что я ничего не потерял и летим дальше)

Успешных инвестиций!

https://vk.com/shadrininvest

На чем летим, господа?

- 19 ноября 2021, 15:37

- |

Сегодня мы видим, как недавнюю покупку выкупа по Сберу, Газпрому, ВТБ, нефтяные бумаги залило волной продаж. Это же произошло и с нефтью, а US10Y снизился. Что начало происходить?

Думаю, важная новая вводная — сильный COVID в Европе. Он одновременно снижает спрос на нефть, создает risk-off и смещает спрос из активов развивающихся стран в активы с длинной дюрацией — золото и крупный тех. США (это единственное, что аномально растет в последние дни), укрепляет доллар к евро (евро к доллару начало было отбиваться от 1,13 к 1,137, но было слито обратно).

Это говорит нам о том, что пока вопрос с Covid в Европе не устаканится, российские активы, нефть и small caps в США будут иметь проблемы, а золото может задержаться на текущих позициях или даже доползти к $1880-$1890. Пока инфляция очень высокая, инвесторы отдают ему предпочтение против облигаций, где маячит сворачивание покупок от ФРС.

Поскольку COVID может неделю-другую мучать Европу, а активы в России в целом на привлекательных уровнях, логично выстраивать защиту через бенефициаров текущей ситуации — доллар к евро и сырью (особенно нефти в свете продаж из SPR США), предпочтение экспортеров в акциях РФ.

( Читать дальше )

Глобальный инвестор: покрыть весь мир. Начало (#1)

- 18 ноября 2021, 19:37

- |

Какой Кхал аналитик не мечтает покрыть весь мир…

У меня регулярно спрашивают, инвестирую ли я в иностранные акции, и если нет, то почему? Обычно отвечаю, что у меня нет компетенций по ним (возможно, сейчас их стало побольше, я анализировал уже иностранные акции) либо просто не интересно.

Зачем мне казахстанские или бразильские акции, если есть российский рынок!? Где всё-таки более понятно. Хотя я уже несколько раз смотрел на акции стран бывшего СССР ранее, (например, обзор в 2013 году по всем рынкам бывшего СССР в FOстр.16). Еще Грузия, Казахстан, Украина и т.д. Стоит всё обновить.

А если говорить про развитые рынки, то после наших компаний там казалось всё дорого. Хотя зачастую, дорогое становится только дороже!

( Читать дальше )

Падение Мечел на 26% с октября обнажает болезнь сердца компании

- 18 ноября 2021, 19:15

- |

Акции Мечел рушатся по итогу дня на 11%, получая инфаркт и падая на 24% с октября.

По всей видимости, акционеров разочаровал отчёт Мечел. Я, в принципе, его не читал, так как не умею. И это не настолько странно, как падение и привилегированных акций Мечела.

Акции Мечел и Мечел преф — этот как подросток и сын маминой подруги. Один просто есть, а второй всегда молодец. Особенно потому, что получает хоть какие-то дивиденды.

Олег Коржов, генеральный директор Мечел, так и сказал, что виноват во всём аномальный рынок третьего квартала. Дескать, если бы не вся эта конкурентная среда, если бы не завышенные зарплаты управленцам… в общем хорошо, что сама компания ни в чём не виновата. «зато гляньте, какой красивый кактус на подоконнике растёт».

- · На 35% снизилась добыча горных работ

( Читать дальше )

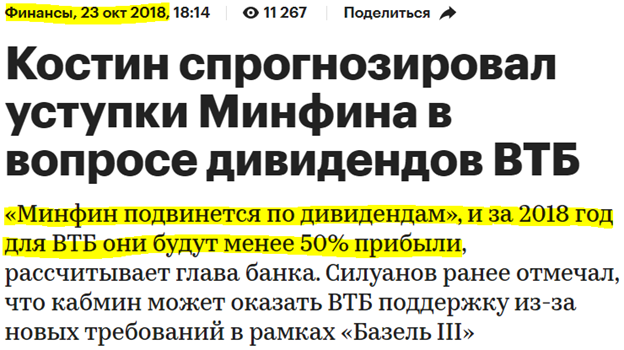

Вечно Тонущая Бумага (ВТБ). Эмитент под присмотром 🔎

- 17 ноября 2021, 16:41

- |

На сегодняшний день банк ВТБ является самым дешевым представителем крупнейших банков России. По последним прогнозам менеджмента, за этот год банк собирается заработать более 300 миллиардов рублей чистой прибыли, и даже допускает, что может достичь результата, запланированного на 2022 год, то есть заработать 310 миллиардов рублей.

На этой почве аналитики рассчитывают на то, что согласно практики равной дивидендной доходности по всем типам акций (обыкновенным, привилегированным 1-го типа и привилегированным 2-го типа), а также принципа выплаты 50% от чистой прибыли по МСФО как госкомпания, дивиденды могут составить в районе 0,006 руб. на акцию.

Где-то мы уже слышали подобные обещания, да?

Глянем несколько заголовков за 2018-2020 годы:

Потираем ладошки в ожидании хороших дивов 😁

( Читать дальше )

Слил 1 млн.руб на лотерейных билетах.

- 17 ноября 2021, 16:00

- |

В эфире рубрика очевидное-невероятное, сегодня под микроскопом будем рассматривать макромир опционщиков-лудоманов.

Что? Думаете речь пойдёт про Большого Папу Андрея? Нет, он будет выступать в роли бенчмарка :)

Любопытный экземпляр попался на стол:

Пацан к успеху шёл, но потом его пути с Большим Папой пересеклись и настал каюк.

Всё почему?

Правильно. Гамма+.

Стало даже интересно а что такое произошло в начале ноября, что смыло его депозит так быстро?

А там не много не мало было 1.177 млн.руб:

( Читать дальше )

Схема владения Совкомбанком как отдельный вид искусства

- 17 ноября 2021, 12:38

- |

Заходят как то в бар Саудовская Аравия, Япония, Китай и корпорация ВЭБ, а Безруков им и говорит: " А давайте сделаем банк!"

Совкомбанк — примечательная компания с интересной судьбой. Зародившись в Буе — уездном городе Костромской губернии в далёком 1990 году, банк неоднократно переходил и рук в руки, меняя структуру собственников.

Тектонические сдвиги в рядах бенефициаров происходили в 2002, 2007, 2010 и 2015 годах.

Но самым интересным, конечно, стал 2018 год, когда в капитал вошёл РФПИ, пригласив к сотрудничеству суверенные фонды разных государств. Так среди акционеров оказались страны из эпиграфа-преамбулы к посту.

Международные инвесторы, конечно же зашли в проект в ожидании солидных прибылей.

Совкомбанк очень активно растёт, в основном не органически, а за счёт слияний и поглощений. Он скупает региональные банки, брокерские, страховые и лизинговые компании, укрепляя свои рыночные позиции.

В 2020 Совкомбанк объявил о планах выхода на IPO в среднесрочной перспективе (ориентир — 2025 год).

( Читать дальше )

Какую цену акции считать справедливой?

- 17 ноября 2021, 09:41

- |

Мы не успели осветить один из самых часто задаваемых вопросов, какую цену акции считать справедливой. Это действительно очень тонкий момент, в котором кроется множество проблем, кто-то купил слишком дорого и теперь думает, продавать в убыток или нет, кто-то вообще не купил по «дорогим» ценам, а компания уже сделала иксы (удвоилась, утроилась...).

Так когда же покупать акцию? Я сегодня постараюсь рассказать про свой личный (возможно, далеко не идеальный), но вполне рабочий подход (более 5 лет применяю). Многие знают, что такое мультипликаторы (P/E, EV/EBITDA, ROE и прочие), они и будут базисом для наших вычислений.

На график самой цены акции, как бы парадоксально это не звучало, мы будем смотреть лишь в самом конце, а не вначале, как многие делают. У меня все финансовые и операционные результаты по многим бизнесам занесены в специальную табличку, где видны не просто цифры, но и их динамика. Вот пример последнего

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал