Избранное трейдера Тимофей Мартынов

США возобновили поставки нефти из Венесуэлы!

- 11 апреля 2019, 01:14

- |

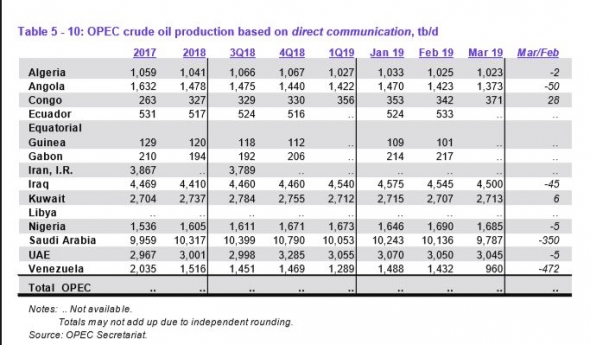

С 11 по 29 марта, согласно статистике, поставки нефти из Венесуэлы в США не осуществлялись.

До этого закупки производились за неделю по 8 марта, когда показатель составил 112 тысяч баррелей в день.

ria.ru/20190410/1552566403.html

Падение добычи нефти Венесуэлы в марте 2019 было ожидаемым из-за перебоев в электроэнергетике страны, следующий месяц будет рост добычи, вернётся добыча на свой уровень и когда х.з., будет видно из следующего отчёта ОПЕК, но риторика о сокращении добычи пойдёт на спад, Saudi Aramco уже разместило евробонды на $12 млрд.

- комментировать

- ★2

- Комментарии ( 0 )

Плюсы и минусы брокеров. Сравнительная таблица тарифов.

- 10 апреля 2019, 11:59

- |

Брокер на фондовом рынке – это посредник между Инвестором и Фондовой биржей. Тренд на сокращение издержек и минимизации посредников всегда был и не только в кризисные времена, но отказываться от биржевых брокеров участники рынка пока не планируют, да и биржам это пока не выгодно. А вот конкуренция между самими брокерами растёт по причине роста популярности Инвестиций у частного (розничного) клиента. Соответственно падают комиссии и идёт борьба за клиента. Всё это конечно на руку частному инвестору, который просто обязан всем этим воспользоваться и подобрать брокера на самых выгодных условиях и с самыми низкими комиссиями.

( Читать дальше )

"Финансова паника не соблюдает государственных границ" © Милтон Фридман

- 09 апреля 2019, 14:00

- |

Эта книга вначале так таки описывает историю денег и как выяснилось всё-таки в начале была курица, а не яйцо. Переводя на язык экономистов сначала появились так называемые «товарные деньги», а потом уже появился кредит, возможно где-то и случалось обратное, но это было больше похоже на исключение, а не правило. Сорри за спойлер, больше не буду.

Данное произведение окунает в мир финансов и банковской системы, рассказывает о причинах возникновения тех или иных политик, механизмов регулирования этой системы, почему она именно такая, какая сейчас есть и правильная-ли она вообще. Также в ней описываются финансовые кризисы вызванные теми или иными событиями, а может и самой этой системой. В частности описывались кризисы: США 1930-ых годов, так называемая «Великая депрессия», США 2008-ого года, Япония 1991-2010-ых годов «Потерянные десятилетия». И вообще различные истории множества стран, в том числе Европы, Китая, Аргентины, Северной Кореи и т.д.

Некоторые тезисы:

Деньги не являются синонимом богатства

Сомали — как банк принимал фальшивые поддельные шилинги.(Да-да вы не ошиблись именно фальшивые, да ещё и поддельные)

Парадокс бережливости

Погрешность на замещение потребления

Индекс McFlation (Бургерномика)

TIPS

Инфляционный налог

Денежный мультипликатор M

Кредитор последней инстанции

Дисконтное окно

«Триллема» международных финансов — движение капиталов(Китай), кредитно-денежная политика(Евро), фиксированный курс(США)

«Фенни» и «Фредди» — худшее из двух миров (Fannie Mac)

Моральные риски

Ответ на кризис 2008 года правительством США, составлен на 2300 страницах (Закон Додда-Франка)

Япония Абэномика

Теория «бо́льшего дурака»

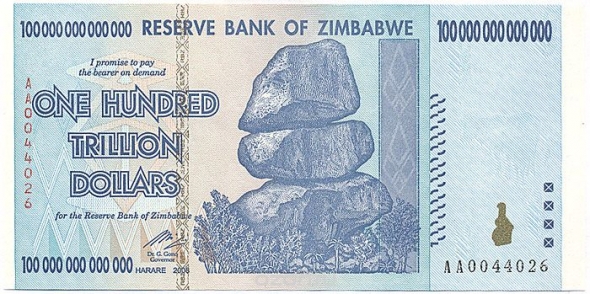

Японии судя по всему нужно было нанять главу ЦБ Зимбабве, чтобы быстро расправиться с дефляцией, ведь он тот ещё мастер.

И напоследок грааль:

Вероятность того, что соотношения между переменными могут

изменяться с течением времени или разных экономических

обстоятельствах, является одним из сильнейших аргументов против

строгих правил монетарной политики.

Акции Энел Россия будут по давлением - Атон

- 09 апреля 2019, 10:58

- |

Коммерсант сообщает сегодня, что австралийский инвестфонд Macquarie планирует выйти из консорциума PFR Partners Fund I Limited (пропорционально контролируется РФПИ, Macquarie и AGC Equity Partners), которому принадлежит 19% акций Энел Россия. По имеющейся информации, Macquarie может продать свои 6.3% в генерирующей компании к концу 2019. Покупатель еще не определен. По текущей рыночной цене стоимость пакета составляет 2.3 млрд руб. ($35.5 млн по текущему курсу).

Пока не ясно, выберет ли Macquarie SPO или продажу своей доли одному из действующих акционеров Энел Россия. Также пока не объявлены цена и сроки сделки. Тем не менее эта новость, наряду с предположениями, что ближневосточная AGC Equity Partners также может рассмотреть вопрос о продаже своих 6.3% в компании, скорее всего, окажут давление на акции, на наш взгляд. Однако оно будет ограничено, поскольку в настоящее время Энел Россия предлагает самую высокую дивидендную доходность в российском секторе электроэнергетики (0.141 руб. на акцию, доходность 13.7%, отсечка в июне) по привлекательной оценке. Однако не стоит забывать, что эти преимущества в определенной степени нивелируются сохраняющейся неопределенностью в отношении продажи Рефтинской ГРЭС: хотя теоретически она может помочь профинансировать капзатраты на ветровые проекты и модернизацию в рамках ДПМ-2, она также приведет к значительному снижению финпоказателей и, соответственно, дивидендов: угольная ГРЭС обеспечивает примерно 35% EBITDA, по нашим оценкам.Атон

Прекращение предоставления Option-lab клиентам ITICapital (ITinvest)

- 09 апреля 2019, 09:04

- |

Борьба с Option-lab менеджментом ITICapital завершается уверенной победой последнего

Денис Назаренко, Герман Григорян, Павел Запрягаев поздравляю!

Мои аргументы и многочисленные письма клиентов вы просто проигнорировали.

Зачем развивать бизнес? если можно просто «отжать» партнера (сократить платёж по лицензионному договору за софт) с целью максимизировать прибыль компании и свой kpi.

Кто в итоге проиграл?

1. Клиенты, лишены (на время) своего терминала Option-lab Trade

2. Компания ITinvest:

— потеряла уникальный сервис Option-lab

— значительное количество высоко лояльных клиентов и потенциальных клиентов

Акционер Олег Железко не реагирует на ситуацию, письма остаются без ответа.

Не думал что пятилетнее успешное партнёрство Option-lab — ITinvest сможет менее чем за один месяц разрушить несколько менеджеров.

Попросил менеджеров дать возможность клиентам доторговать квартальную июньскую серию, но также игнор.

Разоблачители открытого интереса.

- 08 апреля 2019, 22:31

- |

Если вы заметили, на Смарт-Лаб напала опять волна постов открытого интереса. И это нормально. Я так прикинул, примерно каждые два года такое происходит. Обычно так и есть, трейдер на второй год своей жизни узнает о данной стате. Надо сказать, что примерно и у меня такое было. И я читал книгу Вильямся. Но вы знаете, у меня очень пытливый ум. И в связи с этим, когда вы накатаете очередной пост про ОИ и про физиков и юриков, просто спросите себя:

1) Почему вы ограничились анализом только ОИ фуча? Фуч — это только частичка актива. А ведь есть еще опцы и спот. То есть вы вырвали из крепкой такой цепи солидное такое звено и пытаетесь крутить им на пальце.

2) Если есть в книгах устойчивое мнение, что фучи нужны для хеджирования, зачем вы тогда его анализируете, как будто это направленная торговля? Ну хорошо. Не направленная. Тогда что хеджируют: спот или фуч? Если хеджируют, тогда кто: маркетос или инвестор?

( Читать дальше )

Ленэнерго: дивиденды по обыкновенным акциям. Чего ждать?

- 08 апреля 2019, 18:54

- |

Как я понимаю это поручение - увеличения дивидендных выплат на обычку. Увеличение в абсолютном выражении. То есть в прошлом году суммарно на обычку выплатили 1 164 млн. р. (расчёт см. ниже), а с 2019 отчётного года выплачивать в абсолютном выражении больше, чем на префа.

Пожелание понятно. Была проведена докапитализация компании через выпуск дополнительных обыкновенных акций. Это случилось из-за того, что часть денег была потеряна в банке, у которого отозвали лицензию. Лица, в адрес которых проводилась докапитализация и которые выкупали дополнительные акции к компании, хотят каким-то образом вернуть себе вложенное. Они могут сделать это через дивиденды, выплачиваемые по обыкновенным акциям. Сейчас в абсолютном выражении сумма, направляемая на выплаты по префам, больше суммы, направляемая на выплаты по обычке.

Уменьшить выплаты на пр. акции — не могут. Мешает пункт устава о выплате на префа. Если устав изменят, то возможны варианты:

1) выплаты в абсолютном выражении по префам может упасть, это потянет за собой цену вниз,

2) префа вообще отменят и поменяют на обычку,

3) давно уже ходит слух об объединении ЛЭ и МРСК СЗ, пока только слух — руководство Россетей опровергает его; если случится, префа, с большой вероятностью, конвертируют в обычку объединенной компании, как бы она не называлась.

Рассмотрим вариант, когда выплаты на префа остаются по текущему уставу и дивполитике. Как возможно поднять выплаты по обычке?

Могут поднять выплаты на обычку за счёт увеличения процента от прибыли, направляемого на дивиденды, тогда цена на них пойдёт вверх.

В 2018 году заплатили на префа — 13,47, на обычку — 0,1366.

Если не менять устав, чтобы поднять выплаты по обычке, надо увеличивать объем выплаты по отношению к чистой прибыли с 31% (было за 2017) до 40 % (за 2018). Хотя бы до 40%. Расчёт см. ниже.

Тогда можно будет направить большую сумму на обычку.

Рассчитаем, если направить за 2018 год на дивиденды 31% от прибыли:

за 2017 — 31% от 7,79 млрд прибыли = 2,42 млрд.

за 2018 — 31% от 10,6 млрд = 3,22 млрд.

АП — 93 млн.

АО — 8 524 млн.

2017: ао — 0,1366 × 8 524 = 1164,34 млн.

ап — 13,47 × 93 = 1252 млн. (16% прибыли)

2018: 16 % на ап — 16 % × 10,6 = 1,696 млрд. или 1 696 млн. р. / 93 млн. ап = 18,2365 рублей на ап.

На ао (при выплате 31% прибыли как в прошлом году) остаётся:

10 400 × 0,31 — 1 664 = 1 560 млн. р.

На ао: 1 560 / 8 524 = 0,183 р.

На ао (при выплате 40% прибыли) остаётся:

10 400 × 0,4 — 1 664 = 2 496 млн. р. (в абсолютном выражении на 47% больше, чем на префа)

На ао: 2 496 / 8 524 = 0,2928 р.

На ао (при выплате 50% прибыли):

10 400 × 0,5 — 1 664 = 3 536 млн. р. (в абсолютном выражении в 2,08 раза больше, чем на префа)

На ао: 3 536 / 8 524 = 0,4148 р.

Думаю, дивиденд на ао в 0,183 р. уже в цене, а вот дивиденд в размере 0,2928 р. может подвинуть цену вверх — до 9,5-10 р., про 0,4148 р. пока не говорю, т.к. выплата в 50% прибыли маловероятный сценарий.

Рассмотрим пограничный случай. При какой выплате абсолютная выплата по обычке и префам сравняется.

На префа - 1 696 млн. р.

На обычку - 1 696 млн. р. или 1 696 млн. р. / 8 524 млн. акций = 0,19897 р. на каждую обыкновенную акцию. Или по текущей цене (ок. 6 р.) имеем 3,3 % дивдоходности.

Сумма — 3 392 млн. р.

От прибыли — 32%.

32% от прибыли — это на один процент больше, чем в прошлом году. Вполне по силам.

Насколько компания может платить 40 % от прибыли на дивиденды?

Сможет ли она при таких выплатах поддерживать работоспособность сетей?

Достаточно ли ей оставшихся денег на осуществление перспективных планов?

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

ЛСР - ВТБ Капитал купил 6,69% акций девелопера

- 08 апреля 2019, 14:42

- |

Полное фирменное наименование организации: VTB Capital plc.

Место нахождения организации: United Kingdom of Great Britain and Northern Ireland, EC3V 3ND, London, Cornhill, 14 (14 Корнхилл, Лондон, EC3V 3ND, Великобритания).

2.7. Количество и доля голосов в процентах, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, которым имело право распоряжаться лицо до наступления соответствующего основания: 0 шт. / 0%.

2.8. Количество и доля голосов в процентах, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, право распоряжаться которым лицо получило после наступления соответствующего основания: 6 893 000 шт. / 6,69027%

2.9. Дата наступления основания, в силу которого лицо приобрело право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента: 04.04.2019 г.

http://www.e-disclosure.ru/portal/event.aspx?EventId=uTQMLE0HbUaxqfefbQnohw-B-B

Инсульт. История возрождения (НЕ ПРОХОДИ МИМО, ОНО СТОИТ ТОГО)

- 08 апреля 2019, 04:12

- |

Мне 30 лет, большую часть сознательной жизни я занимаюсь трейдингом. Не глуп, память отличная, хорошие аналитические способности, чрезчур воспаленный мозг который любит «работать» и искать закономерности во всем преобразовывая в личную выгоду. Я редко что то забываю, наверно слышали о таких людях которые обладают врожденное памятью (а может развитая в процессе жизни?). Нет, я не могу запомнить бесконечное количество многозначных чисел, я просто помню все события и при желании могу рассказать что происходило год назад, 74 дня назад, я помню и события когда мне было 6 месяцев и ходить еще не умел, я помню до копейки первую прибл/убыток/ максимальная прибл/ максимальный убыток, словом все что происходит в жизни у меня откладывается в «сектр памяти» и никуда не пропадает, я всегда могу вспомнить с 99% вероятностью все что угодно если это имело место в моей жизни. Нет, не вундеркинд, просто любознательность и любая прочитанная статья или иным образом усвоенная информация останется в голове даже спустя десятки лет. Просто на всякий случай помню, и дорожу этим, ведь в жизни всякое может пригодиться.

( Читать дальше )

Инвестиционное решение по акциям ПАО ФСК ЕЭС положительное.

- 07 апреля 2019, 16:26

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал