Избранное трейдера Тимофей Мартынов

IBM - Отчет 9 мес 2018г. Прибыль $6,777 млрд (-0,5% г/г)

- 17 октября 2018, 01:38

- |

International Business Machines Corp.

(NYSE: IBM)

$145.12 +3.99 (+2.83%)

Delayed — data as of Oct. 16, 2018

www.nasdaq.com/symbol/ibm

IBM – International Business Machines Corporation

The registrant had 912,768,189 shares of common stock outstanding at June 30, 2018.

www.sec.gov/Archives/edgar/data/51143/000110465918048404/a18-14112_110q.htm

( Читать дальше )

Цены на сталь – пахнет жареным

- 17 октября 2018, 00:16

- |

На днях прочитал очередной доклад аналитиков Ренессанс капитала о перспективах цен на сталь и делюсь с вами выводами аналитиков. В долгосрочном периоде аналитики видят много негативных факторов, которые должны будут снизить мировые цены:

1) Высокая маржинальность производства. Текущие спотовые цены на сталь не поддерживаются затратами (см. картинку). «Average cash costs» это все операционные затраты плюс минимальные необходимые капитальные затраты на единицу продукции. Как мы видим, абсолютно все производители сегодня работают c хорошей прибылью. «Incentive price» – это цена на сталь, при которой будет выгодно строить новые производства (критерий: IRR>10%). Таким образом, риска строительства новых заводов нет, однако уровень загрузки мощностей в мире итак низкий (72% по итогам 2017 года).

( Читать дальше )

О «теореме Ферма» теории вероятностей или о нормальности «бытия» (много буков)

- 16 октября 2018, 16:41

- |

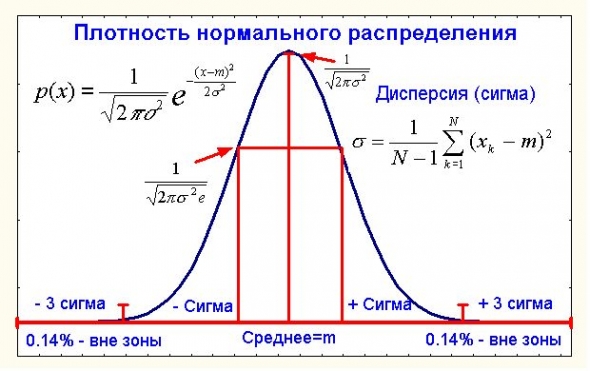

Не подумайте плохого в части нормальности, речь пойдет не о психиатрии, а об известном в теории вероятностей нормальном распределении

А точнее даже не о нем самом, а об известной центральной предельной теореме (ЦПТ) применительно к ценам. Что такое центральная предельная теорема в ее классическом виде?

Пусть нам дана некоторая сумма большого числа случайных величин Х=х1+…+хN где каждое слагаемое имеет конечную и ненулевую дисперсию (как мы увидим далее в приложении к ценам это условие выполняется). Человечество давно еще с 18 века (Муавр и Лаплас) заинтересовал вопрос распределения случайной величины Х или хотя бы его более-менее точного приближения.

Не будем слишком строги в определениях всяких сходимостей и их скоростей, а сформулируем классическую ЦПТ в виде интуитивно понятного, но нестрогого термина «близости». Так вот, если xi – независимы (кто хочет может посмотреть строгое определение независимости, а для менее пытливых скажу только, что корреляция двух независимых случайных величин с конечными дисперсиями – нуль, хотя и обратное не верно), то распределение Х при достаточно больших N практически не отличается от нормального распределения со средним А и дисперсией D, где А – сумма средних x

( Читать дальше )

ВТБ - может получить долю Магомедова в Трансконтейнере

- 16 октября 2018, 16:13

- |

Пакет FESCO в «Трансконтейнере» заложен в ВТБ по сделке РЕПО с декабря 2014 года (в конце 2015 года кредит, обеспеченный акциями оператора, составлял 61,6 млн

( Читать дальше )

Портфель. Новые заметки

- 15 октября 2018, 23:04

- |

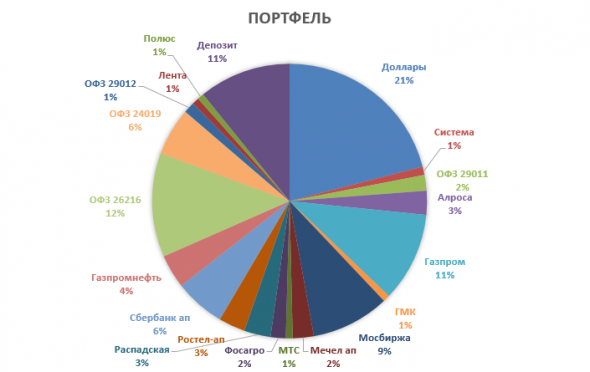

На текущий момент портфель представлен следующим образом:

Изменения в портфеле были следующие — продал половину долларов по 68,8, скинул аэрофлот по 116, продал 12-15 % Газпрома по 168. Добавил в портфель Полюс и Ленту, подкупил Мосбиржы, Сбербанка и коротких облигаций.

Полюс

Отличная растущая компания, которая должна запустить Наталкинское месторождение и процентов на 20 увеличить добычу золота. К тому же сейчас они начали платить дивиденды, что делает компанию еще более интересной. Единственный минус, который мне не нравится -это мажоритарий. Как будет он себя вести дальше совершенно непонятно. Компания стала бы намного интересней, если бы состав акционеров расширился. Жаль, что с китайцами у них не сложилось. Лимит на акцию я для себя поставил в 3 %. Если состав акционеров поменяется, я увеличу лимит на компанию.

( Читать дальше )

Solarwinds | Грядущее IPO

- 15 октября 2018, 14:19

- |

Solarwinds — програмное обеспечение для упрощения задач IT-специалистов.

Компания SolarWinds работает над следующими задачами:

- Устранение сложностей, связанных с традиционным корпоративным программным обеспечением – в вопросах поиска, покупки, развертывания и обслуживания;

- Поддержание связи со своим сообществом: ежедневное общение с клиентами из разных стран мира для обсуждения задач по разработке и развитию;

- Постоянное эволюционирование продуктов, благодаря чему они способны решать наиболее важные проблемы IT-профессионалов в настоящее время.

НАЧАЛО ТОРГОВ 19 октября

БИРЖА NYSE

( Читать дальше )

Почему пассивные инвестиции, а не спекуляции или активные инвестиции?

- 15 октября 2018, 12:54

- |

Мои личные вопросы, на которые я не смог найти ответ, что, в свою очередь, когда-то меня подтолкнуло в сторону пассивных инвестиций.

Все вопросы очень общего характера, без конкретных систем.

Технический анализ и спекуляции, основанные на его использовании.

1. Что делать, если у разных брокеров (и дилеров, в особенности) разные котировки?

2. Что делать, если есть торги после основной сессии? А если, в частности форекс, один дилер открывает торги в одно время, а другой — в другое?

3. Как относиться к шпилькам?

4. Выбор таймфрейма, выбор индикаторов, выбор отображения графика (бары, свечи, крестики-нолики)?

5. Линии тренда и поддержки-сопротивления проводить по экстремумам или по закрытию? А если шпилька?

6. Как понять, что ТС перестала работать? Как понять, что в ней сломалось?

7. Как понять, что сейчас просадка, и ТС не сломалась?

8. Если ТС сломалась, как найти новую и сколько это займет времени? Что в это время делать со слитой частью депозита, ведь она уже не отыграется по старой ТС? Принять убытки насовсем и начинать сначала?

( Читать дальше )

Состав инвестиционно-дивидендного портфеля

- 15 октября 2018, 12:19

- |

Я человек простой — вижу хорошую акцию, покупаю ее.

Как я раньше писал, весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде, акции покупаются на года. Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов

Акции, в основном, покупаются на основе анализа стабильности выплаты дивидендов и общего субъективного мнения о компании. Цена акций, ее технические и фундаментальные параметры, на момент покупки, для меня почти не имеют значения. Могу воспользоваться плечами, если по плану покупки до акции еще не дошел, но цена стала очень привлекательная, на мой взгляд, дивиденды и гасят часть плечей.

На год составляется план покупок из тикеров и в течение года идут последовательные покупки, т. е. сначала набирается пакет из одной акции (обычно на это уходит 3-4 захода длинной 1.5-2 месяца) и дальше перехожу к покупкам следующей по списку, таким образом в течение года я покупаю около 8 пакетов различных акций (с учетом докупки на поступившие дивиденды).

( Читать дальше )

Harris Corporation - Отчет 1 кв 2019 фингода. Прибыль $213 млн (+34% г/г)

- 15 октября 2018, 11:10

- |

Harris Corporation — американская компания, являющаяся оборонным подрядчиком и поставщиком информационных технологий, которая производит беспроводное оборудование, тактические радиостанции, электронные системы, оборудование для ночного видения, наземные и космические антенны для использования в правительственном, оборонном и коммерческом секторах. Компания специализируется на решениях для наблюдения, микроволнового оружия и ведения электронных войн. Основным потребителем продукции и услуг компании является правительство США и его генеральные подрядчики.

Компания была основана в 1895 году под названием Harris Automatic Press Company. После поглощения нескольких других производителей типографского оборудования компания была зарегистрирована в 1926 году в штате Делавэр под названием Harris-Seybold-Potter Company. После ещё одного поглощения в 1957 году название было изменено на Harris-Intertype Corporation. Штаб-квартира находится в городе Мельбурн, штат Флорида, США. По состоянию на июль 2018 года в штате компании было около 17 500 сотрудников, в том числе около 7,9 тыс. инженеров и ученых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал