Избранное трейдера dual

ТА не работает? Да ты просто не умеешь его готовить!

- 25 июня 2017, 18:58

- |

- комментировать

- ★4

- Комментарии ( 27 )

Торговая система с возвратом к среднему

- 25 июня 2017, 18:48

- |

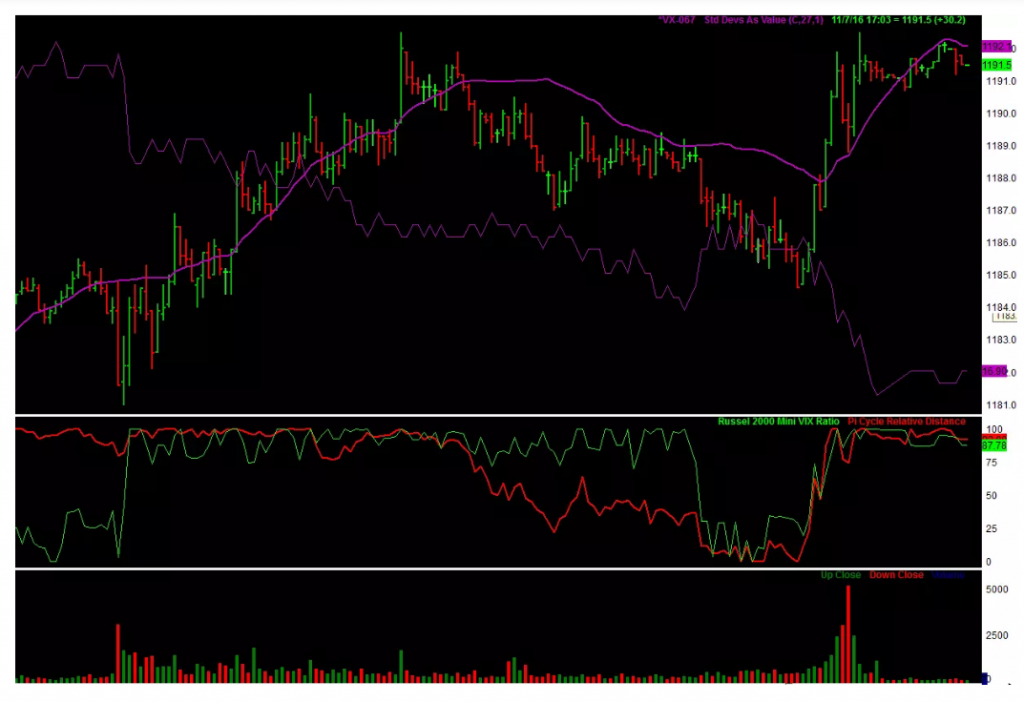

Статья с сайта www.miltonfmr.com, из которой можно взять некоторые приемы, пригодные даже для использования в высокочастотной торговле.

Многие трейдеры, создающие и правильно применяющие торговые системы с возвратом к среднему, получают хорошую прибыль. Факты говорят о том, что рынки двигаются в соответствии с паттернами, одним из которых является цикличность. Простыми словами, все, что двигалось вверх, должно пойти вниз и наоборот. Ничто не движется в одном направлении вечно. Применительно к рынкам, у нас есть два возможных исхода — тренд, либо определенный торговый диапазон с возвратом к среднему. В прошлых наших исследованиях было показано, что гэп на открытии определяет тренд на остаток дня в 30% случаев. Это значит что из 20 торговых дней мы имеем 6 трендовых дней без возврата к среднему. С другой стороны у нас есть 70% движения цены, которая имеет тенденцию к возврату к среднему значению несколько раз за день. Важно отметить, что эти 70% относятся к внутридневному движению цен.

( Читать дальше )

Инерционность мышления в трейдинге, как победить?

- 03 июня 2017, 11:52

- |

Психология описывает инерционность мышления как некое закостенение мыслительной активности. Когда человек перестают выходить за рамки привычного и все процессы замыкаются на узком круге стереотипов. Само по себе состояние не столь уж страшное, если только эти инерционные навыки не негативны.

В трейдинге инерционность может быть как положительной, так и не очень. Это с точки зрения того приносит она вам доход, и при этом вы себя чувствуете психологически комфортно. Второй тип инерционности, негативный, ты может и торгуешь в плюс, но слишком извилистой и нервной дорогой. При этом вы понимаете что если это начать делать так, а не иначе, то и нервов будет меньше и доход возможно по выше. Но все равно делаете по-старому. Почему так?

- Привычка — страшная сила. Человеку нелегко перевернуть обыденное с ног наголову. Возникнет неопределенность и исчезнет мнимый комфорт. Задайте себе вопрос – а сейчас у вас определенность и комфорт? У вас в кармане есть запасные планы, на случай если что. Так вот если что наступило – сделай это сейчас, не теряй времени в плену мнимого комфорта. Составь план профессионально развития. Считаешь что слово план и инерционность синонимы? Отнюдь.

- Погоня за деньгами. Здесь и сейчас. Неважно, что вот так вот, с горем пополам. Главное видеть как деньги прибавляются на счету. Открытые минусовые сделки, причем с убытками больше зафиксированных прибылей? А ничего – вытянет. Через месяц два. Забудьте на время о деньгах. Просто выбросите из головы. Зафиксируйте все свои убыточные сделки. А теперь мысль на раздумье – а как получить вместо таких вот зависших огромных убытков, такие же зависшие прибыли? Правильно, так. Что мешает так сделать? Верно – желание поскорей закрыть маленькие мнимые плюсы и нежелание брать никаких, даже мелких убытков. И косить бабло сейчас, а не тратить время на переучивание. Перевернуть сознание здесь очень сложно, но нужно. Попробуйте торговать наоборот. Сперва ничего не значащими для вас объемами. Когда придет уверенность что новый способ есть гуд – вернитесь на старые объемы.

- Нет системы – самое банальное. У вас ее просто нет. Хотя постойте – пара правил есть, но они очень размыты. Нет чек-листа на сделки. То что нужно соблюдать ММ вам понятно и в обычное время вы его соблюдаете, но вдруг на пейролсах на вас нападает кураж (или тильт) и вуаля – вы открыты на объем в пять раз превышающий нормальный. Да еще и не в ту сторону, да еще и разбросав ордера по всему падающему кинжалу в надежде что вот вот сейчас отскочит. Т.е. мало что нет системы, но еще и дисциплине нет. Вы знаете, что это плохо, но раз за разом продолжаете это делать. Инерция. Перевернитесь, зайдите не против кинжала, а по нему. Будет вам счастье.

- Слишком мало торговых инструментов в торговле. У вас вместо легкого чувства «ритма рынка» начинают формироваться представления. Инерционность. Сюда же добавляется отсутствие системы. Это слишком перепродано, это перекуплено. Неделю стояли в диапазоне и дальше стоим. Причем это даже больше подсознательно работает. Очень сложно избавиться. Здесь нужна полная механистичность – мозг на полку, руки в работу – куда показывает туда и открываешь. Не думаешь. Увеличить кол-во инструментов – выход на кратковременных. Просто мозг наформирует больше представленийJ

( Читать дальше )

Оттачивание алгоритма и фильтрация разных рыночных ситуаций

- 17 мая 2017, 13:14

- |

Приветствую всех!

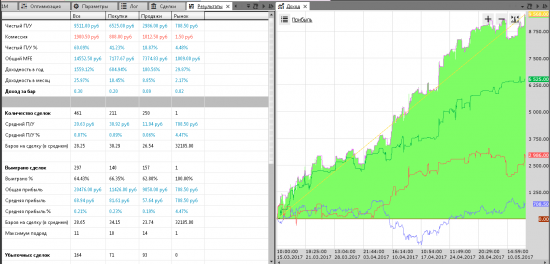

Данная статейка просто изложение в тексте моих мыслей при создании алгоритма. Пусть это будет продолжение предыдущей статьи о том как собирал свой велосипед.

После того как собрал алгоритм, внес в него не мало коррективов, в частности закрываю тейком, это позволило сэкономить чутьчуть денег, так как алгоритм «случайно» мог достигнуть равновесной цены, и при закрытии по рынку могли сталкиваться с ситуацией когда равновесная была достигнута в пике и далее рынок сильно отскочил от него. Понятно что тейком, внес новый риск что сделка может не закрыться по расчетной цене, но благо это можно обойти ожидая новую равновесную цену (я в своем алгоритме предусмотрел ситуацию, если тейк не сработает то на след баре крыть по рынку).

Итак теперь график эквити выглядет так

Понятно вроде бы красиво, но бывают слишком крутые просадки. Иследующим шагом стало изучение ситуаций, при которых алгоритм лосит.

( Читать дальше )

Фундаментальный анализ акций. Вводная лекция

- 16 мая 2017, 08:58

- |

http://www.donationalerts.ru/r/timmartynov — перевести 100 руб.

Антикризис №62 (16.05.2017). Вторая лекция в рамках антикризиса и первая, посвященная фундаментальному анализу акций.

00:00 базовые элементы философии инвестирования

02:33 цель инвестиций

07:40 доход акции, а не ее цена — основа инвестиций

08:50 почему я не покупал акции АФК Система после падения на 20%:?

14:00 чем инвестиции лучше чем трейдинг для среднего человека?

20:00 как связаны доход с ценой и с нормой доходности?

26:20 что важно кроме дохода?

27:47 компании роста и стоимостные компании

32:15 проблема с определением будущих доходов

34:15 проблема достоверности информации

35:25 нюансы в отчетности на примере Отисифарм

40:00 почему я не покупаю Аптеки 36.6, которые «очень дешевы»

Лекция №1: Что такое экономика: https://youtu.be/iFPm2lmlJpc

Интервью с Олегом Клоченком: https://youtu.be/n3pcAo4gjUo

Выступление Ларисы Морозовой: https://youtu.be/MRYO74o3IBU

Cкальпинг: круглый стол

- 04 мая 2017, 11:18

- |

никого не обучают трейдингу! Никто из них!

Именно поэтому я их позвал на нашу конференцию!

http://confa.smart-lab.ru/20170422

Мне кажется, крутая беседа получилась!

А как вам?

Презентации с конференции смартлаба

- 02 мая 2017, 13:06

- |

Андрей Карабъянц (рынок газа и нефти)

Роман Андреев (психотрейдинг)

Элвис Марламов (что купить на коррекции)

Игорь Лахуин (облигации)

Павел Крапчитов (идеи для роботов на TSlab)

Кирилл Фомичев (внебиржевой рынок)

Анатолий Радченко (в 10 раз за 10 лет)

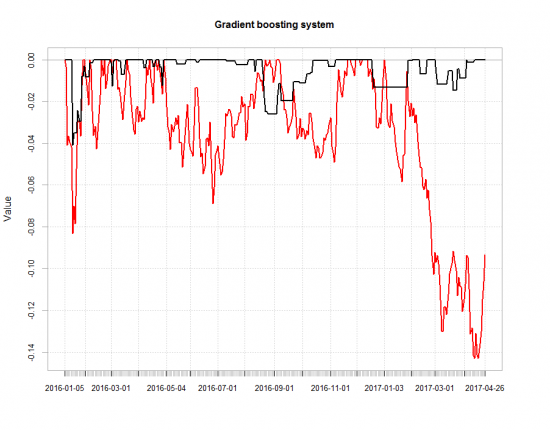

Generalized Boosted Regression для предсказания направления движения рынка.

- 28 апреля 2017, 15:32

- |

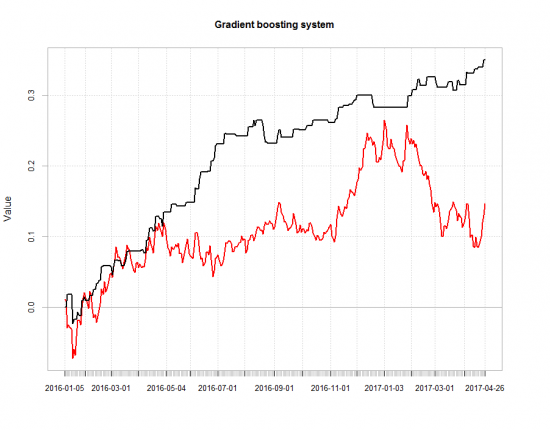

Описание самого пакета и примеры можно посмотреть тут http://cran.r-project.org/web/packages/gbm/gbm.pdf

Я покажу каких результатов добился тестируя этот метод совершая всего 2 сделки в день, на открытии и закрытии дня.

График доходности Out-of-Sample в сравнении с индексом ММВБ:

( Читать дальше )

К вопросу о предсказуемости рынка

- 28 апреля 2017, 13:29

- |

Многие уверены, что рынок непредсказуем, хотя и пытаются предсказывать будущие движения и зарабатывать на этом.

Мне хочется у них спросить.

Люди научились расщеплять атомы (уран, плутоний) и соединять атомы (дейтерий и тритий).

Люди познали из чего состоит протон, который очень стабилен — из кварков. И какова масса нейтрино, который почти ни с чем не взаимодействует — в районе нуля, но не ноль.

Люди доказали, что существует бозон Хиггса и поле Хиггса, тем самым объяснив природу массы всех тел во Вселенной.

Люди предсказали, что станет с Солнцем и с нашей галактикой через миллиарды лет. Все фазы эволюции Солнца заранее известны. Заранее известно, что Млечный Путь столкнётся с Андромедой.

И вы правда думаете, что невозможно какой-то рынок предсказать? Что рынок это хаос?

Да, рынок — это хаос, но хаос — это просто более высокий уровень порядка, который действительно не постижим без науки.

Конкуренция на рынке

- 28 апреля 2017, 10:51

- |

Добрый день!

Предположим, что некий гуру рынка предлагает посетителям Смартлаба присоединиться к некой торговой идее. Например, пройти у него платное обучение. Очень вероятно, что не все согласятся сразу. Скорее всего сразу согласятся всего несколько человек. Они попробуют, им понравится, они сообщат об этом. Вероятно, на курс запишутся больше человек. Обучение хорошее, цена приемлемая — им тоже понравится, они сообщат об этом. И вот уже половина Смартлаба прошла на курсы, а за ними и вторая половина. Это модно. Это тренд. Народ прёт и гуру сильно задирает цену, но люди уже со всего интернета записываются на курс (ведь весь Смартлаб прошёл этот чудо курс трейдинга). Все обыватели проходят курс, но по итогу обнаруживают, что цена за курс не соответствует качеству курса. Это печально, но курс переоценён. Тренд закончен. Опять толпа в пролёте.

Это пример из околорынка. А ведь на рынке модель поведения похожая.

Модель описания подобных процессов предложил Э. Роджерс в своей работе «Диффузия инноваций». Термин получил широкое рапространение в маркетинге.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал