Избранное трейдера Анатолий Егоров

Тезисы от Валерия Гаевского

- 14 апреля 2019, 11:04

- |

Видео долгое, осилил. Гаевский очень энергичный и веселый дяденька :D Для тех, у кого нет времени смотреть данное видео, подготовил основные (на мой взгляд) тезисы:

«Никогда не теряйте в сделке 1-3% от своего капитала. Так как

Серьезный минус психологически сложно закрывать.»

«Стоп — это ваша тормозная система.»

«При внутредневной торговле, деньги можно поднимать с утра,

в первые два часа. И в последние полтора-два часа торгов.»

«Заработал 10 рублей, это же не проигрыш? Да, это очень мало, но это плюс!

Успокойтесь, завтра будет день и будет пища.»

«Главное учиться и не пропускать удары против себя, особенно серьезные.»

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 28 )

Все о дивергенции и конвергенции в трейдинге

- 13 апреля 2019, 20:31

- |

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

( Читать дальше )

Хотите обыграть рынок? Попробуйте Dogs of the Dow 2019

- 11 апреля 2019, 11:53

- |

Знаете ли вы, что существует стратегия инвестирования, которая опережает общий индекс фондового рынка Доу Джонса в 80% случаев за последние 10 лет?

Это также одна из самых простых стратегий инвестирования, и впервые она была обозначена в 1991 году Майклом Б. О'Хиггинсом в его книге «Beating the Dow». Если вы пытаетесь обыграть рынок в этом году, то, возможно, вам будет интересно узнать об этом.

Что такое Dogs of the Dow?

Собаки Доу — это инвестиционная стратегия, которая использует самые высокие дивидендные акции в индексе Dow Jones каждый год. Прежде чем мы рассмотрим механику стратегии и ее историческую эффективность, давайте сначала более подробно рассмотрим индекс Доу-Джонса, а также разберем термин «дивидендная доходность». Если вы уже знакомы с ним, тогда переходите к следующему разделу о том, как работает стратегия.

Индекс Доу Джонса

Индекс Доу Джонса упоминается под несколькими разными именами, включая индекс Доу Джонса по промышленному среднему, индекс DOW 30 и — в большинстве случаев — просто «индекс Доу Джонса». Индекс был создан в конце 19-го века Чарльзом Доу и представляет собой средневзвешенную цену 30 компаний, торгуемых на бирже в США.

Читать дальше....Разоблачители открытого интереса.

- 08 апреля 2019, 22:31

- |

Если вы заметили, на Смарт-Лаб напала опять волна постов открытого интереса. И это нормально. Я так прикинул, примерно каждые два года такое происходит. Обычно так и есть, трейдер на второй год своей жизни узнает о данной стате. Надо сказать, что примерно и у меня такое было. И я читал книгу Вильямся. Но вы знаете, у меня очень пытливый ум. И в связи с этим, когда вы накатаете очередной пост про ОИ и про физиков и юриков, просто спросите себя:

1) Почему вы ограничились анализом только ОИ фуча? Фуч — это только частичка актива. А ведь есть еще опцы и спот. То есть вы вырвали из крепкой такой цепи солидное такое звено и пытаетесь крутить им на пальце.

2) Если есть в книгах устойчивое мнение, что фучи нужны для хеджирования, зачем вы тогда его анализируете, как будто это направленная торговля? Ну хорошо. Не направленная. Тогда что хеджируют: спот или фуч? Если хеджируют, тогда кто: маркетос или инвестор?

( Читать дальше )

12 причин открыть брокерский счет в Interactive Brokers

- 04 апреля 2019, 19:21

- |

DTI Algorithmic — финансовый советник на платформе Interactive Brokers (IB). За 10 лет на рынке мы успели поработать со многими российскими и иностранными брокерами, и в 2013 г. осознанно сделали выбор в пользу IB.

#справка Interactive Brokers LLC — американский онлайн—брокер. Материнская компания IB работает с 1978 года, ее номер в Комиссии по ценным бумагам и биржам США (SEC) — 0001381197. Данные о компании:

- кратко и подробно о брокере на сайте американской Службы регулирования отрасли финансовых услуг (FINRA),

- регуляторная информация об Interactive Brokers Group на сайте SEC,

- данные о руководителях, финансовой устойчивости и рисках IB для Комиссии по торговле товарными фьючерсами (CFTC) и Национальной фьючерсной ассоциации (NFA).

( Читать дальше )

Торгую случайный процесс. 314% прибыли в подтвержденной торговле за четыре месяца методом торговли случайного процесса.

- 03 апреля 2019, 14:34

- |

Главное: гораздо проще и легче выучить раздел Теории вероятностей и прибыльно торговать случайный процесс, чем бесконечно искать неизвестно что и неизвестно где в надежде найти «ВОЛШЕБНУЮ ЗАКОНОМЕРНОСТЬ РЫНКА и всегда зарабатывать».

------------------------------------------------

Вот отрывок из моей дискуссии с одним трейдером:

------------------------------------------------

Многие как бы трейдеры всё пытаются придумать какую-нибудь фишку или хитрую хитрость и обмануть-обыграть рынок и взять приз-бабки.

Ну уже понятно давно, что это не работает.

Оглянитесь вокруг себя — везде, вся техника и все вещи — всё создано и работает на научной основе. Почему то никто не будет строить самолет на основе своих догадок и придумок.

А вот как деньги заработать на бирже многие почему то уверены, что они, не имея научной подготовки и научных знаний, смогут придумать такую фишку, что легко будут стричь бабки на бирже.

Согласитесь, что это просто детская наивность.

Основные мысли —

1)сумма множества случайных величин (процессов) дает неслучайный, практически детерминированный, как бы предопределенный результат.

2) сумма множества случайных величин (процессов) имеет нормальное распределение, что на обычном языке означает «практически неслучайное поведение» случайной величины (процесса), что дает в результате нормальную работу «скользящих средних».

( Читать дальше )

Облигации: быстро и эффективно

- 31 марта 2019, 19:29

- |

Очень понравится тем, кто любит подачу информации в виде емких, структурированных разделов. «Воды» нет, все по сути. В книге можно легко и быстро сориентироваться благодаря удобной навигации.

Информация ориентирована в первую очередь на тех, кто хочет понять рынок облигаций глубже уровня ОФЗ. В книге рассмотрены не только особенности, инструменты, участники, организация и регулирование рынков облигаций, но и сами облигации, их характеристика и оценка. Резюме и блок-схемы в конце разделов помогают в построении общей картины, для закрепления материала приведены контрольные вопросы.

Из минусов — книга вышла около 10 лет назад, поэтому приведенные в ней практические примеры выглядят несколько устаревшими. Однако, актуальности они не теряют.

В завершение, хочу отметить, что данная книга будет очень полезна тем, кто хочет разобраться в рынках облигаций максимально быстро и эффективно.

Психология в трейдинге - как снизить с 80% до 20%, почти лафхаки!

- 29 марта 2019, 20:35

- |

В заголовке и кликбейт и нет ;) зависит от того, кто как воспримет материал ниже.

Психология в трейдинге — тема с одной стороны избитая, с другой — я ни разу ещё не встречал хоть сколько-нибудь толкового материала по ней. Как правило, всё сводится к тому, что психология играет ключевую роль в эффективном трейдинге, и её важность оценивают как минимум в 80%, или “психология появляется при больших убытках” и прочим итерациям на эту тему. Полная фигня — как первое, так и второе (большие убытки, к примеру, это результат возникшей психологии, а не причина её возникновения). Засилие подобного материала говорит о том, что с этой проблемой столкнулись многие, но мало кто попытался в ней как следует разобраться. И я сейчас тоже не разберусь, не хватит квалификации и формата поста, но постараюсь дать направление, в котором стоит мыслить.

Вспоминаем, как обычно происходит борьба с этим явлением: формализовать свою ТС, записать её и строго следовать всем правилам НЕУКОСНИТЕЛЬНО )) какие-то самые злостные ошибки выписать, заскринить с чартом и распечатать, дабы не забывать о том, к чему ошибка приводит, приклеить на самое видное место и т.п. Сюда же относятся всякие ограничения по РМ — закрыть терминал после двух стопов, не пересиживать/не двигать стоп, софтовые средства, ограничивающие потери, разделение денег по счетам и прочее. Всё знаю, сам проходил, и всё это не работает. Ещё никому подобные меры не помогли победить психологию. И не помогут, потому что это всё попытка тушить торфяной пожар, поливая его водой из ведёрка. Уверен, возник вопрос: “какая же это фигня, если мне мешает зарабатывать только психология! и система рабочая и сигналы она даёт, просто я постоянно нарушаю дисциплину.” А вот такая фигня. Причина возникновения психологии — это безграмотность или низкая квалификация, как угодно, в двух моментах!

( Читать дальше )

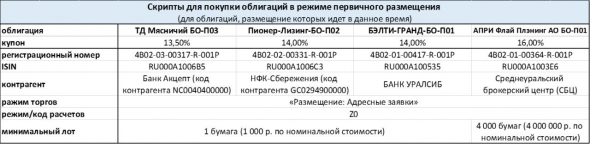

Как покупать облигации на первичном рынке (в режиме первичного размещения)?

- 28 марта 2019, 08:16

- |

#практика

На днях опубликовал пост о том, что можно купить ряд облигаций в режиме первичного размещения, а затем, в т.ч. день в день, продать их дороже на основных (вторичных) торгах. И получил многочисленные и ожидаемы замечания, что написано красиво, только купить на облигации на первичных торгах не получается.

Поэтому привожу т.н. скрипты, пользуясь которыми Вы можете купить облигации в режиме первичного размещения. Как через голосового брокера, так в ряде случаев, и через терминал.

На данный момент без явного торможения принимают заявки на первичном рынке:

• ВТБ

• БКС

• Сбербанк

• ЦЕРИХ

В принципе, принимают заявки: Открытие, ФИНАМ, ПСБ, Ай Ти Ай Капитал. Наверно, это не весь список.

Пробуйте!) Экономьте там, где это позволяют возможности и доступы.

@AndreyHohrin

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал