Избранное трейдера Анатолий Егоров

Взгляд на биткоин в России глазами бывшего юриста

- 16 марта 2021, 21:14

- |

Я не писатель, но по какому-то странному стечению обстоятельств мой предыдущий пост вошел в топ постов недели. Получив от Тимофея небольшое финансовое поощрение, я решил попробовать написать для вас кое-что полезное, а заодно проверить — случайно ли прошлый мой опус засветился в топах, или же во мне дремлет литературный гений (даю повод для всевозможных едких высеров и колкостей в мой адрес).

А теперь к делу.

В декабре 2020 года, а точнее в период с 1 по 12 декабря я увидел в биткоине шикарную возможность роста на 350%. И это без плечей. Естественно, глаза загорелись, мысли от волнения начали путаться — лишь бы не упустить идею! Лихорадочно я начал искать наиболее надежную криптобиржу с поддержкой русского языка. В поисках прошло несколько дней, за которые я успел остыть… и посмотреть на ситуацию свежим взглядом без эмоций. А так как ещё до моего знакомства с Московской биржей у меня был печальный опыт работы с форекс-брокером Альпари, я решил копнуть глубже и изучить вопрос с торговлей криптой более тщательно.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 143 )

Социальный трейдинг в Bingbon

- 12 марта 2021, 16:03

- |

Хочу рассказать, как я начал осваивать социальный трейдинг. Все наверное знают, что есть системы, позволяющие трейдерам получать прибавку к профиту от копирования своих сделок другими людьми. Как правило, фолловеры платят за это частью профита, либо фиксированной подпиской, в зависимости от того, как работает сервис.

Мне казалось, что набирать подписчиков невероятно долгое, нудное и бесперспективное занятие. Тем более, что на первом моем таком сервисе — Cryptorobotics, несмотря на отличную статистику, за пол года, я не получил ни одного реального подписчика и не заработал ни цента. Возможно, этот сервис меня обманывает. Возможно и нет. Проверить этого я не могу.

Без особого энтузиазма решил опробовал еще пару сервисов.

Это было злосчастное eToro, о котором можете прочитать в предыдущих постах.

И это была биржа с незамысловатым наименованием Bingbon.

( Читать дальше )

Достали с этими квалами, пришлось самому копать, ловите статьи

- 11 марта 2021, 20:52

- |

Начнем с того, что нужно для того, чтобы стать квалом:

Глава 2. Требования, которым должно соответствовать лицо для признания его квалифицированным инвестором

Указание Банка России от 29.04.2015 N 3629-У «О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами» (Зарегистрировано в Минюсте России 28.05.2015 N 37415)

Глава 2. Требования, которым должно соответствовать лицо для признания его квалифицированным инвестором

2.1. Физическое лицо может быть признано квалифицированным инвестором, если оно отвечает любому из следующих требований.

2.1.1. Общая стоимость ценных бумаг, которыми владеет это лицо, и (или) общий размер обязательств из договоров, являющихся производными финансовыми инструментами и заключенных за счет этого лица, рассчитанные в порядке, предусмотренном пунктом 2.4 настоящего Указания, должны составлять не менее 6 миллионов рублей. При расчете указанной общей стоимости (общего размера обязательств) учитываются финансовые инструменты, предусмотренные

( Читать дальше )

Открываем денежный канал или математика управления капиталом

- 10 марта 2021, 02:28

- |

Как открыть денежный канал?

Для начала нужно научиться считать! :) Диалоги с финансово безграмотными людьми у меня сводятся к тому, что ты им объясняешь прописные истины, что 2 + 2 = 4. А тебе отвечают: «Нет, позволь не согласиться, у меня есть свое мнение, 2 + 2 = 5 или, может, 2 + 2 = 3, зависит от ситуации, от рынка. Но в целом мы согласны с тобой, мы знаем математику, в среднем 2 + 2 = 4». И как тут вести диалог?

Инвестирование — это просто! Важно не куда вкладывать, а СКОЛЬКО!!!

Какую сумму вы сможете вынуть из своего формата потребления? Тут возникают сомнения: денег не хватает и так, откладывать совсем нечего.

Докажу вам, что откладывать могут даже самые отчаянные и абсолютно безграмотные люди!!! Это те, кто платят кредиты. Они же каждый месяц находят в себе силы и средства отнести деньги в банк. Могут же!!! Могут!

Так вот, нужно делать то же самое, только вместо дани как платы процентов по кредиту, наоборот, получать доход от инвестиций!

Расскажу, как начать этот путь.

( Читать дальше )

Как я стал лудоманом на акциях из WallStreetBets

- 09 марта 2021, 20:44

- |

Сегодня хочу вам рассказать о том как я чуть не стал «лудоманом» на акциях из WallStreetBets.

Думаю, что всем уже порядком надоела эта тема, но уроки, которые я извлек из всей этой истории, будут безусловно полезны местной публике, которая по слухам в основном и состоит из «лудоманов». По крайней мере ни один раз слышал такое мнение.

Если вам больше нравится потреблять информация в видео формате, то я записал на эту тему видео, после него под катом идет статья на эту тему в случае если вы предпочитаете потреблять информацию в текстовом формате.

( Читать дальше )

Оценка акций по Грэму.

- 09 марта 2021, 18:52

- |

Бенджамин Грэм описал свой подход к оценке обыкновенных акций в книге «Анализ ценных бумаг». У меня лежит на столе третье издание от 1951 года. Оценка обыкновенных акций раскрыта в разделе 4. Сложно уложить 160 страниц текста в один пост поэтому отправляю всех интересующихся читать книгу. Для остальных дам выжимку.

Грэм считал что оценивать акции нужно по прибыли, которую компания получит в будущем (сейчас этим вряд ли кого удивишь).

Материальные активы для оценки не так важны (за исключением некоторых отраслей).

Чтобы оценить акцию нужно найти нормализованную прибыль (очищенную от разовых факторов). Этому посвящен первый раздел книги — анализ финансовых отчетов.

Нормализованную прибыль нужно умножить на соответствующий множитель (ставка капитализации).

Прибыль, часть которой компания отдает акционерам дивидендами и часть которую оставляет себе должны оцениваться по разному.

( Читать дальше )

Моя стратегия инвестирования (обновление)

- 09 марта 2021, 10:35

- |

Формирование своей стратегии инвестирование один из основных базисов, на которой должна строиться ваша система принятия решений. Создание стратегии дело не из легких и потребует от Вас сосредоточения и учета всех фаворов, которые могут повлиять на прибыльность инвестирования. Как создать стратегию конкретно вам, мы поговорим в моем будущем обучающем курсе, а сегодня я хотел обновить свою стратегию, о которой писал ранее.

В рынке я уже почти 8 лет и в силу своей работы в качестве аналитика, постоянно отслеживаю сотни компаний. Я разбираю их отчеты по МСФО, РСБУ, дивидендную политику и весь новостной фон. Все эти факторы мне понадобятся для того, чтобы определить, в какую компанию инвестировать, а от какой стоит отказаться. Далее, давайте по пунктам разберем шаги:

1. Сначала я выбираю компанию, которую буду изучать. Для этого я могу провести сравнительный анализ сектора, либо выбрать из моих предпочтений. Благо знаний хватает это сделать без дополнительных фильтров. Если компания малознакома, составляю сводную таблицу, в которую вношу все компании сектора, динамику результатов, основные мультипликаторы и дивиденды. Выбираю самую перспективную.

2. Далее я иду на сайт самой компании и изучаю ее бизнес. Сайт компании самый надежный и полный источник, в котором содержится весь перечень интересующих меня показателей. Это и сегментация продаж, и география деятельности. Часто просматриваю историю и последние события.

3. Затем я беру на исследование отчет компании за последний большой период. Скачиваю его также на сайте самой компании. Квартальные отчеты в этом случае менее важны, а вот за 9 месяцев и год подойдет в самый раз. В нем для меня важна динамика финансовых показателей (выручка и прибыль). Обращаю внимание на то, как компания справляется с операционными расходами и себестоимостью. Также смотрю на статьи доходов/расходов, которые выбиваются из стандартных отклонений.

4. На последнем этапе изучения бизнеса, я просматриваю все новости по компании за год, которые могут оказать ощутимый эффект на деятельность, перспективы и угрозы. Удобнее всего это сделать на смартлабе, выбрав в разделе акции нужную компанию и нажав вкладку «новости компании».

( Читать дальше )

Моему публичному портфелю акций исполнилось два года. Результат — +200% в $

- 05 марта 2021, 12:26

- |

Ребята, проморгал важную отсечку. Публичному портфелю на иностранные акции исполнилось два года.

Решил подсчитать доходность за этот период. Обычно как считают? За полный календарный год (с 1 января по 31 декабря), за квартал, за месяц… Посмотрим, что было с даты первой покупки — 21 февраля 2019 года.

Инвесторы-старички вспомнят, что в то время была крупная четырехмесячная коррекция на рынке. С октября 2018 по февраль 2019 индекс S&P500 просел более чем на 20%.

Я поймал как раз окончание просадки и крупно вошел на рынок. В том числе сделал портфель публичным.

В следующий раз крупно зашел через год, когда из-за опасений коронавируса рухнули рынки весной прошлого года.

Сейчас тоже все падает. Кто знает, может судьба такая: входить раз в год? 🤔

( Читать дальше )

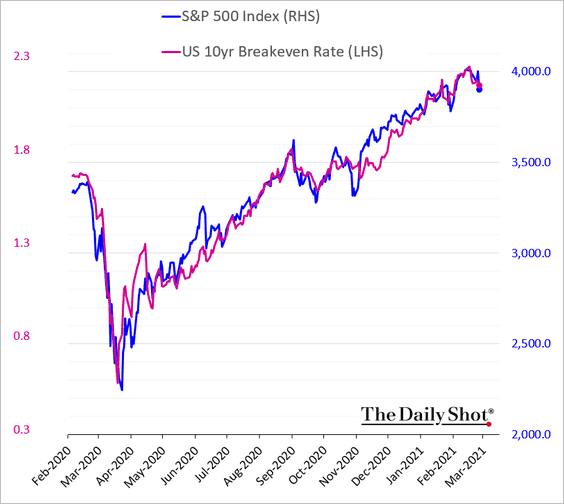

Один старый метод, как легко и просто (?) предсказать S&P

- 01 марта 2021, 17:16

- |

Напомним, что Термин Breakeven Rаte означает инфляцию, а точнее ее ожидания, которую вычисляют, основываясь на биржевых котировках обычных казначейских облигаций и облигаций, привязанных к инфляции. Т.е. на котировках, которые возникают вследствие того, что люди ставят на кон свои деньги. За последний год наблюдалась удивительно высокая корреляция между этими двумя графиками. Такое бывает не всегда, но в последние месяца зависимость просто изумительная. Желающие могут поработать на ней, пока она не поломалась. Кстати, приблизительно с середины февраля на мировых фондовых площадках начались неполадки и местами даже настоящие коррекции. И о чудо, ожидаемая 10 летняя инфляция тоже начала загибаться вниз. И даже с опережением.

100 способов изменить жизнь. Книга1. Эпизод 2. 7 cоставляющих счастья. Техника QBQ. 5 этапов перемен. Техника микрорешений

- 24 февраля 2021, 10:15

- |

100 способов изменить жизнь.

Электронная книга https://t.me/kudaidem/1912

Часть 1 https://smart-lab.ru/blog/679139.php

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал