Избранное трейдера ezomm

Value Investment. Earnings Reports. Novo Nordisk (NVO)

- 03 февраля 2022, 23:02

- |

Novo Nordisk является крупнейшим в мире поставщиком инсулиновых препаратов от диабета. Доля продаж препаратов от диабета в валовых продажах компании составляет 85%. Nova Nordisk занимает около 30% доли мирового рынка инсулина, а по прогнозам самой компании, уже к 2025 году эта доля будет выше 33%.Компания сообщила, что в четвертом квартале увеличила валовую выручку на 14% (г/г), продажи инсулина увеличились на 1%. Продажи практически по всем сегментам компании выросли относительно четвертого квартала 2020г. Чистая прибыль увеличилась на 13%, а разводненная прибыль на акцию выросла на 15%. Компания сделала довольно детальный прогноз на весь 2022 фин. год, который предполагает рост по всем основным показателям.

Подробный инвест. проект с расчетом справедливой стоимости для Novo Nordisk в формате pdf, можно скачать на нашей страничке www.patreon.com/HoldInvestors

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Вся правда про Илью Коровина.

- 01 февраля 2022, 16:57

- |

Всем привет)

В последнее время опять стали всплывать странные люди с мифами и откровенной ложью про меня, в том числе о том, что случилось со мной и моими клиентами в 18-ом году. Хотя достоверной информации об этом в сети масса и давно уже можно было во всем разобраться, что нормальные люди давно и сделали. Но есть те, кому факты не нужны, а нужно распускать сплетни, преследуя разные цели, в том числе и просто хайпануть на известном имени, не особо разбираясь вообще в сути вопроса. Обычно я таких людей игнорирую, понимая истинную (часто неадекватную) мотивацию их деятельности, да и мнение такой публики меня совершенно не интересует.

Однако, после того как меня выбрали председателем Национального Союза Трейдеров — я в некотором роде перестал принадлежать только себе и теперь любая тень на мою репутацию может бросить тень и на всю нашу команду профессионалов и единомышленников, которые поставили своей целью помогать частным трейдерам и инвесторам в защите их прав и уже второй год занимаются этой благородной и очень нужной многим людям деятельностью.

( Читать дальше )

Мошенничество Тиньнкова или я не прав?

- 01 февраля 2022, 11:27

- |

Купил 7шт за 1531983,45 продал за 1 542 446,52 разница 10463р

( Читать дальше )

Проф болезнь инвестора - синдром плюшкина.

- 30 января 2022, 18:01

- |

Общался тут вчера с пенсионером, у которого мошенники с депозита выманили, через ВТБ онлайн, 3,5 млн руб.

Пенсионер, отец моей знакомой. Вот данный синдром там присутствует на 100%.

Дом с территорией в 10 соток завален хламом до крыши. Видно, что человек экономит на всем. Выжил всю семью из дома, живет один в куче хлама.

По разговору не сказать что не вменяемый, просто очень жадный.

На смартлабе есть такой персонаж хомяк, тот который на главной, без трусов фото свои выкладывает и мешки с сахаром складирует. Аналогичная проблема.

Или взять тех же вкладчиков банков. Большинство серийных вкладчиков все свои сбережения несут в банк на вклады. При этом экономят на всем. Я сам таким был, общался долгое время на банки ру, поэтому в курсе.

Или пенсионеров — вкладчиков сбера, этих жизнь вообще ни чему не учит. Как в 1991 году инфляция сожрала все накопления, так и мозгов не прибавилось.

Профилактика данной болезни — установить для себя ограничение роста суммы депозита. Пока ограничения нет, всегда будет мало, в итоге все накопления уйдут наследникам. И тратить излишки, через не хочу.

( Читать дальше )

Налог на дивиденды иностранных акций: свежая инструкция

- 29 января 2022, 08:52

- |

Страна источника выплаты — это страна, в которой зарегистрирована компания-эмитент. Для всех акций США это будет: 840 — США. Для депозитарных расписок — другие коды. Например, для Тинькофф: 196 — Кипр.

Страна зачисления выплаты — это страна регистрации брокера. Для всех русских брокеров: 643 – Россия. Для Interactive Brokers: 840 — США. Правда, пока на сайте нельзя ввести Россию. Возможно, в скором времени это исправят.

Еще поменялась форма ввода инвестиционного налогового вычета — это из-за введения упрощенного вычета по ИИС.

Я обновил свою инструкцию, которой сам пользовался в прошлом году. Учел в ней все нововведения. Может кому будет полезно. Для удобства оформил ее в виде pdf-файла и сделал несколько версий:

Для русского брокера:

Подробная — для тех, кто подает в первый раз:https://disk.yandex.ru/i/A4LQ8EzmGT4KNg

( Читать дальше )

Как пульсята сливают деньги на рынке

- 25 января 2022, 13:56

- |

Никто не хочет богатеть медленно. Жажда халявы и легких денег будто бы зашита в менталитет русского человека. Я не перестаю удивляться людям, которые до сих пор верят в волшебную кнопку «бабло», нажав на которую можно быстро получить материальное богатство, ничем не рискуя. Действительность такова, что реальное «бабло» получают создатели таких кнопок, а не обычные пользователи. Казино запретили, ставки на спорт уже не так популярны, хайп на торги по банкротству вроде прошел, а вот инвестиции/акции/криптовалюта/картинки NFT — это то, на чем сегодня пытаются подняться искатели легких денег.

Хочу вам показать к чему может привести путь типичного «начинающего инвестора», который решил заработать деньжат, скачав брокерское приложение на свой смартфон. Этот пост будет ярким примером того «как не нужно делать» и к чему могут привести беспорядочные половые сделки на бирже.

( Читать дальше )

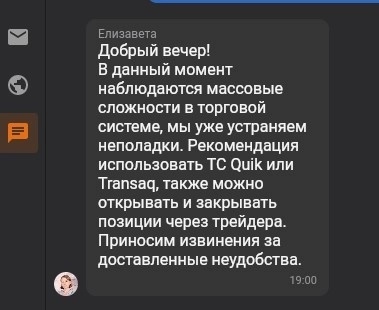

ФИНАМ - фигня на постном масле. Брокеры издеваются над клиентами

- 24 января 2022, 19:34

- |

Сейчас активно пользуюсь брокером ФИНАМ. Перешел туда с Тинькофф из-за того, что Тинька задирает комиссии на срочном рынке. На этом все плюсы заканчиваются. Дальше начинается ад

1. Сайт ФИНАМ — SEO-шная помойка

Огромная хрень обо всем на свете, в которой без 100 грамм разобраться невозможно, поэтому я даже не пытаюсь. Такое ощущение, что там все пишут только для поисковых роботов. Они умудрились даже свои тарифные планы для клиентов настолько запутать, что пока там поймешь что к чему, богу душу отдашь. Еще в самом начале работы с ФИНАМ замыслил у них в банке счет открыть. Типа чтобы ввод/вывод средств делать оперативно. Дай, думаю, гляну какие там тарифы. И мне открывается кажется три тарифа и к каждому описание в пдф файле на 20-40 листов и нет нигде краткого описания ключевых параметров этих тарифов. Во всяком случае я не нашел. Поэтому идею с открытие счета у них я сразу отбросил.

( Читать дальше )

Сбер. Вышел фонд, избушки пострадали, отыгрываются на толпе.

- 23 января 2022, 14:55

- |

23 января. Итоги торговой недели 17-21 января 2022 года.

Факты. Сбер продали 1850мр, фьючерс продали 2250мр, АДР продали 9700мр. ГП продали 2900мр.

Интерпретация. Крайне любопытная игра происходит в Сбере последние дни. Буржуи выходят с рынков РФ, сильно продают.

Продажи начались 13 января. Достоверно известно, что выходит американский фонд — буржуй-спекулянт. Подробности www.forbes.ru/finansy/452987-kak-rossijskij-rynok-prisel-k-volne-marzin-kollov-i-polucili-li-investory-peredysku .

Буржуи продавали, покупали толпа и избушки. Последние покупали, исполняя свои обязанности МаркетМэйкера (ММ). Думаю, половину выкупила толпа (радостно покупая подешевевшее по 255-245-235), а вот вторую половину купили избушки. Избушки знают, что будет дальнейшее снижение всех рынков (ФРС объявило о новой ДКП — Денежно-Кредитной Политике; началось QT — количественное ужесточение; сворачивается КУЕ, до марта закончится; планируется увеличить ставку ФРС). Поэтому покупки на уровнях 260-230 — плохая инвестиция, им нужно срочно продать купленное.

С 19 января избушки организовали отскок (только в РФ, на АДР его не было, по объемам естественно). Сначала 19 января до 9-00 пробили Сбер вниз до 220 (на это потребовалось всего 500мр), этим ввели толпу в ступор. Затем подняли цену до 244, началась раздача и покупки толпы. Далее 20 января заброс вверх на новости о байбеке Сбера, достигли 264. Толпа радостно покупает высокодивидентную бумагу.

( Читать дальше )

Молодым серьезным начинающим. О трейдинге.

- 16 января 2022, 13:40

- |

Настало время сбросить оковы спекулятивного разума*.

Есть такая тенденция, нет, наверное даже мысль в умах человеческих, что на Фондовом рынке можно быстро разбогатеть.

Попробуем рассмотреть эту мысль с критической точки зрения. К слову, такая попытка уже была предпринята творцом сего сайта, в опубликованном им труде — Мазохизм трейдера. Попытка засчитана, но получилось не то, чего все ждали. Не будем же винить демиурга, ввиду недостаточности инструментов в его арсенале. Я же, вооружившись трансцендентальной критикой, попробую дать бой, этому многоликому чудищу — «Быстро разбогатевший трейдер». Подвергнем критике саму возможность существования его. И дабы не уподобляться предыдущим авторам в этом тяжком деле, которые просто агрегировали все возможные аргументы «за и против» и как бы «били наугад», мы попытаемся обличить первоначальные условия, так сказать, трансцендентальные причины сего происходящего, чтобы объять этот феномен всецело, без остатка.

( Читать дальше )

Прогноз на 2022 год. Зерновые, серебро, швейцарский франк, Appel, Tesla, Brent, РТС.

- 14 января 2022, 17:28

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал